Bài 8: Đề xuất giảm trừ chi phí y tế, giáo dục khi tính thuế TNCN - Nhân văn nhưng cần tiêu chí rõ ràng

|

| Ông Nguyễn Văn Được, Tổng Giám đốc Công ty TNHH Kế toán và Tư vấn thuế Trọng Tín, Ủy viên thường trực Hội tư vấn thuế Việt Nam. |

Dự thảo Luật Thuế TNCN thay thế lần này đã bổ sung quy định cho phép giảm trừ đối với một số khoản chi như y tế, giáo dục – đào tạo của người nộp thuế và người phụ thuộc là bố mẹ, vợ/chồng, con cái. Ông đánh giá như thế nào về mức mở rộng này?

Tôi cho rằng đây là bước tiến đáng ghi nhận. Bộ Tài chính đã lắng nghe ý kiến của người dân, cộng đồng doanh nghiệp và đặc biệt là người nộp thuế trong việc bổ sung các khoản giảm trừ có tính đến hoàn cảnh thực tế, như chi phí khám chữa bệnh, học phí.

Tuy nhiên, nên có phạm vi áp dụng hợp lý. Với chi phí giáo dục, chỉ nên áp dụng giảm trừ cho người nộp thuế và con cái – những người họ trực tiếp có trách nhiệm chi trả. Không nên áp dụng đối với chi phí học tập cho bố mẹ hoặc vợ/chồng, bởi điều này dễ dẫn đến lạm dụng và khó kiểm soát.

Đồng thời, cũng cần giới hạn phạm vi giáo dục được tính giảm trừ – chỉ nên bao gồm các bậc học theo hệ thống giáo dục như mầm non, phổ thông, đại học. Không nên mở rộng sang các chương trình cao học hay đào tạo đặc thù khác.

Với một gia đình lao động tại thành phố, mỗi tháng phải trả học phí cho hai con, cộng thêm chi phí điều trị bệnh không được bảo hiểm chi trả, thì tổng số tiền đó có thể lên tới hàng chục triệu đồng mỗi năm.

Nếu được giảm trừ trước khi tính thuế, chính sách sẽ giúp giảm gánh nặng đáng kể và phản ánh đúng khả năng chi trả thực tế của người dân.

Riêng về chi phí y tế, ông có khuyến nghị gì khi thiết kế chính sách giảm trừ thuế?

Tôi đồng tình với việc cho phép giảm trừ đối với người nộp thuế và người phụ thuộc hợp pháp. Tuy nhiên, cần làm rõ: nếu khoản chi đã được bảo hiểm y tế, hoặc bảo hiểm thương mại chi trả, thì không được tính vào chi phí được giảm trừ.

Ngoài ra, nên quy định mức giảm trừ tối đa theo tỷ lệ nhất định so với thu nhập chịu thuế, nhằm đảm bảo công bằng giữa các đối tượng người nộp thuế, tránh việc người có thu nhập cao lại được hưởng lợi nhiều hơn.

Có thể cân nhắc mức giảm trừ tính trên cơ sở chi phí thực tế nhưng không vượt quá một tỷ lệ nhất định so với thu nhập chịu thuế.

Đề cập kinh nghiệm quốc tế, có ý kiến cho rằng, trong các khoản giảm trừ nên chăng mở rộng thêm cả bảo hiểm y tế, đóng góp từ thiện, lãi vay mua nhà…?

Các khoản như đóng góp từ thiện, nhân đạo, quỹ khuyến học đã được pháp luật hiện hành quy định và được kế thừa trong dự thảo lần này.

Tuy nhiên, trước đây việc xác định khoản đóng góp hợp lệ còn bị giới hạn theo hình thức hoặc qua các tổ chức nhất định. Lần này, dự thảo mở rộng, bao quát hơn, bao gồm cả đóng góp thông qua doanh nghiệp xã hội, tổ chức được cấp phép hoạt động thiện nguyện, là một bước tiến hợp lý.

Tại một số nước như Singapore, Nhật Bản…, người nộp thuế có thể được khấu trừ thuế cho chi phí học phí của con cái, mua bảo hiểm y tế hoặc chi phí chăm sóc cha mẹ già. Các khoản viện phí vượt ngưỡng quy định cũng được tính giảm trừ thuế.

Việc Việt Nam bổ sung các khoản tương tự cho thấy nỗ lực tiệm cận thông lệ quốc tế.

Đối với ý kiến đề xuất cho phép giảm trừ lãi vay mua nhà, tôi cho rằng chưa nên áp dụng. Khoản chi phí này liên quan đến việc hình thành tài sản - cụ thể là bất động sản. Nếu cho phép giảm trừ sẽ không phù hợp với nguyên tắc phân loại thu nhập, dễ gây nhầm lẫn giữa thu nhập từ tiền lương và thu nhập từ hoạt động đầu tư , kinh doanh bất động sản.

Mặt khác, chi phí lãi vay và các khoản chi phí có liên quan đến tạo lập bất động sản là một khoản chi phí được trừ khi xác định thu nhập chịu thuế và thuế suất 20% như dự thảo luật đã nêu khi xác định thu nhập từ chuyển nhượng bất động sản và như vậy, không thể một chi phí được tính cho loại thu nhập.

|

| Một số khoản chi như chi phí y tế được đề xuất đưa vào khoản giảm trừ khi tính thuế TNCN. Ảnh: TN. |

Tuy nhiên, cần cân nhắc đưa vào các khoản khác thực sự mang tính chất sinh hoạt thiết yếu, như chi phí thuê nhà ở cho người lao động - đặc biệt tại các đô thị lớn. Đây là khoản chi phổ biến, có thể định lượng, dễ kiểm soát và góp phần hỗ trợ an sinh xã hội. Nếu có cơ chế kiểm soát minh bạch, đây là khoản có thể xem xét đư vào trong tương lai.

Dự thảo giao Chính phủ quy định mức giảm trừ thay vì ghi cứng trong luật như trước đây. Theo ông, điều này có bảo đảm tính linh hoạt mà vẫn giữ được sự ổn định cho người nộp thuế?

Đây là cách làm tiến bộ. Giao cho Chính phủ chủ động điều chỉnh mức giảm trừ là hợp lý, vì Chính phủ là cơ quan trực tiếp điều hành kinh tế – xã hội, nắm bắt kịp thời các biến động về giá cả, đời sống người dân, thị trường lao động...

Cách làm này giúp chính sách thuế phản ứng nhanh hơn, khắc phục tình trạng chậm điều chỉnh như trước đây – điển hình là quy định cũ yêu cầu CPI tăng 20% mới được điều chỉnh, gây độ trễ và bất cập.

Tuy nhiên, cũng cần quy định một ngưỡng biến động (ví dụ 5–10%) để làm căn cứ điều chỉnh, vừa tạo hành lang pháp lý rõ ràng, vừa giữ được tính ổn định của chính sách thuế.

Đồng thời, việc điều chỉnh mức giảm trừ cần xét đến nhiều yếu tố ngoài CPI như mặt bằng thu nhập, mức sống tối thiểu, nhu cầu thiết yếu của người dân, để chính sách không chỉ chính xác về số liệu mà còn hợp lòng dân.

Về lâu dài, chúng ta nên xây dựng một bộ chỉ số chi phí sinh hoạt cơ bản hoặc "rổ chi tiêu tối thiểu" làm căn cứ xác lập mức giảm trừ phù hợp. Như vậy, chính sách thuế TNCN sẽ vừa chính xác, vừa phản ánh đúng thực tế chi tiêu của người dân.

Xin trân trọng cảm ơn ông!

Tin liên quan

Điều chỉnh giảm trừ gia cảnh: Ưu tiên phương án gắn với GDP và thu nhập

19:04 | 07/08/2025 Thuế

Nghiên cứu kỹ và lấy ý kiến rộng rãi về dự án Luật Thuế TNCN thay thế

13:57 | 06/08/2025 Chính sách thuế, hải quan

Kiến nghị bỏ quy định phải đăng ký lại người phụ thuộc khi chuyển công ty: Cục Thuế nói gì?

16:11 | 04/08/2025 Chính sách thuế, hải quan

Đổi mới quản lý thuế hộ, cá nhân kinh doanh: hướng đến thiết lập một cơ chế công bằng, minh bạch

15:23 | 19/08/2025 Diễn đàn

Bài 4: Phó Chủ tịch HanoiSME Mạc Quốc Anh - Ưu đãi thuế cần “nguồn oxy” dài hạn

16:44 | 14/08/2025 Diễn đàn

Bài 3: Thuế điện tử - “đường cao tốc” cho hộ kinh doanh và doanh nghiệp nhỏ

14:06 | 13/08/2025 Diễn đàn

Giải ngân vốn đầu tư công tăng tốc mạnh, vượt xa cùng kỳ năm trước

10:40 | 13/08/2025 Diễn đàn

Bài 2: Chính sách hỗ trợ thuế tiếp tục phát huy hiệu quả

15:52 | 12/08/2025 Diễn đàn

Bỏ thuế khoán tạo công bằng giữa doanh nghiệp và hộ kinh doanh

15:11 | 12/08/2025 Diễn đàn

Bài 1: Chính sách thuế sát thực tế, gần doanh nghiệp

13:35 | 11/08/2025 Diễn đàn

Bài 3: Giải pháp nâng cao chất lượng đo lường sự hài lòng của người nộp thuế

14:50 | 08/08/2025 Diễn đàn

Vốn FDI - xương sống của các ngành công nghiệp chủ lực

21:22 | 07/08/2025 Diễn đàn

Bộ Tài chính dự kiến thời gian thí điểm thị trường giao dịch tài sản mã hóa

21:07 | 07/08/2025 Diễn đàn

Bài 2: Thực tiễn triển khai đo lường sự hài lòng của người nộp thuế

09:48 | 07/08/2025 Diễn đàn

Các bộ, ngành phải cắt giảm tối thiểu 30% thủ tục, điều kiện kinh doanh trước ngày 30/8

18:00 | 06/08/2025 Diễn đàn

Bài 1: Đo lường sự hài lòng của người nộp thuế để nâng cao chất lượng phục vụ

12:20 | 06/08/2025 Diễn đàn

Tin mới

Hải quan cửa khẩu cảng Cẩm Phả thu ngân sách đạt hơn 4.731 tỷ đồng

Hải quan cửa khẩu cảng Đình Vũ thông báo tìm chủ sở hữu hàng tồn đọng (8/2025)

Chưa gỡ được nút thắt, doanh nghiệp xuất khẩu cá ngừ vẫn gặp khó

Quy định mới về các trường hợp miễn, giảm tiền sử dụng đất, tiền thuê đất

Bài 3: Định vị thương hiệu quốc gia: Chìa khóa chiến lược và giải pháp đồng bộ

(INFOGRAPHICS): 7 tháng năm 2025: Xuất nhập khẩu tăng trưởng mạnh

13:28 | 12/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics

Những nhóm hàng hóa dịch vụ tác động mạnh nhất đến CPI 7 tháng năm 2025

14:04 | 06/08/2025 Infographics

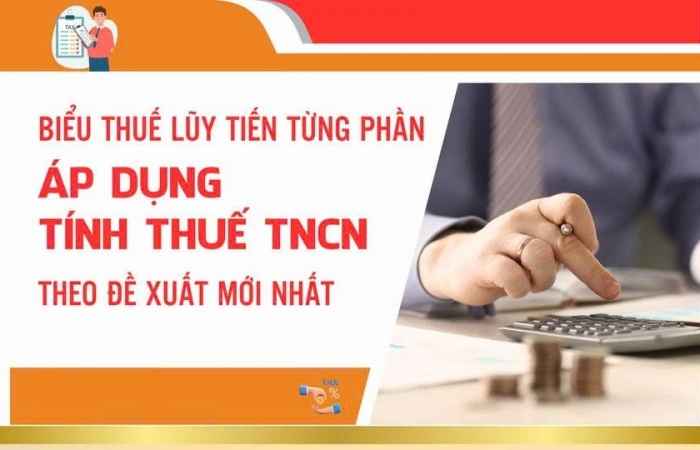

(INFORGRAPHICS): Biểu thuế lũy tiến từng phần áp dụng tính thuế TNCN theo đề xuất mới nhất

09:19 | 01/08/2025 Infographics