Công cụ tài chính góp phần giảm thiểu nguồn thải nhựa từ lục địa ra biển

Nhiều nước cấm sử dụng đồ nhựa

Tại Úc: từ ngày 1/9/2024, cấm tất cả các loại túi chắn bằng nhựa không được chứng nhận có thể phân hủy theo tiêu chuẩn của Úc và được sử dụng để chứa hoặc bảo vệ trái cây hoặc rau quả tươi, các loại hạt hoặc bánh kẹo không đóng gói; cấm tất cả các túi bằng màng nhựa không được chứng nhận có thể phân hủy theo tiêu chuẩn của Úc; cấm túi mua sắm bằng giấy ép nhựa; cấm tất cả các túi nhựa đựng thực phẩm. Từ ngày 1/9/2025, cấm các túi nhựa được sử dụng để chứa hoặc bảo vệ các sản phẩm sữa, thịt hoặc cá, hải sản không đóng gói. Tuy nhiên, vẫn có một số miễn trừ nhất định: đến ngày 31/8/2027 miễn trừ được áp dụng đối với túi mua hàng bằng màng nhựa dùng để quyên góp hàng hóa cho các tổ chức từ thiện để chúng có thể được tái sử dụng làm túi mua sắm cho các mặt hàng được mua hoặc cung cấp từ cửa hàng tiết kiệm hoặc cửa hàng bán lẻ từ thiện khác do tổ chức điều hành. Cho đến ngày 31/8/2029, việc miễn trừ được áp dụng đối với túi thực phẩm bằng nhựa dùng để giữ kín khoai tây hoặc cà rốt nặng từ 2 kg trở lên. Những loại túi nhựa không bị cấm bao gồm: các thiết bị và kẹp nhựa có thể tái sử dụng được thiết kế và sử dụng nhiều lần để niêm phong lại các túi khác nhau sau khi chúng được mở, băng nhựa, dây buộc cáp nhựa và dây buộc xoắn nhựa.

Tại Thái Lan, từ năm 2014, Chính phủ nước này đã ưu tiên xử lý rác thải trong chương trình nghị sự với chính sách hạn chế sử dụng túi nilon, chai nhựa tại các cơ quan chính phủ và doanh nghiệp, đồng thời cấm sử dụng đồ nhựa tại các điểm đến du lịch. Năm 2022, Thái Lan chính thức cấm 4 loại nhựa dùng một lần, bao gồm túi nhựa mỏng có độ dày dưới 36 micron, hộp đựng thức ăn bằng xốp, ống hút nhựa và cốc nhựa. Để đạt được mục tiêu tăng tỷ lệ tái chế rác thải nhựa của cả nước lên 50% vào năm 2022 và 100% vào năm 2027, Thái Lan cần kiên quyết hơn trong việc ngăn chặn ô nhiễm nhựa, dù vẫn còn nhiều thách thức đối với việc phân loại, thu gom rác thải trên đất liền.

Tại Philippines, mặc dù vẫn chưa có lệnh cấm sử dụng túi nhựa trên toàn quốc nhưng một số chính quyền địa phương đã bắt đầu kiểm soát việc sử dụng túi nhựa. Một số trung tâm mua sắm cũng đã thay thế túi nhựa bằng túi giấy, đồng thời khuyến khích khách hàng sử dụng túi tái sử dụng và mang theo túi riêng để đựng hàng, thay vì sử dụng túi nhựa. Riêng tại Campuchia, nhiều siêu thị lớn đã áp dụng mức thuế 0,1 USD/túi nhựa để hạn chế sử dụng túi nhựa. Tại Lào, nước này đang khuyến khích sử dụng túi tái chế ở khu vực công cộng, thay vì túi nhựa.

Indonesia: Nghị định đầy tham vọng của tổng thống Indonesia nhằm mục đích giảm 70% rác thải nhựa ra biển vào năm 2025. Thông qua Bộ Môi trường và Lâm nghiệp, nước này cũng đặt ra mục tiêu đầy tham vọng là giảm 30% rác thải bao bì vào năm 2029 và chương trình EPR tự nguyện của nước này đã được thực hiện kể từ đó. Năm 2020. Với việc một số tỉnh ban hành lệnh cấm túi nhựa dùng một lần trong siêu thị và cửa hàng bách hóa, các doanh nghiệp Indonesia sẽ phải xây dựng lộ trình chuyển đổi để bám sát luật táo bạo này và thiết kế lại hoạt động của mình cho phù hợp.

Với kế hoạch thực thi EPR vào năm 2025, Singapore đã áp dụng Báo cáo đóng gói bắt buộc (MPR) cho các công ty trong lĩnh vực hàng hóa đóng gói, bao gồm chủ sở hữu thương hiệu, nhà sản xuất, nhà nhập khẩu, nhà bán lẻ và siêu thị. Điều này sẽ đóng vai trò là nền tảng cho chương trình EPR để quản lý chất thải bao bì ở Singapore.

Kể từ ngày 3/7/2021, EU đã cấm một số sản phẩm nhựa sử dụng một lần như tăm bông, dao kéo, đĩa, ống hút, que khuấy và gậy bóng bay theo Chỉ thị EU 2019/904 về Nhựa dùng một lần (SUP). Đối với các loại nhựa sử dụng một lần khác, Chỉ thị SUP đã đưa ra một số biện pháp, chẳng hạn như nghĩa vụ quản lý chất thải và làm sạch đối với nhà sản xuất (chẳng hạn như Kế hoạch trách nhiệm mở rộng của nhà sản xuất), nhằm mục đích giảm thiểu các sản phẩm này. Theo Điều 8 Chỉ thị SUP, quốc gia thành viên cần đảm bảo rằng các nhà sản xuất sản phẩm nhựa sử dụng một lần sẽ chi trả chi thuế làm sạch rác thải từ các sản phẩm này cũng như việc vận chuyển và xử lý rác thải đó sau đó.

Ngoài ra, EU đã đưa ra các quy định về bao bì và chất thải bao bì để hài hòa các biện pháp quốc gia nhằm giải quyết vấn đề gia tăng số lượng chất thải bao bì. Một trong những yêu cầu của Chỉ thị SUP là đảm bảo rằng các chương trình trách nhiệm của nhà sản xuất được thiết lập đối với tất cả các loại bao bì vào cuối năm 2024.

Một số quốc gia đã áp dụng thuế nhựa

Bên cạnh việc cấm sử dụng các sản phẩm nhựa dùng một lần, một số quốc gia đã áp dụng thuế nhựa nhằm mục tiêu giảm lượng tiêu thụ nhựa và việc thiết kế xây dựng, triển khai thuế nhựa cũng khác nhau ở các quốc gia khác nhau.

Vào ngày 1/1/2021, Liên minh châu Âu (EU) đã áp dụng mức thuế nhựa dựa trên lượng rác thải bao bì nhựa không tái chế do mỗi quốc gia thành viên EU (MS) sản xuất. Thuế nhựa được thiết kế để giảm sự gia tăng chất thải nhựa không tái chế, đồng thời tài trợ cho ngân sách EU 2021–2027 trong bối cảnh chi tiêu gia tăng do đại dịch. Mỗi MS phải trả một khoản thuế được xác định bằng cách nhân tỷ lệ 0,8 EUR/kg với trọng lượng rác thải bao bì nhựa không tái chế, áp dụng đối với nhà sản xuất, người bán, nhà cung cấp và nhà nhập khẩu nhựa. Trong khi một số MS đã trả khoản thuế này từ ngân sách quốc gia của họ, thì một số MS khác đã đưa ra (hoặc đang tìm cách đưa ra) các loại thuế, thuế, lệ thuế hoặc đóng góp mới cho các sản phẩm nhựa hoặc đã mở rộng (hoặc đang xem xét mở rộng) các chương trình hiện có để đánh thuế cả sản phẩm nhựa.

Bulgaria đã đưa ra mức thuế sản phẩm mới đối với một số sản phẩm nhựa dùng một lần như một phần của EPR. Số tiền thuế chính xác vẫn chưa được xác định. Theo Pháp lệnh mới, các nhà sản xuất một số sản phẩm nhựa dùng một lần phải nộp báo cáo hàng năm và hạn chót nộp báo cáo đầu tiên là ngày 31/3/2024.

Đan Mạch đã tăng mức thuế TTĐB đối với túi đựng và bộ đồ ăn dùng một lần vào tháng 1/2024. Đạo luật thuế bao bì sẽ được mở rộng phạm vi trong tương lai gần để bao gồm túi đông lạnh, túi không có tay cầm và các loại túi vận chuyển khác. Mức thuế TTĐB áp dụng đối với túi đựng bằng nhựa: từ năm 2024 trở đi- 73,46 DKK (hoặc khoảng 9,80 Euro) mỗi kg. Mức thuế TTĐB áp dụng đối với bộ đồ ăn dùng một lần (bao gồm cả bộ đồ ăn bằng nhựa): từ năm 2024 trở đi-64,11 DKK (hoặc khoảng 8,60 Euro) mỗi kg. Đối tượng áp dụng là doanh nghiệp sản xuất và nhập khẩu.

Đức sẽ thực hiện thuế nhựa quốc gia từ ngày 1/1/2025 và đã áp dụng mức thuế hàng năm đối với nhựa sử dụng một lần, chủ yếu là bao bì thực phẩm dùng một lần. Ban đầu dự kiến có hiệu lực vào ngày 1/1/2024, ngày thực hiện đã được lùi lại tớirất có thể là năm 2026.

Vương quốc Anh đã đưa ra mức thuế mới cho PPT, có hiệu lực kể từ ngày 1/4/2024, sau khi áp dụng chế độ phạt vào năm 2023.

Hungary đã giới thiệu hệ thống EPR mới cùng với Thuế sản phẩm môi trường (EPC) hiện có. EPR mới đã được áp dụng kể từ ngày 1/7/2023 cho các sản phẩm đóng gói và các mặt hàng nhựa khác (nó cũng bao gồm các danh mục sản phẩm khác như thiết bị điện và điện tử...), với mức thuế tùy thuộc vào loại sản phẩm và hồ sơ người nộp thuế.

Ba Lan đã đưa ra luật vào năm 2023 về thuế đối với một số loại nhựa sử dụng một lần và thiết lập chương trình hoàn trả tiền đặt cọc.

Tại Estonia, Theo Đạo luật thuế TTĐB về đóng gói, có hiệu lực từ ngày 19/12/1996 và được sửa đổi sau đó vào ngày 1/7/2017, bao bì (bao gồm cả bao bì nhựa) phải chịu thuế TTĐB.

Thuế TTĐB ở mức 2,50 EUR/kg được áp dụng đối với bao bì hàng hóa được đưa vào thị trường Estonia hoặc được mua và nhập khẩu từ một MS khác trong trường hợp bán, trao đổi, chuyển nhượng miễn phí hoặc sử dụng để tự tiêu thụ bao bì. Thuế TTĐB bao gồm bao bì nhựa làm bằng polyme (theo nghĩa của Điều 3(5) của Quy định (EC) số 1907/2006) và tất cả các vật liệu làm từ polyme tự nhiên và nhân tạo ở cả dạng đơn và dạng nhiều lớp (thuộc về Chương 39 của Danh pháp kết hợp theo Quy định của Hội đồng (EEC) số 2658/87).

Các loại bao bì sau đây được miễn thuế TTĐB: bao bì trong đó ít nhất 85% được tái chế; bao bì chứa hàng hóa được thể nhân mua từ MS khác với mục đích không liên quan đến kinh doanh; bao bì xuất khẩu; các loại bao bì liên quan đến ngoại giao; bao bì được vận chuyển từ Estonia tới MS khác; bao bì dùng để bán trên tàu thủy hoặc máy bay.

Bài học cho Việt Nam

Thuế đối với các sản phẩm tiêu dùng bằng nhựa dùng một lần cụ thể như túi đựng, cốc và dao kéo… không phải là vấn đề mới trên toàn thế giới. Các nước châu Âu đang mở đường cho các loại thuế bao bì nhựa toàn diện, định hình lại các điều kiện thương mại và thị trường cho các công ty xuất khẩu từ các nước đang phát triển. Thuế nhựa được xếp loại là thuế TTĐB.

Việt Nam có thể xem xét áp dụng thuế đối với các sản phẩm nhựa, đặc biệt các sản phẩm nhựa dùng một lần nhằm điều tiết, định hướng lại các hoạt động sản xuất và tiêu dùng sản phẩm nhựa. Tuy nhiên, việc thiết kế thuế nhựa rất quan trọng để tạo được động lực không những ngăn ngừa các sản phẩm nhựa không được tái chế, mà còn thúc đẩy được các doanh nghiệp đầu tư nhiều hơn vào sản xuất ra các sản phẩm nhựa có khả năng tái chế và đổi mới và có khả năng phân hủy cao.

Tài liệu tham khảo

https://www.replacethewaste.sa.gov.au/guideline-bags

https://aseanvietnam-vn.translate.goog/en/post/plastic-waste-and-asean-actions?_x_tr_sl=en&_x_tr_tl=vi&_x_tr_hl=vi&_x_tr_pto=wapp

https://www.southpole.com/blog/plastic-policies-southeast-asia-how-to-adapt-your-business

https://wts.com/global/publishing-article/20240508-plastic-taxation-europe-update-2024~publishing-article#:~:text=In%202021%2C%20European%20Union%20(EU,at%20EUR%200.80%20per%20kilogramme.

https://www.internationaltaxreview.com/article/2ba9a65l5p74ycisjwagw/plastic-taxes-a-guide-to-new-legislation-in-europe

ThS Phạm Thị Thu Hồng -Viện Chiến lược và Chính sách tài chính

Tin liên quan

Bài 1: Cải cách toàn diện thuế TNCN: Đảm bảo công bằng, bao quát đầy đủ nguồn thu

09:04 | 21/07/2025 Diễn đàn

Hoàn thiện khung pháp lý quản lý thuế trong chuyển đổi số và kinh tế số

08:00 | 21/07/2025 Diễn đàn

Bài 2: Những khó khăn, thách thức trong quá trình triển khai sắp xếp bộ máy ngành Thuế

08:00 | 21/07/2025 Diễn đàn

Bài 1: Đổi mới sắp xếp bộ máy ngành Thuế: Những chuyển đổi chiến lược và kết quả đạt được

10:04 | 18/07/2025 Diễn đàn

Đổi mới toàn diện phương pháp quản lý thuế đối với hộ kinh doanh

08:05 | 17/07/2025 Diễn đàn

Đề xuất miễn thuế TNDN: Bước đệm cho hộ kinh doanh làm quen với chế độ kế toán thuế

16:00 | 15/07/2025 Diễn đàn

Triển khai hóa đơn điện tử khởi tạo từ máy tính tiền: Từ chủ trương lớn đến hành động cụ thể

09:37 | 15/07/2025 Diễn đàn

Bài 4: Thẩm quyền phê duyệt hồ sơ APA: Bước tiến cải cách, kỳ vọng rút ngắn thời gian và tăng tính chủ động cho doanh nghiệp

16:12 | 02/07/2025 Diễn đàn

Bài 3: (LONGFORM): Phân cấp, phân quyền trong quản lý thuế: Tăng hiệu quả, giảm thủ tục vì người dân và doanh nghiệp

15:54 | 30/06/2025 Diễn đàn

Việt Nam chia sẻ mô hình tài chính bền vững trong phòng, chống tác hại thuốc lá

15:40 | 24/06/2025 Diễn đàn

Quản lý thuế hộ kinh doanh: Có thể phân loại theo quy mô, địa điểm kinh doanh

13:56 | 20/06/2025 Diễn đàn

Việt Nam gia nhập nhóm 110 nước áp thuế với sản phẩm có hại sức khỏe

16:57 | 19/06/2025 Diễn đàn

Trung tâm tài chính quốc tế tạo nền tảng vững chắc để Việt Nam tăng trưởng hai con số

16:04 | 16/06/2025 Diễn đàn

Tin mới

Gạo Việt Nam nâng tầm giá trị từ "ngọc thô" đến "ngọc quý"

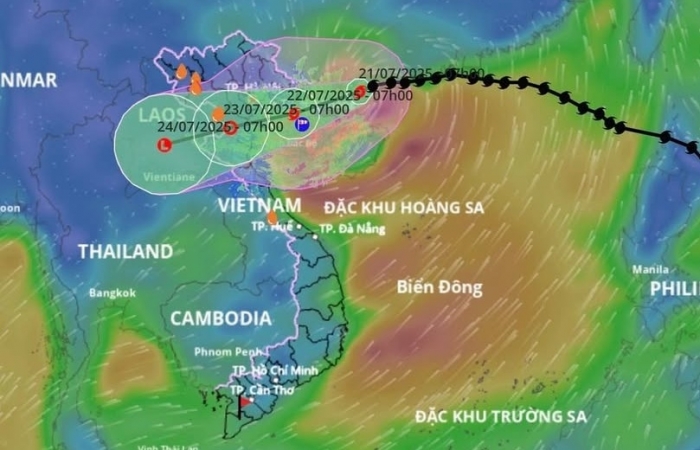

Hải quan khu vực VIII chủ động phòng chống, ứng phó với bão số 3

Thương mại điện tử xuyên biên giới: Chìa khóa giúp doanh nghiệp Việt bứt phá

Hải quan khu vực VI tích cực triển khai các giải pháp ứng phó với bão số 3

Đề xuất nâng mức giảm trừ gia cảnh cho người nộp thuế lên 15,5 triệu đồng/tháng

(INFOGRAPHICS): Ông Bùi Khánh Toàn làm Trưởng Thuế thành phố Đà Nẵng

10:43 | 21/07/2025 Infographics

(INFOGRAPHICS): Thông tin nhân sự lãnh đạo và trưởng các đơn vị thuộc Cục Thuế

16:19 | 16/07/2025 Infographics

(INFORGRAPHICS): Ông Nguyễn Văn Hoàn làm Chi cục trưởng Chi cục Hải quan khu vực VI

07:00 | 18/07/2025 Infographics

(INFORGRAPHICS): Thông tin nhân sự lãnh đạo của Cục Hải quan

16:09 | 14/07/2025 Infographics

(INFOGRAPHICS): Kết quả nổi bật công tác thuế 6 tháng đầu năm 2025

13:30 | 14/07/2025 Infographics