Cần cụ thể trong việc xác định thu nhập chịu thuế Thu nhập doanh nghiệp

|

| VCCI đề nghị Bộ Tài chính cũng như Tổng cục Thuế cân nhắc sửa đổi một số quy định tại Dự thảo Thông tư. Ảnh: T.L. |

Cân nhắc điều chỉnh thời điểm xác định doanh thu

Về thời điểm xác định doanh thu để tính thu nhập chịu thuế, đối với hoạt động cung ứng dịch vụ, dự thảo quy định, thời điểm xác định doanh thu để tính thu nhập chịu thuế là “thời điểm hoàn thành việc cung ứng dịch vụ hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua”. Theo VCCI, quy định này chưa thống nhất với quy định về thời điểm lập hóa đơn quy định tại Thông tư 39/2014/TT-BTC là “ngày thu tiền” (trong trường hợp tổ chức cung ứng dịch vụ thực hiện thu tiền trước hoặc trong khi cung ứng dịch vụ). Do đó, VCCI đề nghị cân nhắc điều chỉnh thời điểm xác định doanh thu để tính thu nhập chịu thuế đối với hoạt động cung ứng dịch vụ tương ứng với quy định về thời điểm lập hóa đơn của pháp luật về quản lý thuế.

Đối với doanh thu tính thu nhập chịu thuế trong hoạt động xây dựng, lắp đặt, dự thảo quy định, doanh thu trong trường hợp này là “giá trị công trình, giá trị hạng mục công trình hoặc giá trị khối lượng công trình xây dựng, lắp đặt nghiệm thu”. Tuy nhiên, theo VCCI, nhiều doanh nghiệp cho rằng, việc quy định như vậy đưa đến cách hiểu thời điểm chịu thuế là ngày các bên ký biên bản nghiệm thu bàn giao.

“Điều này chưa thực sự phù hợp với thực tế, bởi thủ tục nghiệm thu bàn giao mới chỉ đạt được sự chấp thuận của hai bên về khối lượng, chất lượng công trình trên hiện trường. Dựa trên biên bản này, hai bên tiếp tục thực hiện các thủ tục hoàn công, áp đơn giá, tính toán giá trị khối lượng được thanh toán. Trong khi đó, pháp luật về xây dựng cho phép thời hạn từ 90 - 120 ngày để các bên hoàn thành các thủ tục thanh quyết toán”, VCCI phân tích.

Vì vậy, để bảo đảm tính hợp lý, VCCI đề nghị Bộ Tài chính (Tổng cục Thuế) cân nhắc sửa đổi quy định trên. Theo đó, doanh thu tính thu nhập chịu thuế trong hoạt động xây dựng, lắp đặt là “giá trị công trình, giá trị hạng mục công trình hoặc giá trị khối lượng công trình xây dựng, lắp đặt nghiệm thu và đã được thanh toán theo quy định của pháp luật về xây dựng”.

Cụ thể hơn các khoản chi được trừ thuế

Nội dung về các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế tại dự thảo Thông tư hướng dẫn về thuế thu nhập doanh nghiệp cũng được VCCI góp ý dựa trên tổng hợp ý kiến doanh nghiệp.

Theo đó, về các khoản chi được trừ khi tính thuế Thu nhập doanh nghiệp có giá trị từ 20 triệu đồng trở lên, dự thảo quy định, một trong các điều kiện để xác định là khoản chi này nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế giá trị gia tăng) hoặc chi mua hàng hóa, dịch vụ của một nhà cung cấp từng lần có giá trị dưới 20 triệu đồng nhưng mua nhiều lần trong cùng một ngày có tổng giá trị từ 20 triệu đồng trở lên khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Theo ý kiến của một số doanh nghiệp, quy định này chỉ phù hợp với các doanh nghiệp kinh doanh một đầu mối, không phù hợp với một số trường hợp trên thực tế. Do đó, để đảm bảo phù hợp với thực tế và tạo thuận lợi cho doanh nghiệp, VCCI kiến nghị Ban soạn thảo nên bổ sung một số trường hợp ngoại lệ.

VCCI lấy ví dụ, như đối với hoạt động của các tổ chức tín dụng có nhiều chi nhánh, phòng giao dịch, việc di chuyển bằng xe taxi để phục vụ công việc hàng ngày của các đơn vị phát sinh thường xuyên, thông thường có giá trị rất nhỏ cho từng lần và thường được nhân viên ứng trước bằng tiền mặt. Ngân hàng rất khó để kiểm soát và đảm bảo trong ngày tổng giá trị đã được thanh toán bằng tiền mặt thông qua hình thức ứng trước cho nhân viên không vượt quá 20 triệu đồng.

Hay đối với hoạt động của các tập đoàn, tổng công ty nộp thuế Thu nhập doanh nghiệp toàn ngành, việc mua hàng hóa, dịch vụ được triển khai đồng thời ở nhiều đơn vị phụ thuộc khác nhau trong toàn quốc. Quy định tại dự thảo chỉ phù hợp với doanh nghiệp kinh doanh một đầu mối.

Một nội dung khác khá quan trọng cũng được VCCI góp ý đó là đối với các khoản chi được trừ khi xác định thuế Thu nhập doanh nghiệp. Dự thảo quy định “trường hợp doanh nghiệp có chi phí liên quan đến phần giá trị tổn thất do thiên tai, dịch bệnh, hỏa hoạn và trường hợp bất khả kháng khác không được bồi thường thì khoản chi này được tính vào chi phí được trừ khi xác định thu nhập chịu thuế”.

Tuy nhiên, theo VCCI, trên thực tế, doanh nghiệp gặp tổn thất về tiền tạm ứng, hàng hóa được chuyển giao không được bên đối tác thanh toán vì các nguyên nhân khách quan như: đối tác gặp các trường hợp bất khả kháng, bị phá sản … Xét bản chất thì các trường hợp này được xem là tình huống khách quan, không thể dự liệu được… tương tự như trường hợp bất khả kháng. Trên thực tế, việc hạch toán vào chi phí sản xuất kinh doanh các khoản thiệt hại này chưa được xử lý thống nhất, gây vướng mắc cho người nộp thuế. Do vậy, để đảm bảo thuận lợi cho doanh nghiệp, VCCI cho rằng nên bổ sung trường hợp doanh nghiệp được hoạch toán chi phí được trừ đối với các khoản tổn thất hàng hóa, tiền với các trường hợp khách quan như trên.

Tin liên quan

Chủ động ứng phó khi thị trường xăng dầu biến động

16:48 | 01/07/2025 Nhịp sống thị trường

Hướng dẫn xác định chính sách thuế thu nhập doanh nghiệp

08:00 | 25/06/2025 Chính sách thuế, hải quan

Chấm dứt lồng ghép chính sách ưu đãi thuế trong các luật chuyên ngành

19:26 | 12/05/2025 Chính sách thuế, hải quan

Giảm thuế giá trị gia tăng từ 1/7/2025 đến hết 31/12/2026

20:18 | 01/07/2025 Chính sách thuế, hải quan

Người khai hải quan được khai bổ sung thông tin về chứng từ chứng nhận xuất xứ

15:37 | 01/07/2025 Chính sách thuế, hải quan

Hướng dẫn thực hiện phân loại mặt hàng bảng giá điện tử ESL

14:57 | 01/07/2025 Chính sách thuế, hải quan

Phải đạt ngưỡng kim ngạch tối thiểu, doanh nghiệp mới được hưởng chế độ ưu tiên

14:52 | 01/07/2025 Chính sách thuế, hải quan

Từ 1/7/2025, thống nhất lệ phí trước bạ 2% với xe máy trên toàn quốc

14:21 | 01/07/2025 Chính sách thuế, hải quan

Đề xuất khấu trừ thuế TNCN ngay thời điểm nhận cổ tức bằng chứng khoán

13:05 | 01/07/2025 Chính sách thuế, hải quan

Từ hôm nay (1/7/2025) nhiều chính sách thuế mới chính thức có hiệu lực

08:59 | 01/07/2025 Chính sách thuế, hải quan

Mặt hàng kính ô tô phù hợp phân loại nhóm 87.08

17:09 | 30/06/2025 Chính sách thuế, hải quan

Thuế GTGT hàng nhập trị giá thấp gửi qua dịch vụ bưu chính, chuyển phát nhanh

09:09 | 30/06/2025 Chính sách thuế, hải quan

Hải quan khu vực IV hướng dẫn nội dung mới về thuế Giá trị gia tăng, thuế XNK

17:41 | 28/06/2025 Chính sách thuế, hải quan

Áp dụng thuế GTGT đối với thiết bị điện tử gia dụng và chuyên dùng

15:39 | 27/06/2025 Chính sách thuế, hải quan

Thực hiện giảm thuế giá trị gia tăng đến hết 31/12/2026

15:02 | 27/06/2025 Chính sách thuế, hải quan

Sử dụng tài khoản định danh của tổ chức trong giao dịch thuế điện tử từ 1/7/2025

14:27 | 27/06/2025 Chính sách thuế, hải quan

Vấn đề Bạn quan tâm

Tin mới

Khuyến nghị tích hợp truy xuất nguồn gốc trực tuyến trên nền tảng thương mại điện tử

Cơ cấu tổ chức mới của Bộ Tài chính từ ngày 1/7/2025

Hơn 50.000 tờ khai hải quan trong ngày đầu thực hiện mô hình chính quyền địa phương 2 cấp

Giảm thuế giá trị gia tăng từ 1/7/2025 đến hết 31/12/2026

Hải quan khu vực XVI công bố quyết định bổ nhiệm lãnh đạo cấp phòng, đội

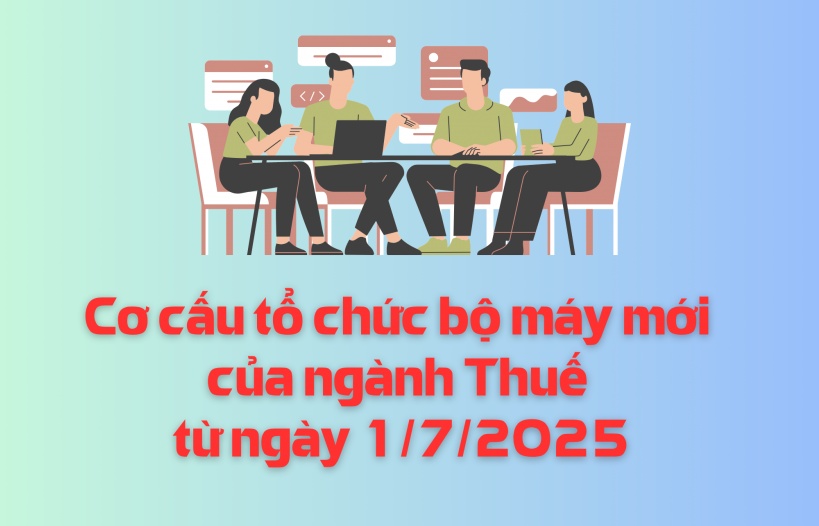

(INFORGRAPHICS) - Cơ cấu tổ chức bộ máy mới của ngành Thuế từ ngày 1/7/2025

15:14 | 01/07/2025 Infographics

(LONGFORM): Phân cấp, phân quyền trong quản lý thuế: Tăng hiệu quả, giảm thủ tục vì người dân và doanh nghiệp

15:54 | 30/06/2025 Megastory/Longform

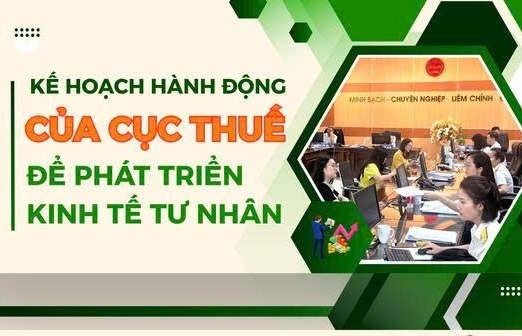

(INFOGRAPHICS): Kế hoạch hành động của Cục Thuế để phát triển kinh tế tư nhân

08:59 | 30/06/2025 Infographics

(INFOGRAPHICS): Lưu ý khi làm thủ tục định danh điện tử cho doanh nghiệp, tổ chức

09:00 | 29/06/2025 Infographics

(INFOGRAPHICS): 7 chính sách thuế nổi bật có hiệu lực từ 1/7/2025

09:17 | 27/06/2025 Infographics

Cơ cấu tổ chức mới của Bộ Tài chính từ ngày 1/7/2025

Hơn 50.000 tờ khai hải quan trong ngày đầu thực hiện mô hình chính quyền địa phương 2 cấp

Hải quan khu vực XVI công bố quyết định bổ nhiệm lãnh đạo cấp phòng, đội

Hải quan khu vực VI ổn định bộ máy theo mô hình mới

Chi cục Hải quan khu vực II có 10 phó chi cục trưởng

Hải quan khu vực III kiện toàn tổ chức, nhân sự theo mô hình mới

Batdongsan.com.vn được vinh danh là nền tảng công nghệ bất động sản số 1 Việt Nam

Hai nhà máy AI của FPT lọt TOP 500 siêu máy tính mạnh nhất thế giới

Doanh nghiệp SME siêu nhỏ được tái cấp hạn mức hoàn toàn tự động trên BIZ MBBANK

Vietnam Post hỗ trợ nhận, trả kết quả thủ tục hành chính sau sáp nhập tỉnh thành

Việt Nam có 5 tỷ phú USD trong danh sách của Forbes

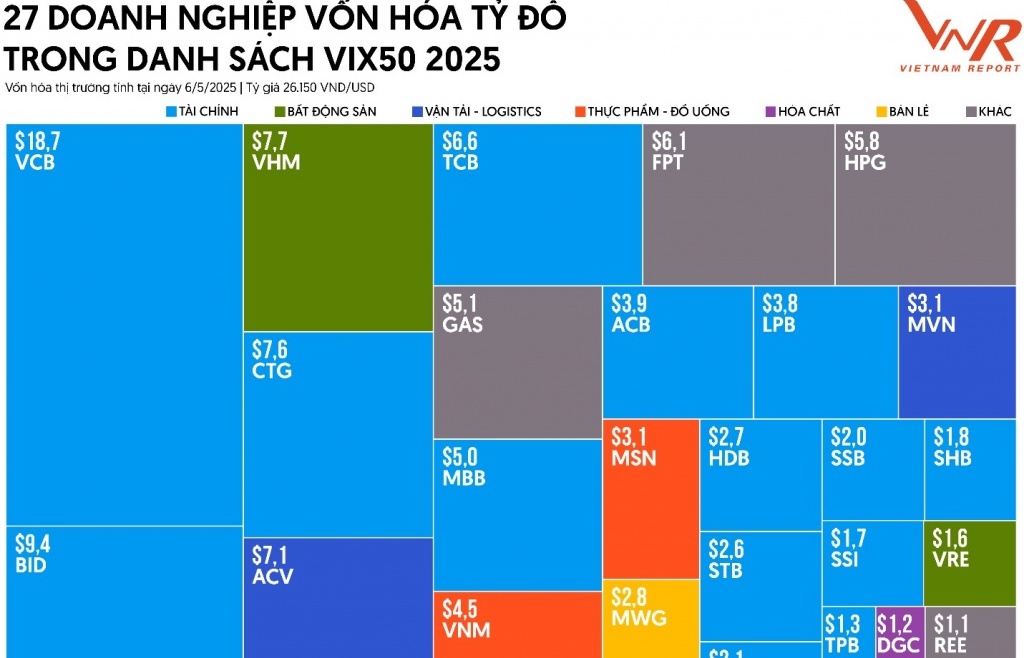

Vinh danh 50 công ty đại chúng uy tín và hiệu quả năm 2025

Khởi công 2 công trình thuộc Đề án thí điểm xây dựng Cửa khẩu thông minh

“Cửa sáng” cho nông sản Việt vào Nhật

Thông tư 40 mở đường tiết giảm chi phí cho doanh nghiệp xuất khẩu

Giá mủ lập đỉnh: Cơ hội lớn cho doanh nghiệp Việt

Tìm giải pháp logistics tối ưu thúc đẩy xuất khẩu hàng hóa bền vững

Doanh nghiệp xuất khẩu vay vốn tăng hơn 50%

Khuyến nghị tích hợp truy xuất nguồn gốc trực tuyến trên nền tảng thương mại điện tử

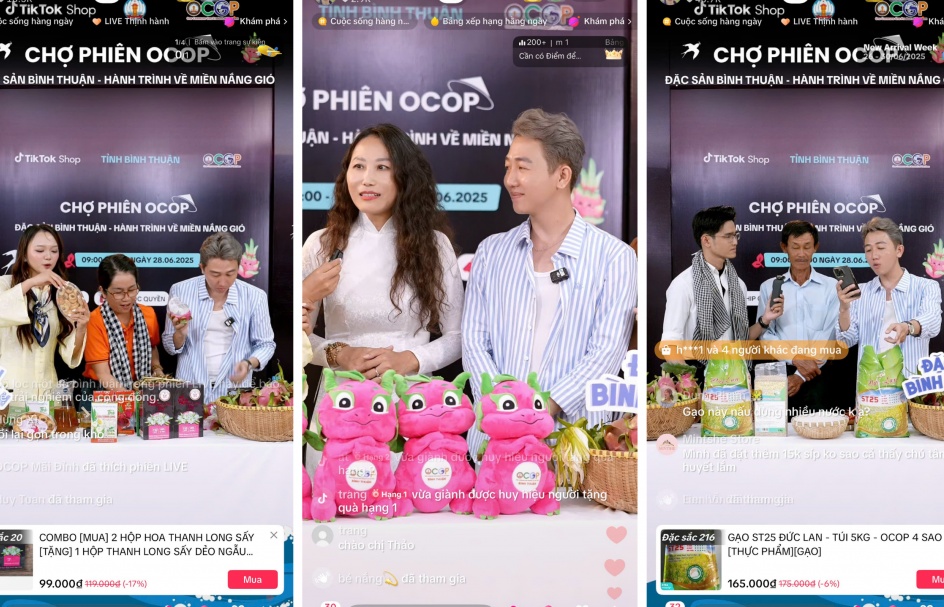

Quảng Ngãi: 300/350 sản phẩm OCOP có mặt trên sàn thương mại điện tử

Sản phẩm kem massage của Hàn Quốc bị đình chỉ lưu hành, thu hồi trên toàn quốc

Khởi động sàn giao dịch thương mại điện tử B2B “xanh” đầu tiên tại Việt Nam

Cơ hội tiếp cận hệ sinh thái thương mại điện tử toàn cầu cho SME Việt Nam

Nâng chất sản phẩm, mở rộng thị trường cho sản phẩm OCOP qua thương mại điện tử

Chủ động ứng phó khi thị trường xăng dầu biến động

Giá bán gas trong nước giảm mạnh

Quế Việt Nam trở thành “vàng nâu” triệu đô toàn cầu

Trung tâm Giao dịch bất động sản dự kiến vận hành vào đầu năm 2026

Sáp nhập tỉnh/thành: Cơ hội rõ rệt cho thị trường bất động sản