Ngân hàng phát hành trái phiếu lo ngại dòng tiền “chạy lòng vòng”

| Ngân hàng "thắng lớn" từ trái phiếu doanh nghiệp: Rủi ro gia tăng | |

| Ngân hàng thương mại tăng mua trái phiếu lẫn nhau | |

| Ngân hàng, bất động sản dẫn đầu phát hành trái phiếu doanh nghiệp |

|

| Các tổ chức tín dụng đứng đầu về lượng phát hành trái phiếu. Ảnh: ST |

Ngân hàng dồn dập phát hành trái phiếu

Từ giữa tháng 11, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) liên tiếp công bố kết quả 5 đợt phát hành trái phiếu riêng lẻ với tổng giá trị gần 2.800 tỷ đồng trái phiếu 7 năm và 10 năm với lãi suất cố định hoặc thả nổi. Theo công bố của Vietcombank, đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản. Những lô trái phiếu của “ông lớn” ngành ngân hàng này được các nhà đầu tư trong nước với đa phần là công ty chứng khoán và công ty bảo hiểm nắm giữ, không có nhà đầu tư nước ngoài tham gia. Theo phương án được phê duyệt hồi đầu tháng 11, Vietcombank sẽ phát hành tối đa 4.000 tỷ đồng trái phiếu riêng lẻ trong quý 4/2021.

| Ngày 3/12, Thủ tướng Phạm Minh Chính đã có Công điện về tăng cường công tác quản lý, thanh tra, kiểm tra việc phát hành trái phiếu doanh nghiệp. Thủ tướng yêu cầu Bộ Tài chính khẩn trương thực hiện thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành và sử dụng vốn thu được từ phát hành trái phiếu, nhất là phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản, của tổ chức tín dụng có liên quan đến doanh nghiệp bất động sản, các doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, các doanh nghiệp có kết quả kinh doanh thua lỗ, các doanh nghiệp phát hành không có tài sản bảo đảm… Cùng ngày, Bộ trưởng Bộ Tài chính Hồ Đức Phớc có văn bản yêu cầu Ủy ban Chứng khoán Nhà nước, Vụ Tài chính ngân hàng, Thanh tra Bộ Tài chính, Tổng cục Thuế, Sở GDCK Việt Nam đẩy mạnh việc kiểm tra, giám sát việc phát hành trái phiếu doanh nghiệp để đảm bảo thị trường trái phiếu doanh nghiệp trở thành một kênh huy động vốn quan trọng, hiệu quả và hạn chế tối đa rủi ro cho nhà đầu tư. |

Một “ông lớn” khác là Ngân hàng TMCP Đầu tư và Phát triển (BIDV) cũng phát hành gần 18.800 tỷ đồng trái phiếu trong 9 tháng đầu năm. Riêng quý 3/2021, BIDV cung ứng ra thị trường 11.500 tỷ đồng trái phiếu, đứng đầu ngành ngân hàng về lượng trái phiếu phát hành. Mới nhất, vào tháng 10/2021, BIDV đã phát hành 1.200 tỷ đồng trái phiếu kỳ hạn 8 năm kèm quyền mua lại sau 3 năm. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm. 100% giá trị trái phiếu này đã được một nhà đầu tư tổ chức trong nước mua lại.

Không chỉ các ngân hàng quốc doanh, khối ngân hàng tư nhân cũng rất tích cực đẩy mạnh phát hành trái phiếu.

Trong tháng 10, Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) đứng đầu khi phát hành 4 đợt với tổng giá trị 2.050 tỷ đồng trái phiếu, lãi suất 4,2%/năm. Tiếp sau là Ngân hàng TMCP Quốc tế Việt Nam (VIB) với 2 đợt phát hành trái phiếu trị giá 1.850 tỷ đồng, lãi suất 3,8%/năm. Sacombank cũng đã thông báo hoàn tất phát hành 5.000 trái phiếu, tương đương 5.000 tỷ đồng với phương thức phát hành riêng lẻ cho các nhà đầu tư chứng khoán chuyên nghiệp… Trái phiếu của cả 3 ngân hàng này cũng đều là những trái phiếu không chuyển đổi, không kèm chứng quyền và không được đảm bảo bằng tài sản.

“Cuộc chơi” nội bộ

Theo các ngân hàng, nguyên nhân để “mạnh tay” phát hành trái phiếu là do nhu cầu tăng vốn cấp 2, bổ sung nguồn vốn hoạt động và đáp ứng nhu cầu cho vay trung dài hạn của ngân hàng. Nói thêm về vấn đề này, chuyên gia tài chính – ngân hàng TS. Nguyễn Trí Hiếu cho biết, từ năm 2020 đến nay, việc áp dụng giãn, hoãn trả nợ hỗ trợ khách hàng bị ảnh hưởng bởi đại dịch theo Thông tư 01 và 03 của Ngân hàng Nhà nước (NHNN) đã khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng, nên một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp. Hơn nữa, nhu cầu về tăng vốn của các ngân hàng luôn thường trực, khi đa phần vốn chủ sở hữu còn mỏng, tín dụng tăng nhanh trước yêu cầu hồi phục kinh tế… sẽ làm ảnh hưởng đến tỷ lệ an toàn vốn (CAR), nên các ngân hàng phải gia cố tỷ lệ này khi đáp ứng tiêu chuẩn Basel II.

| Theo Vụ Tài chính ngân hàng, Bộ Tài chính, trong 11 tháng năm 2021, tổng khối lượng phát hành trái phiếu doanh nghiệp đạt trên 495.000 tỷ đồng. Đứng đầu lượng phát hành là các tổ chức tín dụng khi chiếm 34% tổng khối lượng phát hành, đứng thứ hai là các doanh nghiệp bất động sản. Không chỉ mạnh về phát hành, các công ty chứng khoán và ngân hàng thương mại lại là các nhà đầu tư chính trên thị trường sơ cấp. |

Điều đáng mừng là nếu như trái phiếu doanh nghiệp do các công ty bất động sản phát hành gây nhiều lo ngại khi phát hành số lượng lớn nhưng vốn chủ sở hữu nhỏ hoặc nhiều doanh nghiệp kinh doanh thua lỗ, thì trái phiếu ngân hàng lại có nền tảng “đẹp” hơn. Kết quả kinh doanh 9 tháng năm 2021 của 27 ngân hàng niêm yết trên thị trường chứng khoán đều tăng trưởng dương, 18 ngân hàng báo lãi lớn trên 1.000 tỷ đồng, tổng tài sản của các ngân hàng cũng liên tục gia tăng. Ngoài ra, trái phiếu ngân hàng thường có lãi suất thấp hơn rất nhiều so với trái phiếu doanh nghiệp, thường từ 3-7%/năm so với mức trên 10%/năm của nhiều trái phiếu doanh nghiệp khác.

Chính vì thế, trái phiếu ngân hàng dù đa số là loại trái phiếu không chuyển đổi, không có tài sản đảm bảo, không kèm chứng quyền nhưng vẫn luôn “đắt khách” và đều “cháy hàng” tại mỗi đợt phát hành nhưng nhà đầu tư cá nhân không có cơ hội để mua được loại trái phiếu này, vì đây chủ yếu là “cuộc chơi” nội bộ. Theo đó, các ngân hàng thường bán chéo trái phiếu cho nhau trực tiếp hoặc gián tiếp thông qua công ty chứng khoán; hoặc trái phiếu ngân hàng được bán cho một số định chế tài chính khác như công ty chứng khoán, công ty bảo hiểm…

Trước tình trạng này, báo cáo về trái phiếu doanh nghiệp do FiinRatings công bố hồi đầu tháng 11 cho rằng, điều này thể hiện sự dư thừa thanh khoản nói chung của hệ thống liên ngân hàng, trong khi các ngân hàng đều có nhu cầu tăng vốn cấp 2 nhằm bổ sung năng lực nguồn vốn trung và dài hạn nhằm tài trợ cho việc tái cấu trúc nợ do Covid-19 vốn có kỳ hạn dài hơn, cũng như cải thiện tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn theo quy định hiện hành của NHNN. Tuy nhiên, theo nhận định của một số chuyên gia, giải pháp này sẽ khiến quy mô vốn trung, dài hạn của một số tổ chức tín dụng trở nên thiếu thực chất. Hơn nữa, điều này còn khiến dòng tiền chạy “lòng vòng” hệ thống tài chính, không đi vào sản xuất, kinh doanh như yêu cầu của Chính phủ.

Tin liên quan

Hải quan cửa khẩu cảng Đình Vũ thông báo tìm chủ sở hữu hàng tồn đọng (tháng 7/2025)

16:15 | 18/07/2025 Thông báo

Doanh nghiệp, phương tiện vận tải hàng của Trung Quốc được hoạt động vào sâu lãnh thổ Việt Nam

07:43 | 18/07/2025 Chính sách thuế, hải quan

Hải quan Hòn Gai duy trì kết nối hỗ trợ doanh nghiệp

09:35 | 17/07/2025 Hải quan

Đột phá 6 HMO: Bước tiến dinh dưỡng của Vinamilk tại Diễn đàn dinh dưỡng lớn nhất châu Á

20:26 | 17/07/2025 Doanh nghiệp - Thương hiệu

Viettel "bắt tay" OPPO: Thúc đẩy phổ cập 5G và trải nghiệm AI tại Việt Nam

15:28 | 04/07/2025 Thị trường - Doanh nghiệp

Vietjet mở lối khám phá thung lũng Swan: Thiên đường cho kẻ mộng mơ và tín đồ ẩm thực

16:28 | 30/06/2025 Thị trường - Doanh nghiệp

Không có sự khác biệt nào giữa một tỷ phú với một bác tài Tuk tuk trong thế giới AI

14:19 | 26/06/2025 Thị trường - Doanh nghiệp

Binh đoàn 20 bàn giao công trình sửa chữa nhà đồng đội

17:26 | 25/06/2025 Thị trường - Doanh nghiệp

Top 10 công ty công nghệ uy tín năm 2025 sẵn sàng “vươn mình” cùng “bệ phóng” chính sách

16:32 | 22/06/2025 Thị trường - Doanh nghiệp

“Mở khóa” dinh dưỡng tự nhiên bằng công nghệ: Sữa Việt tạo tiếng vang tại sân chơi toàn cầu

10:28 | 21/06/2025 Thị trường - Doanh nghiệp

Vietjet đồng hành cùng người hâm mộ đến K-Star Spark 2025 tại Hà Nội

20:46 | 20/06/2025 Thị trường - Doanh nghiệp

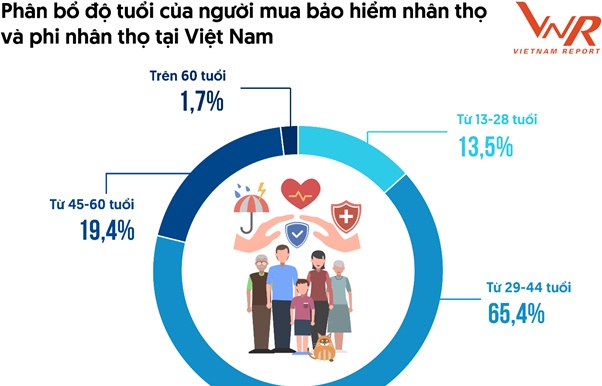

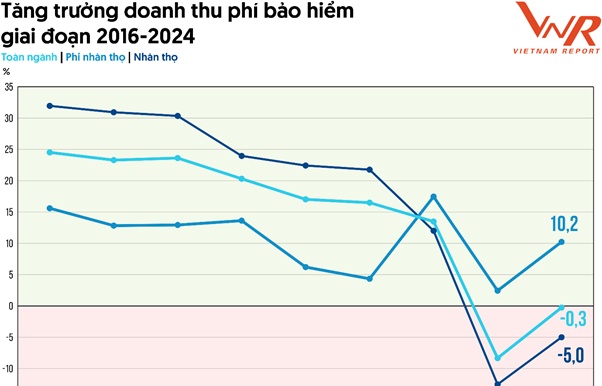

Từ số hóa đến cá nhân hóa: Gen Y và Gen Z đang tái định hình thị trường bảo hiểm Việt Nam

20:47 | 13/06/2025 Thị trường - Doanh nghiệp

HDBank hợp tác BIDV triển khai nguồn vốn quốc tế thúc đẩy phát triển bền vững

11:20 | 13/06/2025 Thị trường - Doanh nghiệp

Thị trường bảo hiểm Việt Nam 2025: Tái thiết niềm tin, hướng tới phát triển bền vững

18:33 | 12/06/2025 Thị trường - Doanh nghiệp

Cần cơ chế “mở khóa” để nhà ở xã hội không bị đẩy lên cao

18:15 | 12/06/2025 Thị trường - Doanh nghiệp

Nhiều dự án khởi nghiệp xanh đã có sản phẩm xuất khẩu

14:29 | 12/06/2025 Thị trường - Doanh nghiệp

Vấn đề Bạn quan tâm

Tin mới

Hải quan khu vực XX: Chuyển Công an điều tra nhiều doanh nghiệp có dấu hiệu gian lận thuế

OCOP Hà Tĩnh lên sàn thúc đẩy kinh tế địa phương

Cửa khẩu Hoành Mô áp dụng tờ khai xuất nhập cảnh từ 17/7/2025

Giấu 2kg bạc để vận chuyển trái phép qua biên giới

Hải quan cửa khẩu cảng Đình Vũ thông báo tìm chủ sở hữu hàng tồn đọng (tháng 7/2025)

(INFOGRAPHICS): Thông tin nhân sự lãnh đạo và trưởng các đơn vị thuộc Cục Thuế

16:19 | 16/07/2025 Infographics

(INFORGRAPHICS): Ông Nguyễn Văn Hoàn làm Chi cục trưởng Chi cục Hải quan khu vực VI

07:00 | 18/07/2025 Infographics

(INFORGRAPHICS): Thông tin nhân sự lãnh đạo của Cục Hải quan

16:09 | 14/07/2025 Infographics

(INFOGRAPHICS): Kết quả nổi bật công tác thuế 6 tháng đầu năm 2025

13:30 | 14/07/2025 Infographics

(INFOGRAPHICS): Xuất khẩu 6 tháng đầu năm 2025 bứt phá ấn tượng

09:00 | 12/07/2025 Infographics

Cửa khẩu Hoành Mô áp dụng tờ khai xuất nhập cảnh từ 17/7/2025

Bảo đảm hệ thống thuế, đăng ký kinh doanh hoạt động thông suốt

(INFORGRAPHICS): Ông Dương Xuân Sinh làm Chi cục trưởng Chi cục Hải quan khu vực XII

(INFORGRAPHICS): Ông Bùi Thanh San làm Chi cục trưởng Chi cục Hải quan khu vực XI

Cần tiếp tục cải cách để người nộp thuế thực hiện thủ tục hành chính ở mọi nơi

Lễ trao giải báo chí toàn quốc về ngành Tài chính lần thứ IX sẽ diễn ra chiều 21/7

Xuất khẩu cà phê qua sàn thương mại điện tử: Hướng đi mới cho nông sản Việt

Đột phá 6 HMO: Bước tiến dinh dưỡng của Vinamilk tại Diễn đàn dinh dưỡng lớn nhất châu Á

HDBank ghi dấu ấn mạnh mẽ với ba giải thưởng lớn trong nước và quốc tế

Binh đoàn 20 - Tổng công ty Tân cảng Sài Gòn: Gặp mặt, tặng quà thương binh, con liệt sĩ

Mô hình "tam giác phối hợp": cần thiết trong kiến tạo chính sách

Tập đoàn CEO đặt dấu ấn chiến lược tại Hải Phòng

Đề xuất quyền được ưu tiên thực hiện thủ tục hành chính đối với người nộp thuế tuân thủ tốt

Thuế giá trị gia tăng đối với mặt hàng hóa chất cơ bản, sản phẩm hóa chất

Gỡ điểm nghẽn pháp lý, hiện thực hóa mục tiêu phát triển khoa học, công nghệ cao

Hướng dẫn thực hiện mức thuế suất theo Nghị định 199/2025/NĐ-CP

Doanh nghiệp, phương tiện vận tải hàng của Trung Quốc được hoạt động vào sâu lãnh thổ Việt Nam

Tháo gỡ vướng mắc về đăng ký thuế và quyết toán thuế TNDN cho Quỹ Đầu tư phát triển

Xuất nhập khẩu tiến sát mốc 500 tỷ USD

Xuất khẩu da giày tăng trưởng hai chữ số

Xuất khẩu cà phê qua sàn thương mại điện tử: Hướng đi mới cho nông sản Việt

Doanh nghiệp xuất khẩu hộp nhôm sang Hoa Kỳ đối mặt rào cản mới

Bất ổn thuế quan, thủy sản Việt Nam mất ngôi đầu xuất khẩu sang Mỹ

Gần 1 tỷ USD đầu tư các bến cảng ở Lạch Huyện, Hải Phòng

Thu hồi kem chống nắng Vitamin C và Sun Cream do bị kết luận là hàng giả

Giá xăng đồng loạt giảm sau 15h, xuống dưới 20.000 đồng/lít

Bất động sản nghỉ dưỡng chưa thể bứt phá, vì sao?

Nhiều cơ sở bị xử phạt vì bày bán hàng giả mạo nhãn hiệu

Ép khách hàng vay kèm bảo hiểm: "Luật ngầm" cần loại bỏ