Lãi suất cho vay cần độ trễ để giảm thực chất và sâu rộng

| Hạ nhiệt lãi suất huy động, kéo giảm lãi vay | |

| Đã có 22 ngân hàng giảm lãi suất cho vay, vì sao tín dụng vẫn tăng chậm? | |

| Lãi suất cho vay đang dần "hạ nhiệt" |

|

| Vốn và lãi suất tiếp tục là vấn đề lớn gây khó khăn cho doanh nghiệp. Ảnh: ST |

Rất ít doanh nghiệp sẵn sàng vay mới

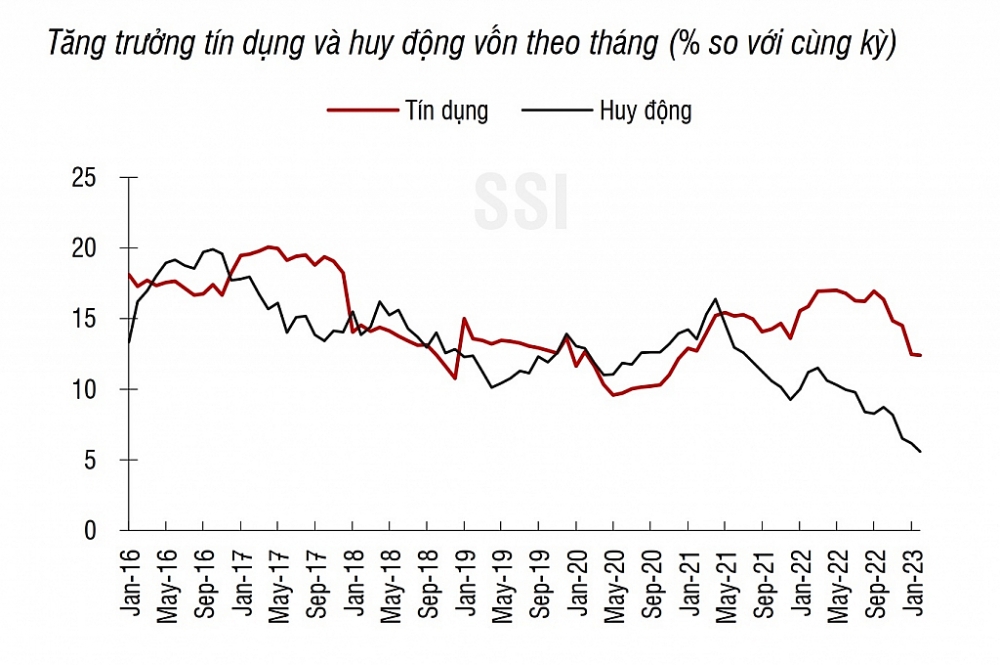

Theo báo cáo của Bộ Kế hoạch và Đầu tư, tăng trưởng tín dụng tính tới cuối tháng 2/2023 chỉ tăng 0,77%, chưa bằng 1/3 tốc độ tăng trưởng tín dụng cùng kỳ năm ngoái.

Tín dụng tăng chậm không phải do ngân hàng thiếu thanh khoản, thiếu hạn mức tăng trưởng (room) tín dụng như hồi cuối năm 2022 mà vấn đề chủ yếu đến từ sức hấp thụ vốn của doanh nghiệp.

Lãnh đạo Ngân hàng Nhà nước (NHNN) lý giải, tín dụng tăng trưởng chậm có một số nguyên nhân. Đầu tiên là do 2 tháng đầu năm trùng vào dịp tết Nguyên đán; thứ hai là nhiều doanh nghiệp vẫn chịu tác động bởi dịch Covid-19, một số doanh nghiệp không đáp ứng được các điều kiện vay vốn, đơn hàng của nhiều doanh nghiệp suy giảm khiến nhu cầu vay vốn không cao bằng năm ngoái. Đặc biệt là tín dụng cho bất động sản tăng thấp hơn so với các năm trước.

Trao đổi về tình hình doanh nghiệp, nhiều doanh nghiệp xuất nhập khẩu cho biết đang rất khó khăn về đơn hàng. Ông Cao Hữu Hiếu, Tổng giám đốc Tập đoàn Dệt may Việt Nam (Vinatex) cho hay, đa số các doanh nghiệp trong tập đoàn mới có đơn hàng hết tháng 2/2023, đơn hàng các tháng sau rất thấp tải, đơn hàng có xu hướng nhỏ lẻ, phức tạp hơn cùng với đó là giá gia công giảm và cạnh tranh cao. Vị này dự báo, đơn hàng của ngành may sẽ phục hồi vào quý 2/2023.

|

| Nguồn: SSI |

Với các doanh nghiệp ngành gỗ, tình hình cũng không khả quan khi một số ý kiến cho biết đơn hàng cũng đã giảm 30-35% so với cùng kỳ năm ngoái. Một khảo sát vừa được Hiệp hội doanh nghiệp TPHCM thực hiện trong tháng 2/2023 với hơn 100 doanh nghiệp đã cho thấy có tới 83% doanh nghiệp đang gặp khó khăn. Trong đó, vốn và lãi suất tiếp tục là vấn đề lớn gây khó khăn với 43% doanh nghiệp cho biết lãi suất vay cao và 38,2% cho biết thủ tục vay vốn phức tạp, tốn nhiều thời gian.

Hiện trên thị trường, nhiều ngân hàng thương mại đã tung ra chương trình hỗ trợ giảm lãi suất cho vay với mức giảm từ 1-2%/năm so với mức lãi suất hiện hành.

Trong thông cáo phát đi ngày 6/3, NHNN cho biết các ngân hàng đã cam kết giảm lãi suất huy động từ 0,2-0,5%/năm so với mức lãi suất của từng ngân hàng tính từ ngày 27/2/2023 đối với nhóm kỳ hạn từ 6 đến 12 tháng. Vì thế, trong tháng 2/2023, mặt bằng lãi suất đã ổn định và thực tế, lãi suất trên thị trường đã có xu hướng giảm. Lãi suất cho vay bình quân phát sinh mới đã giảm khoảng 0,4%/năm; đã có 22 ngân hàng thương mại giảm lãi suất cho vay bình quân.

Tuy nhiên, theo các chuyên gia Công ty Chứng khoán SSI, điều này mới chỉ xuất hiện ở phạm vi nhỏ, với từng sản phẩm được thiết kế riêng dành cho một số nhóm ngành cụ thể. Hơn nữa, nếu so với cùng kỳ năm ngoài, mức lãi suất cho vay đã cao hơn 3-3,5%, khiến mặt bằng lãi suất huy động và cho vay có giảm so với thời điểm cuối năm 2022 nhưng vẫn ở mức cao so với nhu cầu thực tế của nền kinh tế. Mặt bằng lãi suất cho vay trên thị trường cho doanh nghiệp sản xuất thông thường đang dao động ở mức 10-10,5%/năm cho kỳ hạn 6 tháng và 11-12%/năm cho kỳ hạn 12 tháng, trong khi lãi suất vay tiêu dùng đã được đẩy lên mức 14-16%/năm.

Theo đánh giá của TS. Nguyễn Hữu Huân, Trường Đại học Kinh tế TPHCM, với mặt bằng lãi suất cao 12-14%/năm như hiện nay thì rất ít doanh nghiệp sẵn sàng vay mới để đầu tư, sản xuất, kinh doanh, mà chủ yếu là các doanh nghiệp vay để giải quyết bài toán thanh khoản.

Cắt giảm lãi suất thực chất

Các doanh nghiệp đều bày tỏ mong muốn chính sách lãi suất ưu đãi hơn với doanh nghiệp.

Nhưng để lãi suất cho vay thực sự giảm, theo các chuyên gia, sẽ có độ trễ.

Theo TS. Nguyễn Hữu Huân, mức điều chỉnh lãi suất cho vay sẽ có sự phân hóa giữa các ngân hàng thương mại. Trong đó, làn sóng giảm mạnh lãi vay có thể diễn ra nhiều ở những ngân hàng thương mại lớn vì room tín dụng nhiều và chi phí huy động vốn đầu vào thấp hơn. Còn các ngân hàng thương mại nhỏ, vốn đã huy động tiền gửi với mức lãi suất quanh 10%/năm cho các kỳ hạn dài thời gian qua nên cần độ trễ trong vài tháng tới nếu muốn giảm mạnh lãi suất.

Vì thế, vị chuyên gia này nhận định, dự kiến phải từ cuối quý 2, đầu quý 3/2023 làn sóng hạ nhiệt lãi suất mới diễn ra rộng, sâu hơn.

Đồng quan điểm, ông Trần Đức Anh, Giám đốc vĩ mô và Chiến lược đầu tư của Công ty Chứng khoán KB Việt Nam cho rằng, lãi suất cho vay sẽ có độ trễ nhất định vì phụ thuộc vào cung cầu vốn và nhu cầu của các ngân hàng thương mại khi thấy rủi ro tín dụng cao, có thể họ yêu cầu biên lợi nhuận (NIM) chênh lệch huy động cao để có dư địa, sau đó trích lập dự phòng.

Do đó, theo các chuyên gia, các cơ quan quản lý, ngân hàng và doanh nghiệp cần triển khai đồng bộ các giải pháp để kéo mặt bằng lãi suất cho vay về quanh khoảng 10%/năm, giúp hỗ trợ nhiều hơn cho doanh nghiệp và nền kinh tế trong bối cảnh khó khăn hiện nay. Muốn vậy lãi suất tiền gửi cũng cần giảm về bình quân quanh 6-7%/năm. Mức lãi suất này cũng là phù hợp nếu so với lạm phát để lãi suất tiền gửi thực dương, có lợi cho người gửi tiền.

Tại phiên họp Chính phủ thường kỳ tháng 2 vừa qua, Thủ tướng Phạm Minh Chính yêu cầu NHNN điều hành chính sách tiền tệ chắc chắn, chủ động, linh hoạt, hiệu quả; phối hợp đồng bộ, chặt chẽ chính sách tài khóa mở rộng có trọng tâm, trọng điểm và các chính sách khác. Nghiên cứu, tổ chức thực hiện để giảm mặt bằng lãi suất, tăng khả năng tiếp cận vốn, tăng trưởng tín dụng hướng vào các động lực tăng trưởng (tiêu dùng, đầu tư, xuất khẩu) và các lĩnh vực ưu tiên đã xác định.

Thủ tướng cũng yêu cầu nghiên cứu, điều hành lãi suất hợp lý, hiệu quả, phù hợp với kiểm soát lạm phát; thực hiện cắt giảm lãi suất thực chất.

Tin liên quan

Nâng cao năng lực thực hành ESG: Ngân hàng đóng vai trò tiên phong

08:11 | 18/12/2024 Doanh nghiệp - Doanh nhân

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

16:30 | 14/02/2025 Chính sách và Cuộc sống

Rủi ro tỷ giá cần được chú ý trong thời gian tới

20:30 | 13/02/2025 Kinh tế

Nhiều sự kiện đặc sắc tại Lễ hội cà phê Buôn Ma Thuột lần thứ 9 năm 2025

14:29 | 21/02/2025 Kinh tế

Đa dạng các thị trường xuất khẩu đồ gỗ và mỹ nghệ

16:15 | 19/02/2025 Kinh tế

Nhận diện cơ hội, thách thức của thị trường bất động sản năm 2025

14:57 | 19/02/2025 Kinh tế

Hà Nội: Nguồn cung được cải thiện nhưng giá bán vẫn ở mức cao

16:34 | 18/02/2025 Kinh tế

Trung Quốc vượt Mỹ trở thành thị trường nhập khẩu tôm lớn nhất của Việt Nam

16:16 | 17/02/2025 Kinh tế

Tháo gỡ rào cản thể chế, dồn sức vượt khó khăn cho tăng trưởng GDP đạt trên 8%

20:27 | 15/02/2025 Kinh tế

Nắm bắt cơ hội từ những thay đổi, rủi ro và lợi ích từ thương chiến Mỹ - Trung

21:02 | 14/02/2025 Kinh tế

Hạ tầng phát triển thúc đẩy thu hút đầu tư vào bất động sản

16:26 | 14/02/2025 Kinh tế

7 thị trường nhập khẩu tỷ đô của Việt Nam trong tháng đầu năm

11:46 | 14/02/2025 Xuất nhập khẩu

Nắm bắt cơ hội vàng hội nhập từ các trung tâm tài chính

20:25 | 13/02/2025 Kinh tế

Chênh lệch giữa giá nhà và thu nhập ngày càng cao, người dân khó mua nhà tại Hà Nội

20:07 | 13/02/2025 Kinh tế

Rà soát doanh nghiệp cung cấp dịch vụ thương mại điện tử ngừng hoạt động

14:46 | 13/02/2025 Kinh tế

Malaysia khởi xướng điều tra chống bán phá giá tôn kẽm từ Trung Quốc, Hàn Quốc và Việt Nam

14:21 | 13/02/2025 Kinh tế

Vấn đề Bạn quan tâm

Tin mới

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

TCIT đồng hành cùng hãng tàu MSC trong chiến lược kết nối vận tải quốc tế toàn cầu

Nhiều sự kiện đặc sắc tại Lễ hội cà phê Buôn Ma Thuột lần thứ 9 năm 2025

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

(Infographics) Tổng thu từ xuất nhập khẩu các tỉnh, thành vùng Tây Nguyên

10:50 | 15/12/2024 Hải quan

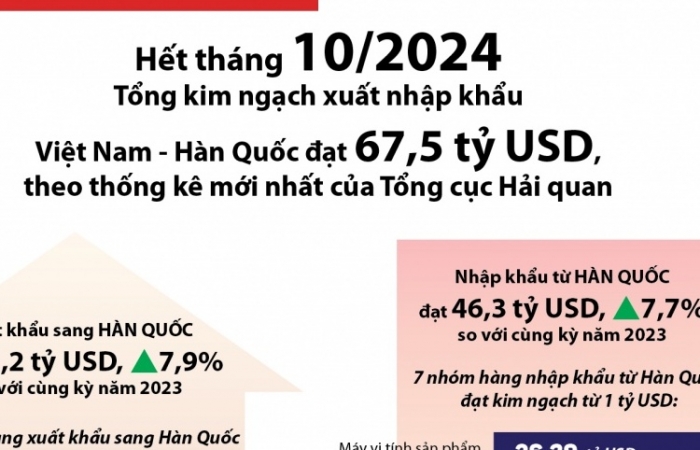

(INFOGRAPHICS) Kim ngạch hơn 67 tỷ USD, Hàn Quốc là đối tác thương mại lớn thứ 3 của Việt Nam

11:29 | 04/12/2024 Infographics

(INFOGRAPHICS): Tiêu chí lựa chọn doanh nghiệp tham gia chương trình tự nguyện tuân thủ

16:30 | 06/12/2024 Infographics

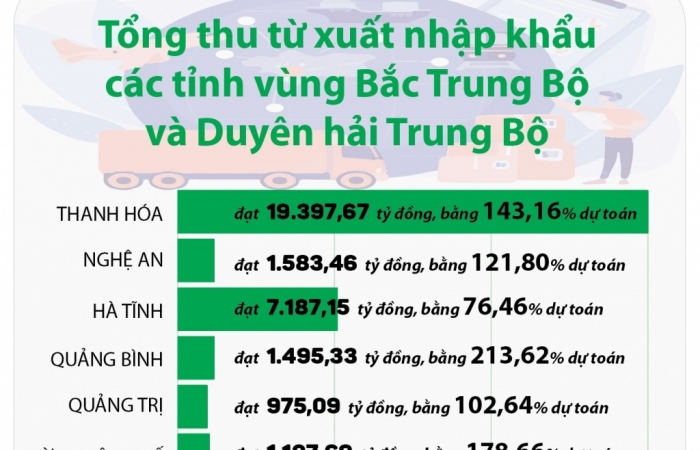

(INFOGRAPHICS) Tổng thu từ XNK các tỉnh vùng Bắc Trung Bộ và Duyên hải Trung Bộ

16:33 | 06/12/2024 Xuất nhập khẩu

(INFOGRAPHICS) 66 tỷ USD kim ngạch xuất nhập khẩu tháng 11

14:29 | 12/12/2024 Infographics

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

Hà Nội Metro hợp tác với Xanh SM, VinBus, FGF và V-Green phát triển mạng lưới giao thông xanh

Bế mạc Kỳ họp bất thường lần thứ 9, Quốc hội "chốt" năm 2025 tăng trưởng trên 8%

Quốc hội thông qua một số cơ chế đặc thù đầu tư xây dựng dự án điện hạt nhân Ninh Thuận

Quốc hội phê chuẩn bổ nhiệm thêm 2 Phó Chủ tịch Quốc hội, 2 Phó Thủ tướng, 4 Bộ trưởng

Trình Quốc hội phương án đầu tư bổ sung vốn điều lệ giai đoạn 2024-2026 của VEC

Hải quan Bắc Ninh chủ động hỗ trợ doanh nghiệp

Hải quan Bắc Ninh lắng nghe, tháo gỡ khó khăn cho doanh nghiệp

Hải quan chủ động các nhiệm vụ trọng tâm sau Tết Nguyên đán

Hải quan Quảng Trị triển khai nhiều hoạt động hỗ trợ doanh nghiệp

Tháng đầu năm, Hải quan Hải Phòng thu ngân sách tăng gần 1.000 tỷ đồng

Hải quan Hải Phòng đề ra 15 nhiệm vụ để hoàn thành tốt nhiệm vụ thu 72.000 tỷ đồng

Hải quan Nghệ An phối hợp triệt phá đường dây xuyên quốc gia, thu giữ 30 kg ma túy đá

Bị phạt 90 triệu đồng vì kinh doanh gạch men nhập lậu

Hải quan các nước hợp lực thu giữ 20.000 động vật hoang dã có nguy cơ tuyệt chủng

Lạng Sơn: Ngăn chặn gần 2,7 tấn xúc xích không rõ nguồn gốc

Cao Bằng: Phát hiện gần 3 tấn lá thuốc lá không rõ nguồn gốc

Hải quan An Giang chuyển cơ quan Công an điều tra nhiều vụ gian lận thuế

TCIT đồng hành cùng hãng tàu MSC trong chiến lược kết nối vận tải quốc tế toàn cầu

Ra mắt Mì ly Curry House CoCo Ichibanya – Hương vị ramen cà ri Nhật chính gốc

Vedan Việt Nam nhận bằng tri ân của Trung ương hội nạn nhân chất độc da cam/Dioxin

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

Vinh danh thương hiệu Bất động sản dẫn đầu năm 2024-2025

Cảng Quốc tế Tân cảng Cái Mép: Điểm đến tin cậy của Liên minh Premier tại khu vực Cái Mép – Thị Vải

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

Đề xuất tiếp tục mức thu lệ phí trước bạ 0% đối với ô tô điện chạy pin

Quản lý thị trường trước áp lực lớn với thuốc lá lậu khi tăng thuế thuốc lá

Triển khai thu thuế đối với hàng nhập khẩu trị giá thấp gửi qua dịch vụ chuyển phát nhanh

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

Phân loại mặt hàng nhãn nhựa tự dính đã in thông tin

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Hành trình Toyota- Hành trình triệu nụ cười

New Peugeot 2008: Thêm lựa chọn cho phân khúc SUV đô thị

Đón "bão" thuế quan, xe ôtô Hàn, Nhật còn "làm mưa làm gió" tại Mỹ?

Tháng 1, doanh số của Hyundai đạt 3.074 xe

Audi A6 phiên bản mới đã có mặt tại Việt Nam

Ukraine không chấp nhận đứng ngoài đàm phán song phương Nga-Mỹ

Ông Trump đề nghị áp dụng thuế quan "có đi có lại" với các đối tác thương mại

Thị trường xe điện, xe hybrid tại Việt Nam dự kiến tăng 25-30%

Các cường quốc châu Âu khẳng định phải tham gia đàm phán về Ukraine

Canada tìm cách thương lượng với Mỹ về thuế quan