Các nhân tố ảnh hưởng đến tuân thủ thuế trong hoạt động kinh doanh trực tuyến

Thực trạng này đặt ra nhiều thách thức đối với công tác quản lý của cơ quan thuế, nhưng đồng thời cũng thúc đẩy việc ứng dụng công nghệ vào hoạt động quản lý, nhằm nâng cao ý thức tuân thủ thuế của đối tượng kinh doanh, đảm bảo nguồn thu ngân sách bền vững và tạo ra môi trường kinh doanh công bằng, lành mạnh.Để xác định các yếu tố ảnh hưởng đến tuân thủ thuế trong lĩnh vực này, nghiên cứu đã tiến hành khảo sát 1.000 đối tượng (trong đó có 495 cá nhân và 505 doanh nghiệp - DN) có hoạt động kinh doanh trực tuyến và tiến hành phân tích nhân tố khá

Phương pháp nghiên cứu

Kinh doanh trực tuyến còn được biết đến là thương mại điện tử, là hình thức mua-bán hàng hóa, sản phẩm và dịch vụ thông qua mạng internet toàn cầu, như: bán hàng bằng email, bán hàng trên các sàn thương mại điện tử, bán hàng trên Zalo, bán hàng bằng Facebook, bán hàng trên kinh Youtube, bán hàng bằng Google Adwords, bán hàng bằng SEO… với sự tham của ba chủ thể: doanh nghiệp (B), người tiêu dùng (C) và Chính phủ (G). Để hiểu rõ hơn về tính tuân thủ thuế của người nộp thuế trong lĩnh vực này, nghiên cứu đã sử dụng phần mềm phân tích SPSS20 cho việc áp dụng phân tích EFA với 5 mức độ: 1: Hoàn toàn không đồng ý; 2: Không đồng ý; 3: Không có ý kiến gì (Bình thường); 4: Đồng ý; 5: Hoàn toàn đồng ý.

Kết quả và thảo luận

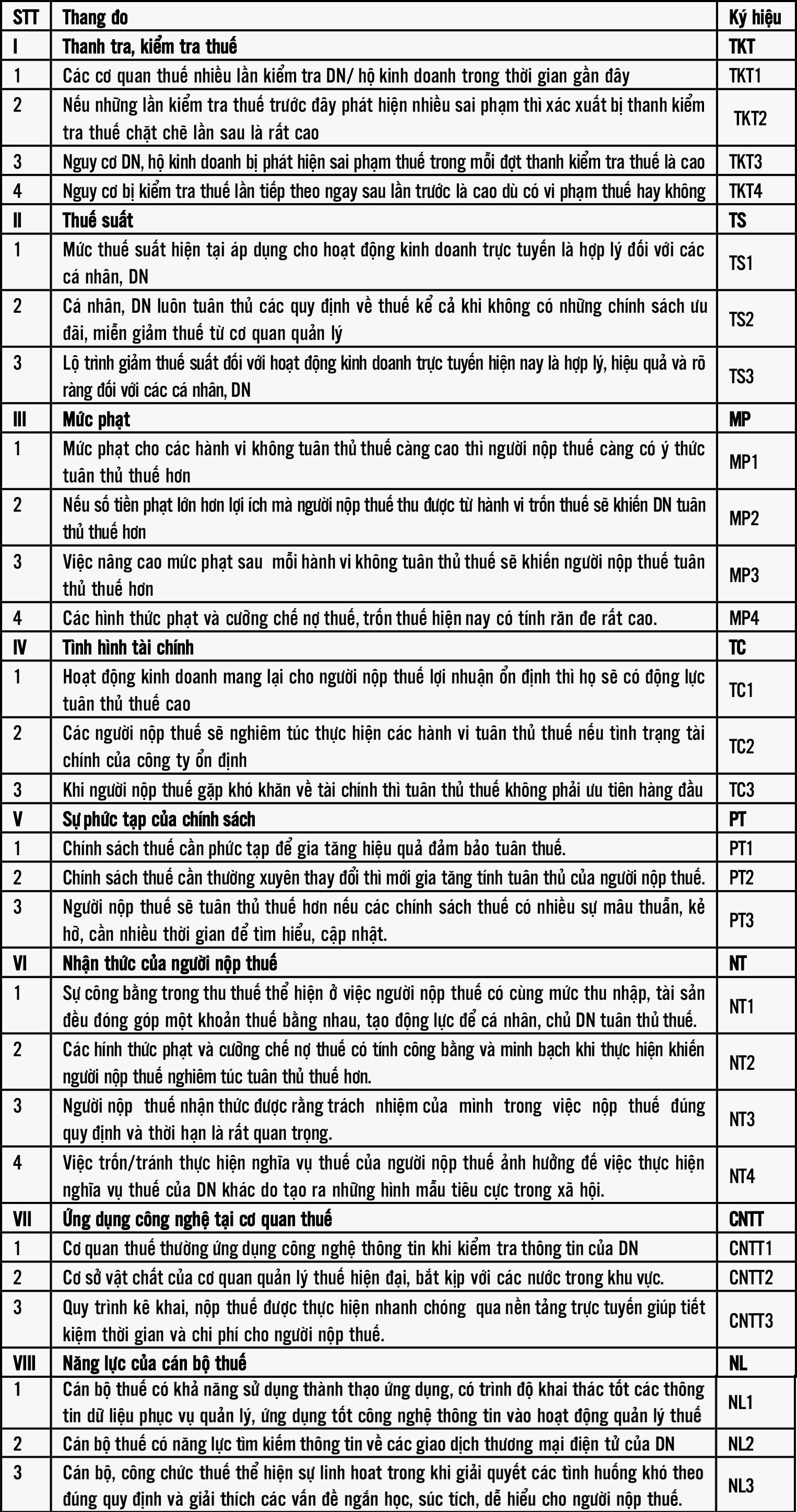

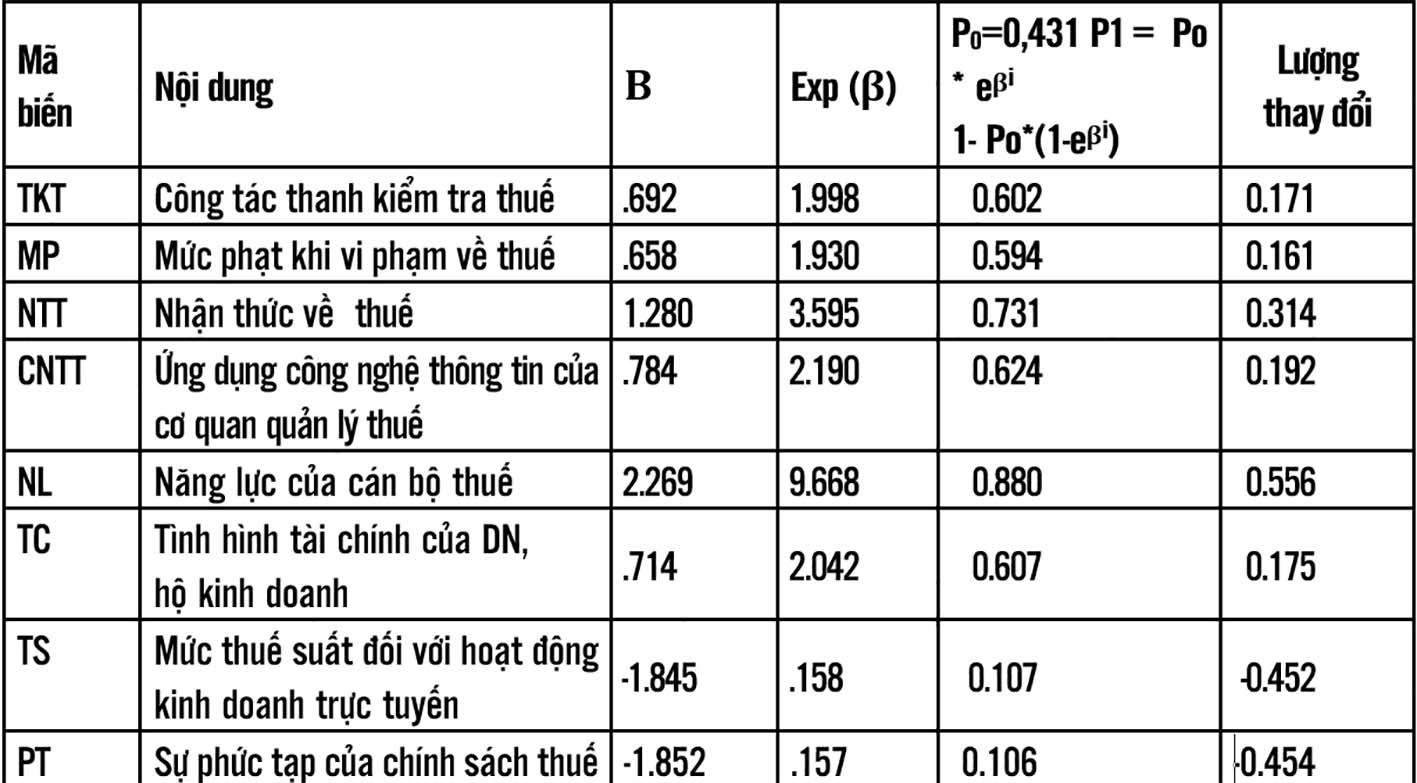

Bảng 1 cho thấy 7 nhóm thang đo tiềm năng (có tổng số 27 biến quan sát) ảnh hưởng đến sự tuân thủ thuế của đối tượng nộp thuế đối với cơ quan thuế (biến phụ thuộc chỉ có 2 trạng thái: 0 và 1).

Thực trạng thu thuế đối với hoạt động kinh doanh trực tuyến:

Thất thu thuế từ hoạt động kinh doanh trực tuyến của các DN và cá nhân không chỉ diễn ra ở Việt Nam, mà còn là thực trạng chung của các nước trên thế giới. Theo thống kê, năm 2023, ngành Thuế đã quản lý được khoản doanh thu qua thương mại điện tử lên đến 3,5 triệu tỷ đồng và đã thu về 97.000 tỷ đồng cho ngân sách, tăng 16% so với năm 2022. Trong đó, có 2 điểm được đánh giá đã phát huy tác dụng rất lớn trong việc thu thuế hoạt động thương mại điện tử. Một là việc xác thực và quản lý thông qua mã định danh cá nhân, nằm trong Đề án 06. Công cụ thứ hai là trong Chỉ thị 18/CT-TTg năm 2023 của Thủ tướng Chính phủ yêu cầu 5 bộ, ngành gồm: Bộ Tài chính, Bộ Công an, Bộ Công thương, Bộ Thông tin và Truyền thông, và Ngân hàng Nhà nước phải chia sẻ, kết nối dữ liệu với nhau để quản lý chặt chẽ hơn đối với thương mại điện tử. Kết quả, năm 2023 ngành Thuế đã có trong tay dữ liệu của 929 website cung cấp dịch vụ thương mại điện tử, 130 đơn vị viễn thông, quảng cáo, phát thanh truyền hình, tài khoản thanh toán của trên 9 triệu tổ chức và hơn 121 triệu cá nhân. Đây là một kho dữ liệu rất hữu ích để dần ngăn chặn tình trạng "ẩn danh trốn thuế" trên không gian mạng.

Không chỉ những DN, cá nhân kinh doanh trên thương mại điện tử ở trong nước kê khai, nộp thuế, mà những "ông lớn" kinh doanh xuyên biên giới như Google, Meta, Youtube, Tiktok cũng đã chủ động kê khai, nộp thuế trước khi bị cơ quan thuế gọi tên. Kể từ tháng 3/2022, ngành Thuế đã vận hành Cổng thông tin điện tử dành cho nhà cung cấp nước ngoài để hỗ trợ các chủ thể này thực hiện đăng ký thuế, kê khai, nộp thuế trực tiếp từ bất cứ đâu trên thế giới. Lũy kế đến nay, đã có 94 nhà cung cấp nước ngoài kê khai, nộp thuế với số thuế trên 14,5 nghìn tỷ đồng.

Kết quả phân tích mô hình dựa trên phân tích nhân tố khám phá

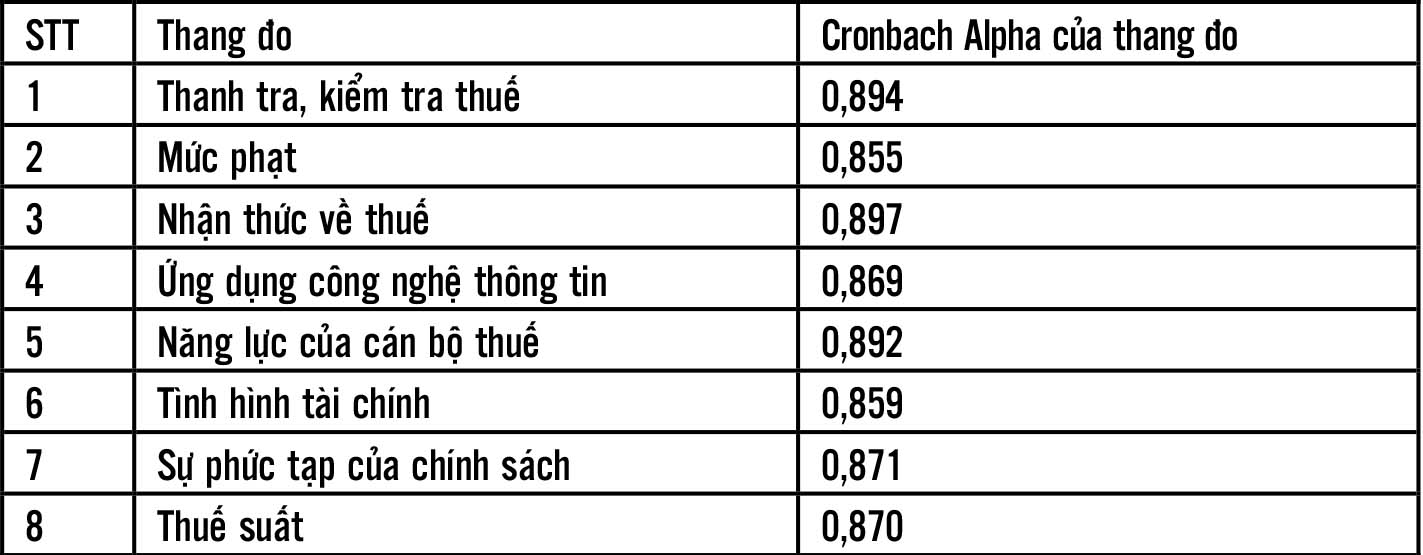

Kiểm định chất lượng thang đo bằng hệ số Cronbach’s Alpha:

Kết quả phân tích Cronbach Alpha cho thấy tất cả các thang đo đều đạt yêu cầu về hệ số tin cậy Cronbach Alpha thấp nhất là 0.855 (Mức phạt vi phạm) và cao nhất là 0.897 (Nhận thức thuế)

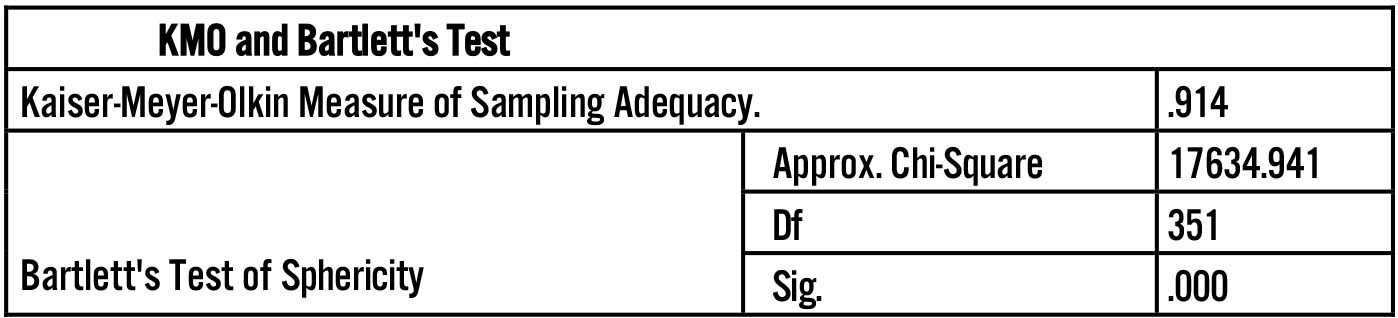

Kết quả phân tích EFA

Kiểm định tính thích hợp của EFA

Hệ số KMO = .914 và kiểm định Barlett có Sig. = .000 (< .05) cho thấy phân tích EFA là thích hợp. Tại eigenvalue = 1.042 rút trích được 8 nhân tố và không có nhân tố mới nào được hình thành so với mô hình nghiên cứu đề xuất ban đầu, phương sai trích được là 77,704%. Như vậy, phương sai trích đạt yêu cầu.

Sau khi phân tích EFA các biến độc lập thì 27 biến quan sát này đã đảm bảo được tiêu chuẩn phân tích EFA (đạt yêu cầu), không có biến nào bị loại ở giai đoạn này.

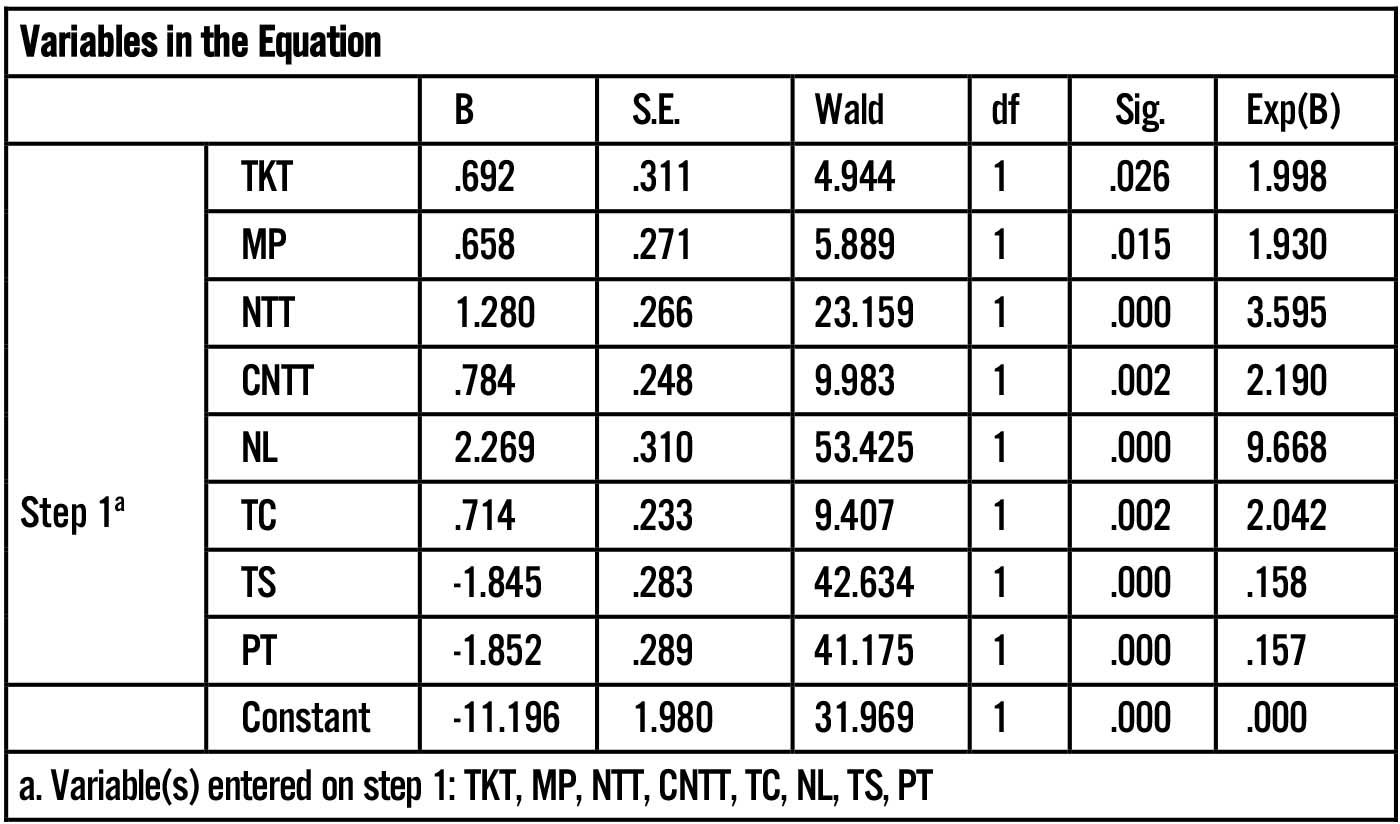

Phân tích hồi quy:

- Kiểm định Wald: Kiểm định tất cả các biến đều có Sig < 0.05, cho thấy mối liên hệ giữa biến phụ thuộc và các biến độc lập đều có ý nghĩa thống kê với mức tin cậy chung là trên 95%.

-Kiểm định mức độ phù hợp của mô hình (Kiểm định Omnibus):

Với Sig. < 0.05, cho thấy mô hình tổng quát cho thấy mối tương quan giữa biến phụ thuộc và các biến độc lập trong mô hình có ý nghĩa thống kê với khoảng tin cậy trên 99%.

-Kiểm định mức độ giải thích của mô hình: Mô hình có hệ số

R2 = 0,854

Mô hình với 8 biến độc lập như trên giải thích được 85.4% sự thay đổi của biến phụ thuộc. Còn lại 14,6% sự biến thiên của các biến phụ thuộc do những biến khác ngoài mô hình.

-Kiểm định mức độ dự báo tính chính xác của mô hình: Tỷ lệ dự báo đúng trung bình của mô hình là 97,4%.

Từ kết quả hồi quy trên, ta thấy rằng, mức độ tác động của các nhân tố tới biến phụ thuộc theo thứ tự giảm dần như sau: Năng lực của cán bộ thuế (Beta = 2.269); Sự phức tạp của chính sách thuế (Beat = -1.852); Mức thuế suất đối với hoạt động kinh doanh trực tuyến (Beta =-1.845); Nhận thức về về thuế (Beta = 1.280); Ứng dụng công nghệ thông tin của cơ quan quản lý thuế (Beta =0.784); Tình hình tài chính (Beta = 0.714); Công tác thanh kiểm tra thuế ( Beta = 0.692); Mức phạt khi vi phạm về thuế (Beta = 0.658).

Dự báo tác động của chính sách rút ra từ mô hình hồi quy:

Cụ thể, khi yếu tố công tác thanh kiểm tra thuế tăng lên 1 đơn vị thì xác suất để cá nhân có hoạt động kinh doanh trực tuyến tuân thủ thuế sẽ tăng lên 17,1%. Khi sự phức tạp của chính sách thuế tăng lên 1 đơn vị thì xác suất để cá nhân có hoạt động kinh doanh trực tuyến tuân thủ thuế sẽ giảm đi 45,4%.

Như vậy, mô hình này cho biết các cơ quan quản lý thuế cần tập trung nỗ lực vào yếu tố nâng cao năng lực của cán bộ thuế cũng như giảm bớt các thủ tục về kiểm tra, báo cáo thuế, và đưa ra mức thuế suất hợp lý đối với hoạt động kinh doanh trực tuyến, nhằm đảm bảo nguồn thu thuế từ hoạt động thương mại điện tử đang dần trở nên phổ biến và có xu hướng thay thế dần hình thức kinh doanh truyền thống trước đây.

Thông qua các kiểm định có thể khẳng định, các nhân tố ảnh hưởng đến sự tuân thủ thuế đối với hoạt động kinh doanh trực tuyến là (1) Năng lực cán bộ thuế (2) Sự phức tạp của chính sách thuế (3) Mức thuế suất đối với hoạt động kinh doanh trực tuyến (4) Nhận thức về về thuế của cá nhân, DN kinh doanh trực tuyến (5) Ứng dụng công nghệ thông tin của cơ quan quản lý thuế (6) Tình hình tài chính của người nộp thuế (7) Công tác thanh tra, kiểm tra thuế (8) Mức phạt vi phạm về thuế.

Tài liệu tham khảo:

1. Bùi Ngọc Toản, (2017), “Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế thu nhập của doanh nghiệp - Nghiên cứu thực nghiệm trên địa bàn Tp.Hồ Chí Minh”, Tạp chí Khoa học - Đại học Huế, số 126(5A), tr. 77-88.

2. Đặng Thị Bạch Vân (2014), Xoay quanh vấn đề người nộp thuế và tuân thủ thuế, Tạp chí Phát triển & Hội nhập, số 16(26), tr59-63.

3. Lê Thị Ánh Tuyết (2016), Nghiên cứu ảnh hưởng của thực thi Hiệp định WTO đến hành vi tuân thủ thuế của doanh nghiệp xuất nhập khẩu, Tạp chí Khoa học đại học Mở TP. HCM, số 11(2) tr.138-149.

4. Nelson Maseko (2014), The impact of personal tax knowledge and compliance costs on tax compliance behaviour of SMEs in Zimbabwe, Elite Research Journal of Accounting and Business Management Vol. 2(3) pp. 26 - 37.

5. Nguyễn Minh Hà và Nguyễn Hoàng Quân (2012), Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của doanh nghiệp tư nhân – Xét khía cạnh nộp thuế đúng hạn, Tạp chí Công nghệ Ngân hàng, Số 80.

6. Nguyễn Thị Hồng Hạnh (2017), Các yếu tố tác động đến sự tuân thủ thuế của các doanh nghiệp hoạt động trên địa bàn Thành phố Đà Nẵng, Luận văn Thạc sĩ, Trường Đại học Kinh tế - Đại học Đà Nẵng

7. Nguyễn Thị Lệ Thúy (2009), Hoàn thiện quản lý thu thuế của Nhà nước nhằm tăng cường sự tuân thủ thuế của doanh nghiệp – Nghiên cứu tình huống của Hà Nội, Đại học Kinh tế quốc dân.

8. Nguyễn Thị Loan, Nguyễn Việt Hồng Anh (2016), Ảnh hưởng của thuế đến cấu trúc vốn của các doanh nghiệp Việt Nam, Tạp chí Khoa học và Đào tạo Ngân hàng, số 168, tr.34-63.

9. Văn Công Tuân (2012), Các nhân tố ảnh hưởng đến sự tuân thủ thuế của doanh nghiệp (Tình huống nghiên cứu tại Chi cục Thuế quận 1, TP HCM), Đại học Kinh tế TP HCM.

ThS Bùi Đỗ Vân - Đại học Kinh tế Quốc dân

Tin liên quan

Đề xuất miễn thuế TNDN: Bước đệm cho hộ kinh doanh làm quen với chế độ kế toán thuế

16:00 | 15/07/2025 Diễn đàn

Triển khai hóa đơn điện tử khởi tạo từ máy tính tiền: Từ chủ trương lớn đến hành động cụ thể

09:37 | 15/07/2025 Diễn đàn

Bài 4: Thẩm quyền phê duyệt hồ sơ APA: Bước tiến cải cách, kỳ vọng rút ngắn thời gian và tăng tính chủ động cho doanh nghiệp

16:12 | 02/07/2025 Diễn đàn

Bài 3: (LONGFORM): Phân cấp, phân quyền trong quản lý thuế: Tăng hiệu quả, giảm thủ tục vì người dân và doanh nghiệp

15:54 | 30/06/2025 Diễn đàn

Việt Nam chia sẻ mô hình tài chính bền vững trong phòng, chống tác hại thuốc lá

15:40 | 24/06/2025 Diễn đàn

Quản lý thuế hộ kinh doanh: Có thể phân loại theo quy mô, địa điểm kinh doanh

13:56 | 20/06/2025 Diễn đàn

Việt Nam gia nhập nhóm 110 nước áp thuế với sản phẩm có hại sức khỏe

16:57 | 19/06/2025 Diễn đàn

Trung tâm tài chính quốc tế tạo nền tảng vững chắc để Việt Nam tăng trưởng hai con số

16:04 | 16/06/2025 Diễn đàn

Bài 2: Từ 1/7/2025, Bộ trưởng Bộ Tài chính được quyền xóa nợ tiền thuế từ 15 tỷ đồng trở lên

15:40 | 14/06/2025 Diễn đàn

Tăng thuế thuốc lá không phải là sự lựa chọn mà là đòi hỏi cấp thiết

10:36 | 12/06/2025 Đối thoại

Cần sớm áp thuế đối với đồ uống có đường

16:11 | 09/06/2025 Diễn đàn

Bài 1: (LONGFORM): Phân cấp, phân quyền để nâng cao hiệu quả quản lý thuế

10:29 | 09/06/2025 Diễn đàn

Hộ kinh doanh “chạy nước rút” trước thời điểm Nghị định 70/2025/NĐ-CP có hiệu lực

15:59 | 28/05/2025 Diễn đàn

Tin mới

Nông sản Việt “mắc kẹt” ở châu Âu vì chưa được cấp chứng thư xuất khẩu

Việt Nam trong kỷ nguyên mới – An ninh mạng là trọng tâm kiến tạo niềm tin số

Nguồn cung bất động sản tăng vọt trong quý 2

Tập đoàn CEO đặt dấu ấn chiến lược tại Hải Phòng

Nâng cấp hệ thống thông tin áp dụng chính sách và quy định mới

(INFORGRAPHICS): Thông tin nhân sự lãnh đạo của Cục Hải quan

16:09 | 14/07/2025 Infographics

(INFOGRAPHICS): Kết quả nổi bật công tác thuế 6 tháng đầu năm 2025

13:30 | 14/07/2025 Infographics

(INFOGRAPHICS): Xuất khẩu 6 tháng đầu năm 2025 bứt phá ấn tượng

09:00 | 12/07/2025 Infographics

(INFORGRAPHICS): 5 nhóm hàng xuất khẩu chục tỷ USD trong nửa đầu năm

09:42 | 11/07/2025 Infographics

(INFORGRAPHICS): Hướng dẫn các kênh nộp thuế điện tử nhanh chóng, tiện lợi

00:00 | 08/07/2025 Infographics