Siết tín dụng ngân hàng: Người ung dung, kẻ lo lắng

|

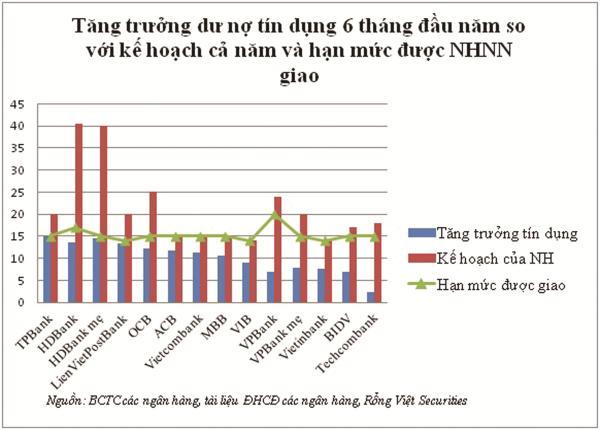

Tăng trưởng tín dụng của nhiều ngân hàng đã gần chạm trần hạn mức do NHNN giao hồi đầu năm.

Điều này có thể gây khó khăn cho các ngân hàng, song mức độ ảnh hưởng và phương án giải quyết sẽ khác nhau, tùy thuộc vào tình hình của từng ngân hàng.

Không lo ngại thiếu room

Phần lớn các ngân hàng được giao chỉ tiêu tăng trưởng tín dụng từ đầu năm ở mức khoảng 14 -15%. Thực tế đến hết 6 tháng đầu năm, nhiều ngân hàng tăng trưởng vừa phải, phù hợp với chỉ tiêu đặt ra và hạn mức được giao, nhưng cũng có không ít ngân hàng đẩy mạnh tín dụng rất cao, với tăng trưởng trên 10%, thậm chí chạm trần, dẫn đến dư địa tăng trưởng cho 6 tháng cuối năm còn lại khá hạn hẹp. Dựa trên mức tăng trưởng tín dụng của các ngân hàng trong nửa đầu năm, báo cáo phân tích mới đây của Công ty chứng khoán Rồng Việt (VDSC) đã phân loại ra 3 nhóm ngân hàng, từ đó cho thấy sự phân hóa trong mức độ ảnh hưởng của Chỉ thị 04/CT-NHNN và phương án giải quyết của các ngân hàng.

Cụ thể, nhóm các ngân hàng có tăng trưởng tín dụng cao trong nửa đầu năm bao gồm TPBank (15%) và HDBank (14,5%), tức đã chạm trần được phê duyệt hồi đầu năm (đều là 15%). Kế đến là LienVietPostBank (tăng 13,3%, gần chạm trần 14%) và OCB (12,2%). Đây cũng là 4 ngân hàng đặt ra chỉ tiêu tăng trưởng tín dụng đầu năm rất cao, ở mức 20%, thậm chí 40% như trường hợp của HDBank, cao hơn nhiều so với hạn mức được NHNN giao. Điều này cho thấy các ngân hàng này đã kỳ vọng có thể xin thêm hạn mức bổ sung vào quý 3, do đó, việc họ tích cực đẩy mạnh tăng trưởng tín dụng từ đầu năm cũng không quá bất ngờ.

Top các ngân hàng có tốc độ tăng trưởng tín dụng nửa đầu năm trên 10% tiếp theo gồm ACB (11,8%), Vietcombank (11,3%) và MBB (10,7%). Ba ngân hàng này đều đặt ra mục tiêu tăng trưởng tín dụng bằng với hạn mức được NHNN phê duyệt là 15%. Do đó, khi có chỉ thị của NHNN, bản thân các ngân hàng này cũng nhanh chóng có kế hoạch cân đối lại tăng trưởng tín dụng trong hai quý cuối năm. Hiện cả ba ngân hàng này đều định hướng sẽ tập trung nhiều vào chất lượng hơn là số lượng bằng cách cơ cấu lại danh mục cho vay, ưu tiên các phân khúc khách hàng có hiệu quả cao hơn và có hiệu suất sinh lời tốt hơn. Bên cạnh đó, các ngân hàng cũng đang triển khai Tuy nhiên, với hạn mức còn lại khá nhỏ, các ngân hàng này sẽ phải đối mặt với khó khăn khi nhu cầu tín dụng thường tăng cao vào quý 4, là thời điểm các ngân hàng đẩy mạnh hoạt động kinh doanh.

Theo tinh thần đó, các ngân hàng đã xác định việc xin mở rộng hạn mức tín dụng là rất khó khăn. Vì vậy, LienVietPostBank mới đây đã chính thức điều chỉnh giảm 33% kế hoạch kinh doanh cả năm 2018, từ 1.800 tỷ đồng xuống còn 1.200 tỷ đồng. Một trong những nguyên nhân của việc điều chỉnh này được LienVietPostBank đưa ra do không được NHNN nới thêm hạn mức tăng trưởng tín dụng. Mặc dù vậy cho đến nay LienVietPostBank là ngân hàng duy nhất phải điều chỉnh kế hoạch lợi nhuận, do hết 6 tháng đầu năm ngân hàng này mới chỉ đạt 37% kế hoạch lợi nhuận. Các ngân hàng có kế hoạch tăng trưởng tín dụng rất cao khác như HDBank, TPBank và OCB có tiến độ hoàn thành kế hoạch lợi nhuận trước thuế khả quan hơn, trên dưới 50%. Ba ngân hàng tiếp theo là ACB, MBB và Vietcombank cũng đã đạt được xấp xỉ 60% kế hoạch lợi nhuận trước thuế. Do đó, những ngân hàng này vẫn tự tin hoàn thành chỉ tiêu cả năm và giữ nguyên kế hoạch lợi nhuận đã đặt ra.

Nhóm tiếp theo bao gồm các ngân hàng có tốc độ tăng trưởng tín dụng vừa phải, là VIB (8,9%), VPBank (7,8%), Vietinbank (7,6%), và BIDV (6,9%). Với mức tăng trưởng như vậy, room tín dụng cho giai đoạn cuối năm vẫn còn khá nhiều, do đó, có thể chủ động cân đối tăng trưởng tín dụng và cũng không phải lo ngại thiếu room vào thời điểm cuối năm khi nhu cầu tín dụng tăng cao. Theo đó, nhóm này sẽ không bị ảnh hưởng nhiều do chỉ thị của NHNN.

Cuối cùng là trường hợp của Techcombank với tăng trưởng dư nợ tín dụng chỉ ở mức 2,3% trong nửa đầu năm, trong đó cho vay khách hàng tăng 3,6%. Đây là mức thấp hơn đáng kể so với mức tăng bình quân chung của toàn ngành và cũng thấp hơn nhiều so với mục tiêu 18% đặt ra hồi đầu năm. Định hướng tăng trưởng của Techcombank cũng là giảm dần sự phụ thuộc vào tín dụng. Như vậy, việc không nới room gần như sẽ không có ảnh hưởng đến tăng trưởng tín dụng nửa cuối năm của Techcombank.

Mặc dù vậy, các chuyên gia của VDSC cho rằng việc phải tiết chế tăng trưởng tín dụng có thể gây ra ảnh hưởng khi có nhiều ngân hàng chuyển sang tập trung vào các phân khúc khách hàng bán lẻ có biên lợi nhuận cao, sẽ khiến cạnh tranh trong các phân khúc này tăng lên, theo đó mặt bằng NIM (tỷ lệ thu nhập lãi cận biên) của ngành nhìn chung sẽ còn ít dư địa cải thiện.

Vẫn có ngoại lệ?

Dù khẳng định sẽ không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng, song Chỉ thị 04 vẫn nêu ra loại trừ đối với một số trường hợp đặc biệt, như một số ngân hàng thương mại tham gia tái cơ cấu trong năm 2018 đối với các tổ chức tín dụng yếu kém. Thực tế, mục tiêu tăng trưởng tín dụng toàn ngành do NHNN đặt ra hồi đầu năm là 17%, trong khi hạn mức giao cho các ngân hàng đầu năm hầu hết mới ở mức 14-15%. Như vậy NHNN vẫn có thể giao bổ sung thêm chỉ tiêu cho một số “trường hợp đặc biệt” như đã nêu trong chỉ thị mà vẫn duy trì được tăng trưởng tín dụng không vượt quá mục tiêu 17% nêu trên.

Theo đó, một số ngân hàng tham gia tái cơ cấu như Vietcombank (hỗ trợ VNCB), Vietinbank (hỗ trợ Ocean Bank, GP Bank) có thể nằm trong diện này. Với trường hợp của HDBank, hiện đang chờ phê duyệt của NHNN về việc sáp nhập với PGBank, tính đến thời điểm 30/6/2018, tổng dư nợ của hai ngân hàng đạt 138.723 nghìn tỷ, tăng trưởng 11,2% so với cuối năm 2017. Như vậy, nếu việc sáp nhập diễn ra trong năm nay và hạn mức tăng trưởng tín dụng được giữ nguyên ở mức 15% cho ngân hàng sau sáp nhập, thì HDBank cũng sẽ có thêm dư địa tăng trưởng tín dụng từ nay đến cuối năm.

| TS Nguyễn Văn Thuận, Trường Đại học Tài chính - Marketing: Nhiều ý kiến cho rằng việc room tín dụng của một số ngân hàng hiện đã cạn hoặc gần cạn là cơ hội mở rộng thị phần tín dụng cho các ngân hàng có mức tăng trưởng thấp hồi đầu năm. Tuy nhiên thực tế không đơn giản như vậy. Các ngân hàng lớn có mức tăng trưởng tín dụng cao hồi đầu năm vẫn có thể tái cơ cấu lại danh mục cho vay để phân bổ lại hạn mức tín dụng, tập trung vào các khoản vay có hiệu suất sinh lời cao như mảng bán lẻ, khách hàng cá nhân... Bên cạnh đó, mức tăng trưởng tín dụng thấp hồi đầu năm ở một số ngân hàng là có lý do. Ngoại trừ BIDV chủ động tăng trưởng thấp để dành room cho giai đoạn cuối năm, tại một số ngân hàng khác việc tăng trưởng tín dụng không phải điều dễ dàng. Cụ thể, việc NHNN siết tín dụng vào bất động sản và chứng khoán đã làm giảm đáng kể đà tăng của tín dụng do các khoản vay của những lĩnh vực này thường có giá trị lớn. Mặc dù vậy, cơ hội cho các ngân hàng nhỏ là vẫn có và ở mức độ vừa phải, nếu các ngân hàng này có chính sách phù hợp để thu hút khách hàng. |

Tin liên quan

Thanh Hóa: 7 tháng đầu năm có 2.069 doanh nghiệp thành lập mới

14:00 | 01/08/2025 Thị trường - Doanh nghiệp

Đột phá 6 HMO: Bước tiến dinh dưỡng của Vinamilk tại Diễn đàn dinh dưỡng lớn nhất châu Á

20:26 | 17/07/2025 Doanh nghiệp - Thương hiệu

Viettel "bắt tay" OPPO: Thúc đẩy phổ cập 5G và trải nghiệm AI tại Việt Nam

15:28 | 04/07/2025 Thị trường - Doanh nghiệp

Vietjet mở lối khám phá thung lũng Swan: Thiên đường cho kẻ mộng mơ và tín đồ ẩm thực

16:28 | 30/06/2025 Thị trường - Doanh nghiệp

Không có sự khác biệt nào giữa một tỷ phú với một bác tài Tuk tuk trong thế giới AI

14:19 | 26/06/2025 Thị trường - Doanh nghiệp

Binh đoàn 20 bàn giao công trình sửa chữa nhà đồng đội

17:26 | 25/06/2025 Thị trường - Doanh nghiệp

Top 10 công ty công nghệ uy tín năm 2025 sẵn sàng “vươn mình” cùng “bệ phóng” chính sách

16:32 | 22/06/2025 Thị trường - Doanh nghiệp

“Mở khóa” dinh dưỡng tự nhiên bằng công nghệ: Sữa Việt tạo tiếng vang tại sân chơi toàn cầu

10:28 | 21/06/2025 Thị trường - Doanh nghiệp

Vietjet đồng hành cùng người hâm mộ đến K-Star Spark 2025 tại Hà Nội

20:46 | 20/06/2025 Thị trường - Doanh nghiệp

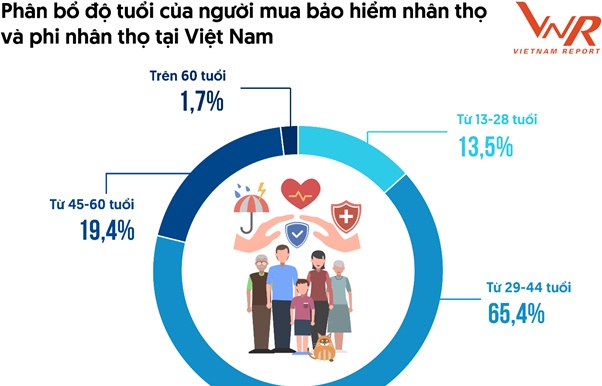

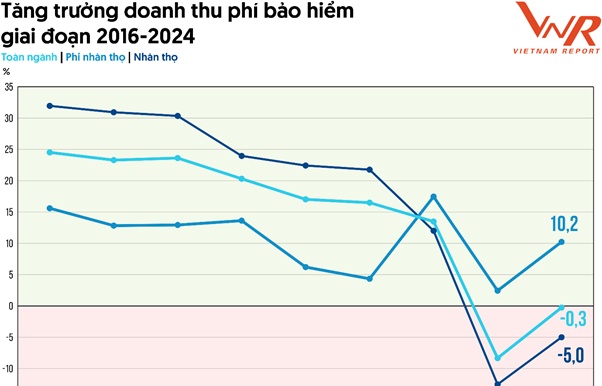

Từ số hóa đến cá nhân hóa: Gen Y và Gen Z đang tái định hình thị trường bảo hiểm Việt Nam

20:47 | 13/06/2025 Thị trường - Doanh nghiệp

HDBank hợp tác BIDV triển khai nguồn vốn quốc tế thúc đẩy phát triển bền vững

11:20 | 13/06/2025 Thị trường - Doanh nghiệp

Thị trường bảo hiểm Việt Nam 2025: Tái thiết niềm tin, hướng tới phát triển bền vững

18:33 | 12/06/2025 Thị trường - Doanh nghiệp

Cần cơ chế “mở khóa” để nhà ở xã hội không bị đẩy lên cao

18:15 | 12/06/2025 Thị trường - Doanh nghiệp

Vấn đề Bạn quan tâm

Tin mới

Trái dứa Việt Nam hướng tới mục tiêu tỷ USD

Các công ty chứng khoán nộp ngân sách tăng 25% trong năm 2024

Hướng dẫn kê khai, nộp thuế khi thuê hoặc mua tài sản

Hải quan khu vực X tổ chức thành công Đại hội Đảng bộ lần thứ I

Hiệu quả cải cách thủ tục hành chính tại Hải quan khu vực XX

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics

Những nhóm hàng hóa dịch vụ tác động mạnh nhất đến CPI 7 tháng năm 2025

14:04 | 06/08/2025 Infographics

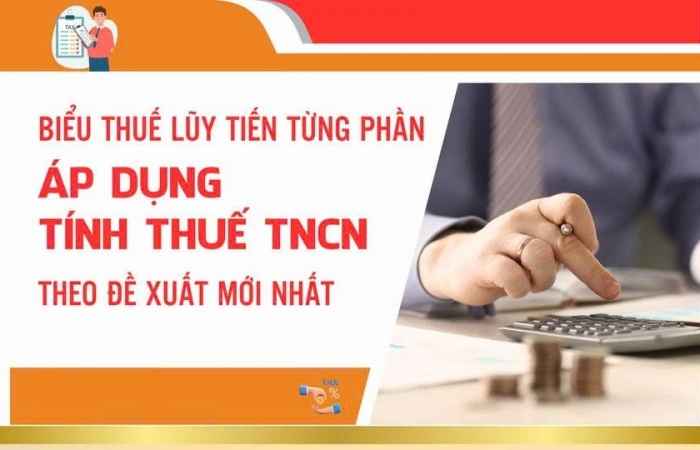

(INFORGRAPHICS): Biểu thuế lũy tiến từng phần áp dụng tính thuế TNCN theo đề xuất mới nhất

09:19 | 01/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Quảng Ngãi

08:00 | 30/07/2025 Infographics

Hướng dẫn kê khai, nộp thuế khi thuê hoặc mua tài sản

Hải quan khu vực X tổ chức thành công Đại hội Đảng bộ lần thứ I

Hiệu quả cải cách thủ tục hành chính tại Hải quan khu vực XX

Bài 3: Chuyển đổi mạnh mẽ từ “tiền kiểm” sang “hậu kiểm”

Hải quan khu vực VIII nâng cao kỹ năng nghiệp vụ cho lực lượng kiểm soát

7 tháng, Hải quan thu ngân sách hơn 261.000 tỷ đồng

Các công ty chứng khoán nộp ngân sách tăng 25% trong năm 2024

Hơn 8,2 triệu cổ phiếu F88 chính thức giao dịch trên UPCoM

THACO AUTO bàn giao lô 315 xe tải cho J&T Express Việt Nam

Tập đoàn Mường Thanh ra mắt bộ sưu tập “Nguyệt Vũ Đoàn Viên”

Lời cảm ơn của Ban tổ chức Toạ đàm

Liên chi hội Bất động sản công nghiệp Việt Nam có tân Chủ tịch

Hướng dẫn kê khai, nộp thuế khi thuê hoặc mua tài sản

Bài 3: Giải pháp nâng cao chất lượng đo lường sự hài lòng của người nộp thuế

Cơ quan thuế trả lời việc tạm hoãn xuất cảnh đối với cá nhân người nước ngoài

(INFOGRAPHICS): Chính thức áp dụng 4 phương thức nộp thuế điện tử

Vốn FDI - xương sống của các ngành công nghiệp chủ lực

Bộ Tài chính dự kiến thời gian thí điểm thị trường giao dịch tài sản mã hóa

Trái dứa Việt Nam hướng tới mục tiêu tỷ USD

Liên kết vùng, mở rộng xuất khẩu yến

Ba Lan thị trường xuất khẩu lớn nhất của Việt Nam tại Trung - Đông Âu

Việt Nam dẫn đầu thế giới về sản lượng cá tra đạt chứng nhận ASC

Lạng Sơn và Quảng Tây (Trung Quốc) trao đổi phương thức giao nhận hàng hóa xuất nhập khẩu

Đề xuất nhóm nhiệm vụ để thích ứng hiệu quả với chính sách thuế quan của Hoa Kỳ

Nhiều giải pháp được triển khai giúp cải thiện mạnh mẽ nguồn cung nhà ở

Thị trường bất động sản Đà Nẵng kỳ vọng duy trì đà tăng trưởng

Huy động 25.859 tỷ đồng trái phiếu Chính phủ trong tháng 7

Chỉ khi có chợ hợp pháp, thuận tiện mới cạnh tranh được với chợ cóc

Philippines cấm nhập khẩu, giá gạo Việt Nam tăng vọt