Quản lý tốt cho vay ngang hàng để thêm kênh dẫn vốn cho doanh nghiệp

|

| Cho vay ngang hàng được quản lý tốt sẽ giúp ích để cung ứng vốn cho người dân, doanh nghiệp. |

Khó vay “dưới chuẩn”

Theo NHNN, P2P Lending là loại hình dịch vụ trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay mà không thông qua trung gian tài chính như tổ chức tín dụng... Vì thế, vào đầu tháng 6, NHNN đã đưa ra lấy ý kiến dự thảo bộ hồ sơ lập đề nghị xây dựng nghị định về cơ chế thử nghiệm công nghệ tài chính (Fintech), trong đó có P2P Lending trong hoạt động ngân hàng để trình Thủ tướng.

Hiện trên cả nước có khoảng 40 công ty hoạt động trong lĩnh vực P2P Lending… Chuyên gia tài chính – ngân hàng, TS. Nguyễn Trí Hiếu cho rằng P2P Lending ở nước ta mới chỉ ở giai đoạn phát triển sơ khai, nhưng trong thời gian nền kinh tế gặp nhiều khó khăn sau dịch Covid-19, P2P Lending có tác dụng rất lớn trong việc cung ứng vốn cho người dân và doanh nghiệp, tăng khả năng tiêu dùng nội địa.

Hiện nay 98% trên tổng số doanh nghiệp trong nước là doanh nghiệp nhỏ và vừa, dù lượng dư nợ tín dụng chỉ chiếm khoảng 18% nhưng vẫn đóng vai trò quan trọng trong việc đóng góp vào tăng trưởng kinh tế, giải quyết an sinh xã hội. Nhưng do hệ thống tài chính kế toán chưa chuẩn mực, thiếu tài sản thế chấp, ngại thủ tục nên khó có thể vay vốn “đúng chuẩn”. Chính vì thế, nhu cầu được vay vốn “dưới chuẩn” của các doanh nghiệp, nhất là doanh nghiệp nhỏ và vừa là rất lớn.

Thực tế cho thấy, với người vay vốn, P2P Lending có thể đáp ứng số vốn nhanh chóng lên đến 1 tỷ đồng mà không yêu cầu tài sản thế chấp, thủ tục đơn giản, thời gian giải ngân vốn nhanh do được sự hỗ trợ của công nghệ hiện đại sẽ giúp các doanh nghiệp vay vốn dễ dàng kết nối với bên cho vay. Vì thế, các chuyên gia đều nhận định, P2P Lending được quản lý tốt sẽ trở thành địa chỉ vay vốn bổ sung cho hệ thống ngân hàng và các kênh dẫn vốn khác tại Việt Nam, càng quan trọng hơn trong bối cảnh nguồn vốn đang quá lệ thuộc vào hệ thống ngân hàng.

Hơn nữa, ngành ngân hàng vẫn đang đặt ra nhiều “chuẩn” cho các doanh nghiệp khi vay vốn, như phải có lịch sử vay vốn tốt, xếp hạng tín nhiệm tốt hoặc phải có tài sản đảm bảo...

Ông Nguyễn Đình Vinh, Phó Tổng giám đốc Ngân hàng thương mại cổ phần Công thương Việt Nam (VietinBank) từng chia sẻ, ngân hàng là một loại hình doanh nghiệp đặc biệt, ngân hàng cũng đi vay vốn từ dân cư và doanh nghiệp, nên phải đảm bảo an toàn nguồn vốn vay của mình, đảm bảo khả năng trả nợ cả gốc và lãi nên không thể hạ chuẩn tín dụng. Đồng tình với quan điểm này, Phó Thống đốc NHNN Nguyễn Thị Hồng cũng cho hay, với tình hình nền kinh tế còn nhiều khó khăn do dịch Covid-19, việc hạ chuẩn cho vay sẽ khiến tổ chức tín dụng đối mặt nguy cơ bất ổn trở lại như trước đây.

Khó cho quản lý

Xét về cơ chế hoạt động, P2P Lending hấp dẫn nhiều nhà đầu tư nhờ đặc tính dễ dàng, chỉ yêu cầu số vốn tối thiểu thông thường từ 10 triệu đồng, lãi suất linh hoạt tuỳ kỳ hạn và có thể lên đến 15-20%/năm. Tuy nhiên, việc quản lý hình thức này hiện đang gặp nhiều trở ngại, do rất dễ biến tướng theo các dạng như “tín dụng đen”.

Theo NHNN, các cơ quan quản lý đang gặp phải nhiều thách thức mới trong công tác quản lý nhà nước với sự xuất hiện của các công ty cung ứng giải pháp Fintech hoạt động trong các lĩnh vực P2P Lending, các mô hình thanh toán mới, chuyển tiền xuyên biên giới… Trong khi đó, hoạt động của các công ty này hiện nay hầu hết đều chưa có quy định pháp lý cụ thể, do đó những rủi ro phát sinh chưa được kiểm soát đầy đủ. NHNN cho rằng, Việt Nam cần sớm có một khuôn khổ cơ chế thử nghiệm có kiểm soát cho hoạt động Fintech nhằm thúc đẩy đổi mới sáng tạo, hạn chế cạnh tranh không lành mạnh, ngăn chặn các hành vi vi phạm pháp luật…

Chính vì hiểu được nhu cầu của thị trường, hiện có hàng loạt các công ty, trang web cung cấp dịch vụ cho vay, nhưng lại biến tướng với nhiều chiêu trò tiêu cực. Gần đây, Công an TP HCM đã tiến hành điều tra đường dây cho vay nặng lãi, “tín dụng đen” và đòi nợ thuê liên quan đến Công ty TNHH Cashwagon và Công ty THHH Lendtech. Theo điều tra, Công ty TNHH Cashwagon tiếp nhận, thẩm định hồ sơ vay qua trang web www.cashwagon.vn hoặc ứng dụng Cashwagon trên các ứng dụng của điện thoại di động và chấp thuận cho khách hàng vay với các khoản tiền từ 500.000 đến 10 triệu đồng, nhưng lại đưa ra lãi suất cao cùng hành vi “khủng bố” khi khách hàng chưa trả nợ đúng hạn.

Về vấn đề này, TS. Nguyễn Trí Hiếu cho rằng, do hạ tầng công nghệ còn yếu, hoạt động lừa đảo, gian lẫn vẫn hoành hành chưa kiểm soát triệt để nên chúng ta không thể “vội vã”. Do đó, phương án thí điểm P2P Lending với dự kiến đưa loại hình kinh doanh này vào nhóm ngành nghề kinh doanh có điều kiện cần sớm được ban hành. Theo các chuyên gia, để hoạt động này được triển khai đúng hướng, trước mắt, các công ty P2P Lending cần mở rộng dịch vụ tư vấn khách hàng, trở thành một kênh kết nối trong các trường hợp giải quyết tranh chấp, bao gồm hỗ trợ việc thu hồi nợ, cơ cấu lại nợ và những biện pháp pháp lý như kiện tụng. Ngoài ra, các cơ quan quản lý cũng cần phải tăng cường công tác tuyên truyền, nhằm nâng cao hiểu biết của người dân về hoạt động vay vốn cũng như những nguy cơ tiềm ẩn từ mô hình cho vay P2P Lending.

Tin liên quan

Nợ thuế hơn 2,97 tỷ đồng, lãnh đạo một doanh nghiệp khai thác đá có nguy cơ tạm hoãn xuất cảnh

11:00 | 01/08/2025 Hồ sơ

Thanh Hóa: 7 tháng đầu năm có 2.069 doanh nghiệp thành lập mới

14:00 | 01/08/2025 Thị trường - Doanh nghiệp

Thuế TP Hà Nội công bố danh sách 41 doanh nghiệp nợ thuế lớn

08:35 | 01/08/2025 Thuế

Đột phá 6 HMO: Bước tiến dinh dưỡng của Vinamilk tại Diễn đàn dinh dưỡng lớn nhất châu Á

20:26 | 17/07/2025 Doanh nghiệp - Thương hiệu

Viettel "bắt tay" OPPO: Thúc đẩy phổ cập 5G và trải nghiệm AI tại Việt Nam

15:28 | 04/07/2025 Thị trường - Doanh nghiệp

Vietjet mở lối khám phá thung lũng Swan: Thiên đường cho kẻ mộng mơ và tín đồ ẩm thực

16:28 | 30/06/2025 Thị trường - Doanh nghiệp

Không có sự khác biệt nào giữa một tỷ phú với một bác tài Tuk tuk trong thế giới AI

14:19 | 26/06/2025 Thị trường - Doanh nghiệp

Binh đoàn 20 bàn giao công trình sửa chữa nhà đồng đội

17:26 | 25/06/2025 Thị trường - Doanh nghiệp

Top 10 công ty công nghệ uy tín năm 2025 sẵn sàng “vươn mình” cùng “bệ phóng” chính sách

16:32 | 22/06/2025 Thị trường - Doanh nghiệp

“Mở khóa” dinh dưỡng tự nhiên bằng công nghệ: Sữa Việt tạo tiếng vang tại sân chơi toàn cầu

10:28 | 21/06/2025 Thị trường - Doanh nghiệp

Vietjet đồng hành cùng người hâm mộ đến K-Star Spark 2025 tại Hà Nội

20:46 | 20/06/2025 Thị trường - Doanh nghiệp

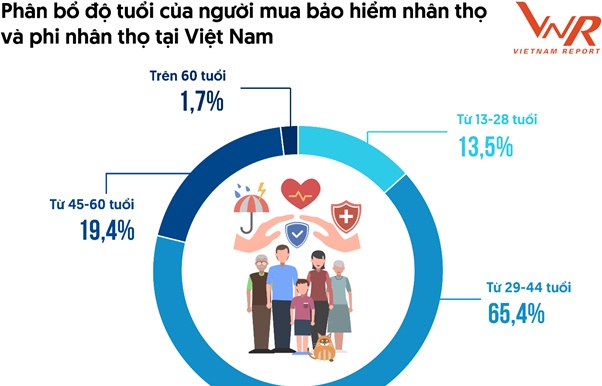

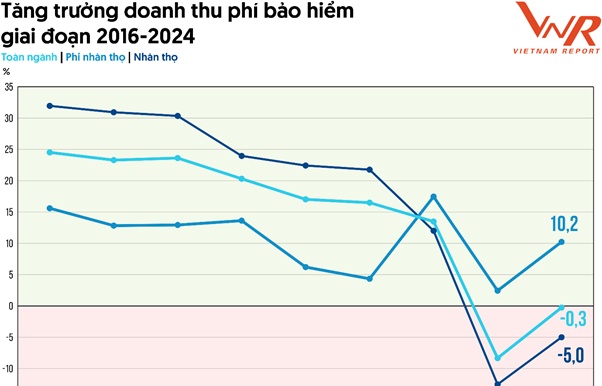

Từ số hóa đến cá nhân hóa: Gen Y và Gen Z đang tái định hình thị trường bảo hiểm Việt Nam

20:47 | 13/06/2025 Thị trường - Doanh nghiệp

HDBank hợp tác BIDV triển khai nguồn vốn quốc tế thúc đẩy phát triển bền vững

11:20 | 13/06/2025 Thị trường - Doanh nghiệp

Thị trường bảo hiểm Việt Nam 2025: Tái thiết niềm tin, hướng tới phát triển bền vững

18:33 | 12/06/2025 Thị trường - Doanh nghiệp

Cần cơ chế “mở khóa” để nhà ở xã hội không bị đẩy lên cao

18:15 | 12/06/2025 Thị trường - Doanh nghiệp

Nhiều dự án khởi nghiệp xanh đã có sản phẩm xuất khẩu

14:29 | 12/06/2025 Thị trường - Doanh nghiệp

Vấn đề Bạn quan tâm

Tin mới

Hải quan nghiên cứu, triển khai mô hình thông quan tập trung

Ba trụ cột chiến lược cho sứ mệnh xuất khẩu quốc gia

Không đạt chất lượng, Gel AG Nano TP Plus bị thu hồi trên toàn quốc

Quy định hoàn thuế và hình thức, mức độ kiểm tra thực tế hàng nhập khẩu

Bộ đội Biên phòng tập trung đấu tranh với các loại tội phạm

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Quảng Ngãi

08:00 | 30/07/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Điện Biên

09:09 | 25/07/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Phú Thọ

15:00 | 22/07/2025 Infographics

(INFORGRAPHICS): Ông Nông Phi Quảng làm Chi cục trưởng Chi cục Hải quan khu vực VII

09:17 | 22/07/2025 Infographics

(INFOGRAPHICS): Ông Bùi Khánh Toàn làm Trưởng Thuế thành phố Đà Nẵng

10:43 | 21/07/2025 Infographics

Hải quan nghiên cứu, triển khai mô hình thông quan tập trung

Hải quan khu vực IX và Hải quan Khăm Muộn ký kết biên bản hợp tác

Thuế TP Hà Nội thông báo về địa điểm tiếp nhận hồ sơ và trả kết quả giải quyết TTHC

Sổ tay hướng dẫn nền tảng số nộp thuế thay từ thương mại điện tử

Sửa đổi Luật Quản lý thuế theo hướng chuyển đổi số và ứng dụng công nghệ trong quản lý

Sử dụng con dấu có số hiệu trong thực hiện quy trình thủ tục hải quan

May Sông Hồng báo lãi quý II tăng 96%

Vietnam CEO Summit 2025: Đối thoại, đồng sáng tạo vì thương hiệu Việt trong kỷ nguyên số

Petrolimex tiên phong pha chế và cung ứng nhiên liệu điêzen sinh học B5

Viettel Post hoàn thành 102,7% kế hoạch doanh thu 6 tháng đầu năm

HALAL LOGISTICS – Nền tảng chuỗi giá trị đưa hàng Việt vào thị trường Hồi giáo

HDBank ký kết khoản vay hợp vốn 215 triệu USD với ba định chế tài chính hàng đầu quốc tế

Quy định hoàn thuế và hình thức, mức độ kiểm tra thực tế hàng nhập khẩu

Từ ngày 15/8, 3 đối tượng phải thực hiện thủ tục, kiểm tra, giám sát hải quan

Hồ sơ đề nghị công nhận doanh nghiệp ưu tiên gồm những gì?

Quy định thủ tục về giao dịch thuế điện tử đối với hàng hóa xuất nhập khẩu

Đại lý hải quan không còn được xem xét công nhận doanh nghiệp ưu tiên

Doanh nghiệp cần chủ động tích hợp hệ thống quản lý nội bộ với hệ thống dữ liệu hải quan

Ba trụ cột chiến lược cho sứ mệnh xuất khẩu quốc gia

Cụ thể mức thuế quan mới của Mỹ áp cho các quốc gia thế nào?

Bài 1: Sau 5 năm thực thi EVFTA: Hiệu quả từ tác động kinh tế và sự hội nhập tiêu chuẩn

Tích cực thúc đẩy các dự án FDI chiến lược với Hàn Quốc

Châu Phi – Điểm đến đầy tiềm năng cho hàng Việt

TP Hồ Chí Minh đặt nền tảng cho xuất khẩu xanh, bền vững vào EFTA

Cắt giảm nhiều thủ tục hoạt động sản xuất, kinh doanh thuộc quản lý của Bộ Công Thương

Cần đột phá chính sách cho đất thương mại dịch vụ

Giá bán căn hộ chung cư cao nhất trong gần 1 thập kỷ

Khách du lịch Đài Loan đến Việt Nam dự báo tăng đáng kể trong quý IV/2025

Ngừng tiếp nhận hồ sơ cấp, gia hạn giấy đăng ký lưu hành thuốc của Dược phẩm Me Di Sun