Nút thắt nào đang cản trở DN tư nhân tiếp cận vốn ngân hàng?

|

Nút thắt nào đang cản trở DN tư nhân tiếp cận vốn ngân hàng? Ảnh: VGP.

Chiều hôm nay (26/7) trên Cổng Thông tin điện tử Chính phủ đã diễn ra tọa đàm trực tuyến “Tháo gỡ nút thắt trong tiếp cận vốn tín dụng của các doanh nghiệp tư nhân”.

Theo nội dung trao đổi trong toạ đàm, trong thời gian qua, kinh tế tư nhân, nhất là doanh nghiệp (DN) tư nhân đã phát triển mạnh trên nhiều phương diện và đa dạng ở hầu hết các ngành, lĩnh vực và vùng miền. Theo số liệu của Tổng cục Thống kê năm 2016, khu vực kinh tế tư nhân đóng góp 40% GDP, thu hút khoảng 51% lực lượng lao động của cả nước.

Tuy nhiên, kinh tế tư nhân quy mô còn nhỏ và đang phát triển dưới mức tiềm năng. Một trong những nguyên nhân cản trở sự phát triển của các DN tư nhân là do khó tiếp cận vốn ngân hàng.

Nhiều chương trình ưu đãi nhưng doanh nghiệp tư nhân vẫn kêu khó tiếp cận

Mặc dù Chính phủ, Ngân hàng Nhà nước (NHNN) và các tổ chức tín dụng (TCTD) cũng đã có nhiều biện pháp nhằm tạo điều kiện cho kinh tế tư nhân tiếp cận được vốn tín dụng ngân hàng. Nhưng thực tiễn cho thấy, việc tiếp cận vốn tín dụng của DN tư nhân vẫn gặp rất nhiều khó khăn về điều kiện vay vốn, tài sản thế chấp, báo cáo tài chính...

Ông Trần Văn Tần - Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế (NHNN) cho biết từ đầu năm 2017 NHNN đã thực hiện đặt lãi suất trần cho các lĩnh vực ưu tiên, tổ chức nhiều chương trình kết nối giữa ngân hàng và DN,…Các TCTD cũng đã chủ động đưa ra một số chương trình ưu đãi cho các doanh nghiệp vừa và nhỏ (SME) như: Vietcombank cho vay USD với quy mô 23 triệu USD lãi suất từ 3 - 4%/năm; Ngân hàng Bản Việt có chương trình “Kết nối Bản Việt – SME” với quy mô lên đến 600 tỷ; ABBank có chương trình “ SE top- up” cho vay tín chấp tới 3 tỷ đồng.

Ông cũng cho biết 6 tháng đầu năm 2017 dư nợ tín dụng của SME đạt 1,3 triệu tỷ, chiếm khoảng 25% tổng dư nợ nền kinh tế, tăng 6,5% so với năm 2016. Có khoảng 200 nghìn khách hàng còn dư nợ, tăng 10.500 khách hàng so với năm 2016.

Tuy nhiên, ông Tô Hoài Nam - Phó Chủ tịch Thường trực kiêm Tổng Thư ký Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam cho rằng DN tư nhân và SME vẫn gặp rất nhiều khó khăn trong quá trình vay vốn ngân hàng. “Có khoảng 70% DN tư nhân không tiếp cận được vốn mặc dù đã có nhiều chính sách tăng trưởng tín dụng cho khu vực”- ông chia sẻ.

Những DN tư nhân, SME không tiếp cận được vốn ngân hàng khi có nhu cầu đầu tư lại phải tìm đến những nguồn vốn ngoài vốn tự có như vay người thân và vay ngoài với lãi suất và rủi ro cao. Ông nhận định không tiếp cận được vốn từ kênh ngân hàng là một trong những nguyên nhân khiến DN tư nhân không tăng trưởng được.

Nút thắt nào đang cản trở DN tư nhân tiếp cận vốn ngân hàng?

Chuyên gia kinh tế Nguyễn Minh Phong chỉ ra 3 nguyên nhân khiến cho quá nửa doanh nghiệp SME chưa tiếp cận được vốn cho ngân hàng. Thứ nhất, về khách quan, DN tư nhân chưa có chiến lược đầu tư dài hạn nên có xu hướng ưa thích sử dụng vốn tự có. Thứ hai, lãi suất vay ngân hàng còn cao so với mức lãi suất các nguồn vốn họ có thể tự lo. Thứ ba và cũng là nguyên nhân chủ yếu là DN tư nhân không có đủ điều kiện vay vốn ngân hàng.

Đứng trên góc độ doanh nghiệp, ông Tô Hoài Nam nhận định ngân hàng không thiếu vốn nhưng lại thiếu niềm tin với DN tư nhân và đây là vấn đề cốt lõi dẫn đến khó khăn trong việc tiếp cận vốn. Chính sách của ngân hàng quá thận trọng và theo hướng DN phải thay đổi chứ không tự mình thay đổi. Cán bộ ngân hàng không dám hành động có thể vì e sợ bị hình sự hoá trong một số trường hợp.

Trong khi đó, DN tư nhân lại không chứng minh được hiệu quả sản xuất kinh doanh của phương án vay vốn; báo cáo tài chính không theo chuẩn quy định của ngân hàng; nguồn vốn đối ứng và giá trị tài sản thế chấp thấp.

Giải pháp nào để phát triển tín dụng DN tư nhân?

Theo ông Tô Hoài Nam, tỷ lệ nợ xấu của DN tư nhân thấp hơn rất nhiều so với các loại hình DN khác. Điều này cho thấy đây là mảng có tiềm năng mở rộng tín dụng đối với các ngân hàng. Ông cho rằng ngân hàng đưa ra nhiều biện pháp nhưng cần thay đổi triệt để tư duy mà cần những hành động thực tiễn hơn.

nut that nao dang can tro dn tu nhan tiep can von ngan hang

'Nợ xấu chủ yếu nằm ở doanh nghiệp lớn'

Cụ thể, thay vì nhìn vào 70% DN tư nhân là rủi ro thì nên lọc ra 10% là các DN có tiềm năng. Đồng thời, ngân hàng cần thiết kế lại các điều kiện cho DN tư nhân vay, hướng dẫn các DN những thủ tục vay theo chuẩn ngân hàng. “Điều cần nhất là mở lối ra cho vay tín chấp và cần để DN tư nhân tiếp cận nhiều hơn tới nguồn vốn trung dài hạn” –ông nhấn mạnh.

Ngoài ra, ông cho rằng DN tư nhân cũng cần có những hỗ trợ từ nhà nước như tăng hạn mức bảo lãnh, tạo cơ chế sản phẩm đặc thù, cho vay tín chấp,…

Chuyên gia Nguyễn Minh Phong cho rằng bản thân các DN tư nhân nên mạnh dạn liên kết với nhau, thực hiện M&A để nâng cao vị thế, tự khẳng định mình để đáp ứng nhu cầu cho vay của ngân hàng. Các ngân hàng là những tổ chức kinh doanh vì lợi nhuận, họ không dễ cho vay những lĩnh vực tiềm ẩn nhiều rủi ro. DN có thể mở rộng các kênh huy động vốn khác như cổ phần hoá, vốn trên thị trường chứng khoán.

Về phía ngân hàng, nên tập trung phát triển tín dụng theo chuỗi để đảm bảo kiểm soát rủi ro tốt hơn. Đồng thời, cần hạ thấp các quy định về tài sản, cho vay tín chấp nhất là đối với các doanh nghiệp mới khởi nghiệp.

Ông cũng nhấn mạnh cần thúc đẩy hoạt động của quỹ hỗ trợ SME và quỹ bảo lãnh doanh nghiệp, không để hoạt động “trên giấy”. Hai quỹ đã thành lập từ rất lâu nhưng quy mô bảo lãnh, hỗ trợ lại rất ít. Theo ông cần có thêm cơ chế kiểm tra, thanh tra tránh việc lợi dụng làm việc không hiệu quả.

Trao đổi trong toạ đàm, ông Trần Văn Tần khẳng định các DN có quy mô khác nhau đều bình đẳng trong quan hệ với ngân hàng. Ông cho biết NHNN sẽ và đã có nhiều chính sách để phát triển mảng tín dụng DN tư nhân như nâng cao trình độ thẩm định cán bộ tín dụng, chủ động đưa ra sản phẩm đặc thù, phát triển mảng tín chấp, triển khai chương trình kết nôi ngân hàng – DN,…

Ông cho biết đầu tháng 7, Chính phủ đã văn bản đến chủ tịch UBND tỉnh đề nghị phối hợp chỉ đạo triển khai đẩy mạnh việc tiếp cận vốn của các DN SME, tháo gỡ các khó khăn còn tồn đọng.

Tin liên quan

Chi 380 tỷ USD nhập khẩu hàng hóa, Trung Quốc chiếm hơn 1/3

16:04 | 22/01/2025 Xuất nhập khẩu

Xuất khẩu lập đỉnh hơn 400 tỷ USD, nhóm hàng nào đóng góp nhiều nhất?

16:22 | 21/01/2025 Xuất nhập khẩu

Cơ hội nào cho xuất khẩu cá tra sang EU năm 2025?

13:43 | 21/01/2025 Kinh tế

Nét nổi bật về xuất nhập khẩu năm 2024

17:14 | 20/01/2025 Xuất nhập khẩu

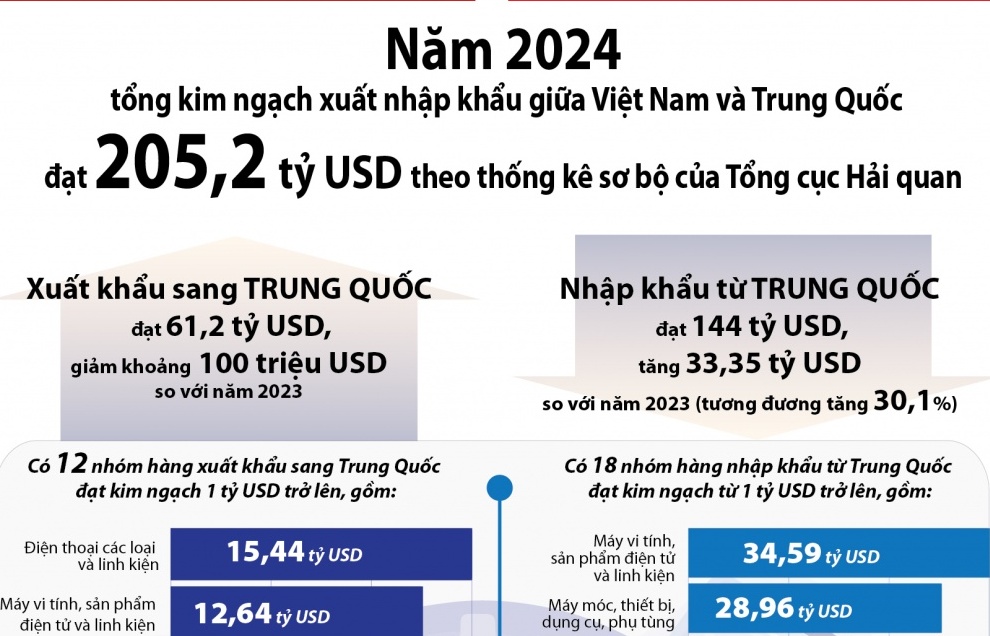

(INFOGRAPHICS) Kỷ lục hơn 205 tỷ USD kim ngạch xuất nhập khẩu Việt Nam - Trung Quốc

10:52 | 15/01/2025 Infographics

Khó khăn, thách thức có thể trở thành “áp lực tích cực” để cải cách kinh tế

07:47 | 15/01/2025 Kinh tế

Thương mại với Trung Quốc đạt kỷ lục 200 tỷ USD, thâm hụt của Việt Nam ngày càng lớn

15:49 | 14/01/2025 Xuất nhập khẩu

Kim ngạch tăng đột biến, tạo cơ hội lớn xuất khẩu cá tra sang Mỹ

14:56 | 14/01/2025 Kinh tế

TPHCM: Đảm bảo nguồn cung và chất lượng hàng hóa phục vụ Tết Ất Tỵ 2025

14:23 | 14/01/2025 Kinh tế

Cần đảm bảo hài hoà lợi ích khi xây dựng, áp dụng bảng giá đất mới

21:16 | 10/01/2025 Kinh tế

Chính sách mới của Hoa Kỳ tác động thế nào đến thương mại và đầu tư

14:24 | 08/01/2025 Kinh tế

Tín dụng cả năm 2024 tăng hơn 15%, nỗ lực hơn nữa để giảm lãi suất cho vay

17:23 | 07/01/2025 Kinh tế

TPHCM đột phá xúc tiến thương mại, thúc đẩy xuất khẩu tăng trưởng 2 con số

08:04 | 07/01/2025 Kinh tế

Vấn đề Bạn quan tâm

Tin mới

Hải quan đảm bảo an ninh, an toàn trong dịp tết Nguyên đán Ất Tỵ

ABBANK phát động gây quỹ 100.000 cây xanh cho người dân tỉnh Yên Bái

Giá xăng giảm nhẹ trong kỳ điều hành ngày 23/1/2025

Tạp chí Hải quan 35 năm chung sức, chung lòng với Tổng cục Hải quan

Tạp chí Hải quan 35 năm góp sức xây dựng hình ảnh Hải quan Việt Nam chuyên nghiệp, hiện đại

(Infographics) Tổng thu từ xuất nhập khẩu các tỉnh, thành vùng Tây Nguyên

10:50 | 15/12/2024 Hải quan

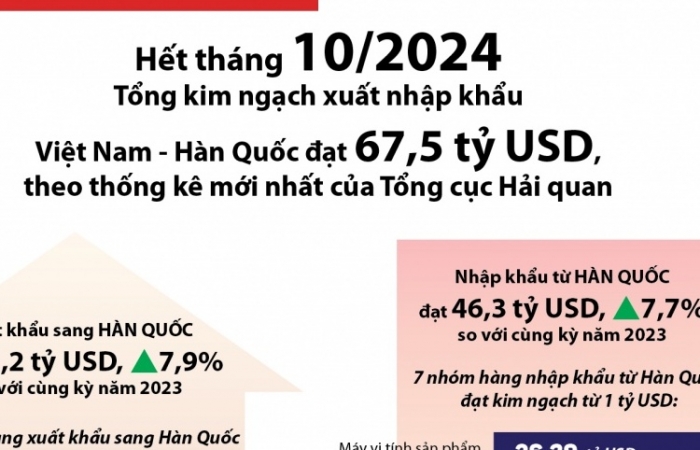

(INFOGRAPHICS) Kim ngạch hơn 67 tỷ USD, Hàn Quốc là đối tác thương mại lớn thứ 3 của Việt Nam

11:29 | 04/12/2024 Infographics

(INFOGRAPHICS): Tiêu chí lựa chọn doanh nghiệp tham gia chương trình tự nguyện tuân thủ

16:30 | 06/12/2024 Infographics

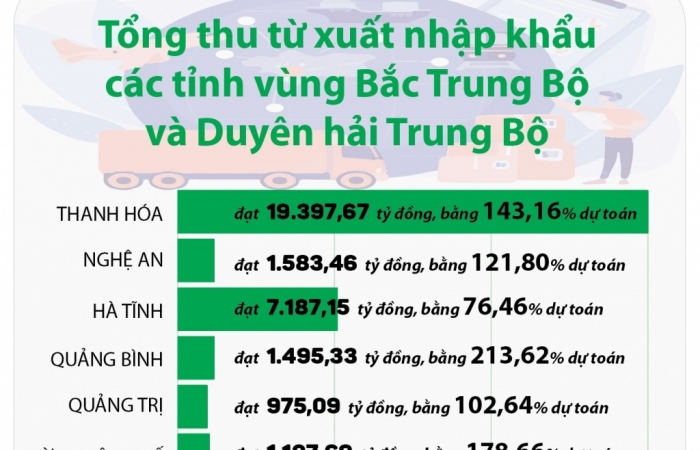

(INFOGRAPHICS) Tổng thu từ XNK các tỉnh vùng Bắc Trung Bộ và Duyên hải Trung Bộ

16:33 | 06/12/2024 Xuất nhập khẩu

(INFOGRAPHICS) 66 tỷ USD kim ngạch xuất nhập khẩu tháng 11

14:29 | 12/12/2024 Infographics

Giá xăng giảm nhẹ trong kỳ điều hành ngày 23/1/2025

Thủ tướng: ASEAN bước vào kỷ nguyên thông minh với tâm thế sẵn sàng “nghĩ sâu làm lớn”

Thủ tướng dự Tọa đàm về phát triển toàn cầu trong Kỷ nguyên Thông minh

Lãnh đạo Việt Nam gửi thư chúc mừng Tổng thống thứ 47 của Hoa Kỳ Donald Trump

Giá xăng dầu tiếp tục tăng trong kỳ điều hành ngày 16/1/2025

Thủ tướng Phạm Minh Chính tới thủ đô Warsaw, bắt đầu thăm Ba Lan

Hải quan đảm bảo an ninh, an toàn trong dịp tết Nguyên đán Ất Tỵ

Tạp chí Hải quan 35 năm chung sức, chung lòng với Tổng cục Hải quan

Tạp chí Hải quan 35 năm góp sức xây dựng hình ảnh Hải quan Việt Nam chuyên nghiệp, hiện đại

Hải quan Hải Phòng bố trí đủ lực lượng đảm bảo thông quan thông suốt dịp Tết Ất Tỵ

Hải quan Hải Phòng đón Tết sớm cùng quân, dân huyện đảo Bạch Long Vĩ

Công bố 15 tác phẩm đạt Giải Cuộc thi "Cover các bài hát về Hải quan Việt Nam năm 2024"

Hải quan Quảng Trị phát hiện nhiều vụ hàng cấm trong đợt cao điểm

(PHOTO) Bắt đối tượng mang theo súng, đạn khi nhập cảnh qua cửa khẩu La Lay

Qua soi chiếu, Hải quan bắt đối tượng mang theo 2 khẩu súng, 92 viên đạn khi nhập cảnh

Gia cố hầm, vách trên ô tô để giấu ma túy

Xử lý nghiêm hành vi vận chuyển trái phép đá quý qua đường hàng không

Triệt phá đường dây sản xuất, buôn bán tân dược giả quy mô cực lớn

ABBANK phát động gây quỹ 100.000 cây xanh cho người dân tỉnh Yên Bái

Vedan Việt Nam trao tặng hơn 1.000 phần quà cho người dân có hoàn cảnh khó khăn

SHB dành hơn 13 tỷ đồng ưu đãi cho khách hàng mở mới và sử dụng tài khoản

Khách hàng cá nhân hưởng lãi vay ưu đãi từ BAC A BANK dịp đầu năm 2025

Vận tải xanh và Logistics xanh mang lại lợi ích kinh tế toàn diện

Mặt hàng gel bôi trơn được xác định dùng trong thú y có mức thuế GTGT 5%

Hải quan triển khai quy định về thuế bảo vệ môi trường đối với mặt hàng xăng, dầu, mỡ nhờn

Doanh nghiệp bỏ trốn, không nộp báo cáo quyết toán thực hiện theo quy định nào?

Triển khai thực hiện quy định về đăng ký thuế

Chế độ báo cáo, trách nhiệm kiểm tra đối với dự án ưu đãi đầu tư

Rà soát, kiểm tra việc áp dụng mã số đối với mặt hàng nước chống say tàu xe

Cuộc bứt phá trên thị trường châu Âu của thương hiệu ôtô Trung Quốc

Các nhà sản xuất xe điện châu Âu đối mặt một năm khó khăn

Triển vọng tích cực cho doanh số xe điện toàn cầu năm 2025

Mở bán Jaecoo J7 và Jaecoo J7 PHEV với nhiều ưu đãi hấp dẫn

Yaris Cross HEV - Mẫu xe hybrid dễ mua nhất của Toyota

Jaecoo J7 ICE: Sự kết hợp tinh tế giữa thiết kế mạnh mẽ và công nghệ tiên tiến

Quan chức ngoại giao Nga thấy "cơ hội nhỏ" đàm phán với chính quyền mới ở Mỹ

Tổng thống Mỹ Trump nêu khả năng áp thuế đối với hàng hóa Trung Quốc

Tổng thống Trump tuyên bố bắt đầu kỷ nguyên vàng cho nước Mỹ

Ông Trump cam kết “thay đổi lịch sử” ngay ngày đầu nhậm chức

“Trung-Nhật đang ở giai đoạn then chốt trong tiến trình cải thiện quan hệ”