Kế toán và chính sách thuế đối với sáp nhập DN: những vấn đề cần hoàn thiện

Tuy nhiên, trong quá trình SNDN, vấn đề về kế toán và chính sách thuế thường gặp nhiều khó khăn do không có hướng dẫn cụ thể và chi tiết trong một văn bản luật duy nhất, thay vào đó thường được phân tán ở nhiều văn bản khác nhau. Điều này không chỉ gây ra sự mơ hồ, không rõ ràng trong thực hiện, mà còn làm gia tăng công việc, chi phí cho DN, thậm chí dẫn đến việc áp dụng sai hoặc vi phạm pháp hành chính về thuế trong quá trình SN. Bài viết này sẽ làm rõ các quy định liên quan để giúp các DN hiểu rõ hơn về quy trình kế toán và chính sách thuế trong quá trình SN, từ đó đưa ra khuyến nghị nhằm giảm thiểu rủi ro phát sinh và tối ưu hoá lợi ích cho cả hai bên.

Thực trạng hoạt động SNDN

Qua nghiên cứu thực tiễn cho thấy, trong những năm gần đây, SNDN đang diễn ra mạnh mẽ trong phạm vi toàn cầu, điển hình như các thương vụ SN giữa AT&T và Time Warner (2018), giữa Fiat và Chrysler (2014), giữa Anheuser-Busch và InBev (2008), giữa Heinz và Kraft Foods Group (2015), giữa Dow Chemical và DuPont (2017), giữa Bayer và Monsanto (2018)… Ở trong nước, các thương vụ SN lớn có thể kể đến như: thương vụ SN giữa Vinamilk và Mộc Châu Milk (2013), giữa Masan và

Vingroup (2019), giữa Viettel và CMC Telecom (2019), giữa FPT và Sendo (2020), giữa VinaCapital và VinaLand (2018). Những ví dụ này cho thấy, SNDN đã trở thành một xu hướng phổ biến và ngày càng quan trọng trong môi trường kinh doanh toàn cầu. Do đó, việc nắm bắt và áp dụng chính sách thuế liên quan đến SN không chỉ là một yếu tố then chốt để đảm bảo tính minh bạch và công bằng, mà còn góp phần nâng cao hiệu quả của quá trình này.

Mặc dù vậy, trong quá trình nghiên cứu các DN có hoạt động SNDN, nhóm tác giả đã phát hiện một số DN có hành vi vi phạm pháp luật thuế. Điển hình về thuế GTGT, khi cơ quan thuế quản lý công ty bị SN chưa có thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế (Mẫu số 39/TB-ĐKT) nhưng công ty nhận SN đã điều chỉnh tăng thuế GTGT còn được khấu trừ của các kỳ trước (chỉ tiêu 38) của công ty bị SN vào tờ khai GTGT hiện tại.

Tương tự, với thuế TNDN, khi chưa có giấy phép kinh doanh ghi nhận việc SN (tăng nguồn vốn kinh doanh) của cơ quan cấp giấy phép, nhưng công ty nhận SN đã ghi nhận chi phí lợi thế thương mại dương (giá mua cao hơn tài sản thuần), chuyển lỗ, ưu đãi thuế TNDN từ công ty bị SN. Hay trường hợp giá trị khoản đầu tư vào công ty bị SN (ghi nhận trên sổ sách của công ty nhận SN) thấp hơn giá trị tài sản thuần của công ty bị SN tại thời điểm SN (khoản chênh lệch này được xác định là thu nhập khi xác định thu nhập chịu thuế), nhưng công ty nhận SN không ghi nhận vào thu nhập khác của niên độ tài chính hoàn thành việc SN. Hoặc, trường hợp giá trị khoản đầu tư vào công ty bị SN cao hơn giá trị tài sản thuần tại thời điểm SN (khoản chênh lệch được xác định chi phí được trừ khi xác định thu nhập chịu thuế). Khoản này thực chất chính là lợi thế thương mại và được phân bổ vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN của công ty nhận SN trong 3 năm kể từ năm SN. Nhưng công ty nhận SN lại ghi nhận toàn bộ lợi thế thương mại vào chi phí của niên độ tài chính hoàn thành việc SN mà không phân bổ trong 3 năm kể từ năm SN.

Một trường hợp khác là dự án đầu tư hình thành từ việc SN công ty bị SN vào công ty nhận SN không thuộc trường hợp dự án đầu tư mới, dự án đầu tư mở rộng được hưởng ưu đãi thuế TNDN, nhưng công ty nhận SN lại kê khai ưu đãi đối với dự án đầu tư mới, dự án đầu tư mở rộng mà không kế thừa lại ưu đãi thuế TNDN từ dự án đầu tư của công ty bị SN.

Một số khuyến nghị

Để đảm bảo quá trình SN diễn ra suôn sẻ và hiệu quả, ngoài việc DN cần chủ động áp dụng những giải pháp giảm thiểu rủi ro về thuế, thì việc nâng cao kiến thức về kế toán và chính sách thuế liên quan đến hoạt động SN không chỉ giúp DN tránh được những sai sót không đáng có, mà còn tạo nền tảng cho sự phát triển bền vững trong tương lai. Dựa trên quá trình nghiên cứu về hoạt động SN, để tối ưu hóa quy trình SN và đảm bảo tuân thủ đầy đủ các quy định về thuế, nhóm tác giả kiến nghị:

Về chế độ kế toán, công ty nhận SN cần ghi giảm giá trị ghi sổ khoản đầu tư vào công ty bị SN (Tài khoản 221); ghi nhận toàn bộ tài sản, nợ phải trả của công ty bị SN bị giải thể vào Bảng cân đối kế toán của công ty nhận SN theo giá trị thực tế tại ngày SN. Phần chênh lệch giữa giá phí khoản đầu tư vào công ty bị SN và giá trị xác định của tài sản và nợ phải trả được ghi nhận vào doanh thu hoạt động tài chính hoặc chi phí tài chính.

Về thuế GTGT, trước hết, công ty bị SN thực hiện SN bằng cách điều chuyển tài sản và công nợ sang công ty nhận SN và giá trị tài sản, công nợ này không phải kê khai, tính nộp thuế GTGT và không phải xuất hoá đơn GTGT. Công ty bị SN phải có lệnh điều chuyển tài sản, kèm theo bộ hồ sơ nguồn gốc tài sản sang công ty mới. Với trường hợp công ty bị SN có số thuế GTGT đầu vào chưa được khấu trừ hết, thì được hoàn thuế GTGT khi thực hiện SNDN theo quy định tại Điều 1 Thông tư số 130/2016/TT-BTC. Cơ quan thuế căn cứ kết quả kiểm tra tại Kết luận hoặc Quyết định xử lý và các tài liệu kiểm tra khác để xác định số thuế GTGT đầu vào chưa được khấu trừ hết đủ điều kiện hoàn thuế và thực hiện giải quyết hoàn thuế cho công ty bị SN theo quy định tại Điều 31 Thông tư số 80/2021/TT-BTC. Đồng thời, cần chuyển khấu trừ sang công ty nhận SN. Chẳng hạn, trường hợp công ty bị SN thực hiện SN với công ty nhận SN thì công ty nhận SN được kế thừa các quyền và lợi ích hợp pháp, bao gồm cả việc kế thừa số thuế GTGT đầu vào chưa khấu trừ hết của công ty bị SN. Công ty nhận SN sẽ ghi nhận số thuế GTGT đầu vào chưa khấu trừ hết của công ty bị SN vào tờ khai GTGT ở chỉ tiêu 38 (Điều chỉnh tăng thuế GTGT còn được khấu trừ của các kỳ trước).

Đối với thuế TNDN, khi SN, DN cần đánh giá lại tài sản, lợi thế thương mại, chuyển lỗ TNDN và ưu đãi thuế TNDN. Theo đó, đối với công ty bị SN, khi thực hiện SN vào công ty nhận SN thì thực hiện quyết toán thuế đến thời điểm SN và phải hoàn thành nghĩa vụ thuế theo quy định (số liệu quyết toán thuế theo giá trị sổ sách hiện hữu, không phải thực hiện đánh giá lại tài sản khi quyết toán thuế).

Đối với công ty nhận SN, khi thực hiện SN một công ty khác cần đánh giá lại tài sản của công ty bị SN để ghi nhận vào sổ sách. Phần chênh lệch tăng hoặc giảm giữa số tiền mà công ty nhận SN bỏ ra để mua lại 100% vốn của công ty bị SN (đầu tư vào công ty bị SN) so với giá trị tài sản sau khi đánh giá lại (giá trị hợp lý của tài sản) của công ty bị SN được tính một lần vào thu nhập khác (đối với chênh lệch tăng) hoặc giảm trừ thu nhập khác (đối với chênh lệch giảm) trong kỳ tính thuế khi xác định thu nhập chịu thuế TNDN. Đồng thời, tài sản được ghi nhận theo giá trị hợp lý khi sáp nhập thì giá trị hợp lý này công ty nhận SN được trích khấu hao hoặc phân bổ dần vào chi phí khi xác định thu nhập chịu thuế TNDN hàng năm theo giá đánh giá lại (trừ trường hợp giá trị quyền sử dụng đất không được trích khấu hao hoặc phân bổ vào chi phí theo quy định). Trường hợp tài sản là quyền sử dụng đất đưa vào kinh doanh bất động sản thì giá trị hợp lý khi SN (giá đánh giá lại) được tính vào giá vốn khi chuyển nhượng bất động sản.

Về lợi thế thương mại, khi giải thể công ty bị SN, phải đánh giá lại toàn bộ tài sản và nợ phải trả. Trường hợp giá trị khoản đầu tư vào công ty bị SN (ghi nhận trên sổ sách của công ty nhận SN) thấp hơn giá trị tài sản thuần của công ty tại thời điểm SN, thì khoản chênh lệch này được xác định là thu nhập khi xác định thu nhập chịu thuế. Ngược lại, trường hợp giá trị khoản đầu tư vào công ty bị SN cao hơn giá trị tài sản thuần tại thời điểm SN thì khoản chênh lệch được xác định là chi phí được trừ khi xác định thu nhập chịu thuế. Giá trị khoản đầu tư vào công ty bị SN cao hơn giá trị tài sản thuần tại thời điểm SN chính là lợi thế thương mại và được phân bổ vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN của công ty nhận SN trong 3 năm kể từ năm SN.

Về chuyển lỗ TNDN, khi SN vào công ty nhận sáp nhập thì số lỗ của công ty bị SN nếu còn trong thời hạn chuyển lỗ thì công ty nhận SN được kế thừa và được tiếp tục chuyển lỗ vào thu nhập chịu thuế của mình trên nguyên tắc chuyển lỗ tính liên tục không quá 5 năm kể từ năm tiếp sau năm phát sinh lỗ. Công ty nhận SN phải theo dõi chi tiết năm phát sinh lỗ của công ty bị SN trước khi chuyển đổi. Đối với lỗ từ hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, công ty phải theo dõi riêng và chuyển lỗ theo quy định.

Về ưu đãi thuế TNDN, trường hợp công ty bị SN có dự án đầu tư đang được hưởng ưu đãi thuế TNDN, sau đó cơ quan cấp giấy phép đầu tư đã ban hành Giấy chứng nhận đăng ký đầu tư về việc SN công ty bị SN bằng cách chuyển toàn bộ quyền, lợi ích hợp pháp, các khoản nợ chưa thanh toán, hợp đồng lao động và nghĩa vụ tài sản khác bao gồm cả việc quản lý và thực hiện dự án đầu tư sang công A, đồng thời chấm dứt sự tồn tại của công ty bị SN. Dự án đầu tư hình thành từ việc SN công ty bị SN vào công ty nhận SN không thuộc trường hợp dự án đầu tư mới, dự án đầu tư mở rộng được hưởng ưu đãi thuế TNDN. Công ty nhận SN được kế thừa ưu đãi thuế TNDN của dự án đầu tư của công ty bị SN trước khi SN trong thời gian còn lại nếu tiếp tục đáp ứng các điều kiện ưu đãi thuế TNDN.

Tài liệu tham khảo

- Quyết định 100/2005/QĐ-BTC ngày 28/12/2005 của Bộ Tài chính.

- Thông tư số 45/2013/TT-BTC ngày 25/4/2013 của Bộ Tài chính.

- Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ.

- Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính

- Luật Doanh nghiệp 2014.

- Nghị định số 91/2014/NĐ-CP ngày 1/10/2014 của Chính phủ.

- Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính.

- Thông tư số 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính.

- Thông tư số 200/2014/TT-BTC ngày 22/12/2014 của Bộ Tài chính.

- Thông tư 96/2015/TT-BTC ngày 22/06/2015 của Bộ Tài chính.

- Thông tư số 130/2016/TT-BTC ngày 12/8/2016 của Bộ Tài chính.

- Luật Doanh nghiệp 2020.

- Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính.

- Công văn số 838/TCT-CS ngày 7/3/2024 của Tổng cục Thuế.

ThS Nguyễn Lê Hà Thanh Na; ThS Nguyễn Thị Huyền - Đại học Tài chính-Marketing

Tin liên quan

Bài 3: Thuế điện tử - “đường cao tốc” cho hộ kinh doanh và doanh nghiệp nhỏ

14:06 | 13/08/2025 Diễn đàn

Giải ngân vốn đầu tư công tăng tốc mạnh, vượt xa cùng kỳ năm trước

10:40 | 13/08/2025 Diễn đàn

Bài 2: Chính sách hỗ trợ thuế tiếp tục phát huy hiệu quả

15:52 | 12/08/2025 Diễn đàn

Bỏ thuế khoán tạo công bằng giữa doanh nghiệp và hộ kinh doanh

15:11 | 12/08/2025 Diễn đàn

Bài 1: Chính sách thuế sát thực tế, gần doanh nghiệp

13:35 | 11/08/2025 Diễn đàn

Bài 3: Giải pháp nâng cao chất lượng đo lường sự hài lòng của người nộp thuế

14:50 | 08/08/2025 Diễn đàn

Vốn FDI - xương sống của các ngành công nghiệp chủ lực

21:22 | 07/08/2025 Diễn đàn

Bộ Tài chính dự kiến thời gian thí điểm thị trường giao dịch tài sản mã hóa

21:07 | 07/08/2025 Diễn đàn

Bài 2: Thực tiễn triển khai đo lường sự hài lòng của người nộp thuế

09:48 | 07/08/2025 Diễn đàn

Các bộ, ngành phải cắt giảm tối thiểu 30% thủ tục, điều kiện kinh doanh trước ngày 30/8

18:00 | 06/08/2025 Diễn đàn

Bài 1: Đo lường sự hài lòng của người nộp thuế để nâng cao chất lượng phục vụ

12:20 | 06/08/2025 Diễn đàn

Dự kiến nhiều chính sách hỗ trợ, thúc đẩy phát triển sản phẩm, dịch vụ Halal

15:40 | 30/07/2025 Diễn đàn

Bài 8: Đề xuất giảm trừ chi phí y tế, giáo dục khi tính thuế TNCN - Nhân văn nhưng cần tiêu chí rõ ràng

14:00 | 30/07/2025 Diễn đàn

Tin mới

Chặn đứng 2 phương tiện chở đường cát có dấu hiệu nhập lậu

Quảng Ngãi: Thu ngân sách 7 tháng đạt hơn 11.656 tỷ đồng

Tây Ninh: “Nóng” vận chuyển trái phép ma túy, tiền và ngoại tệ qua biên giới

Gạo Việt với cánh cửa mới từ các thị trường tiềm năng

Những thông tin doanh nghiệp gia công, sản xuất xuất khẩu cần lưu ý

(INFOGRAPHICS): 7 tháng năm 2025: Xuất nhập khẩu tăng trưởng mạnh

13:28 | 12/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics

Những nhóm hàng hóa dịch vụ tác động mạnh nhất đến CPI 7 tháng năm 2025

14:04 | 06/08/2025 Infographics

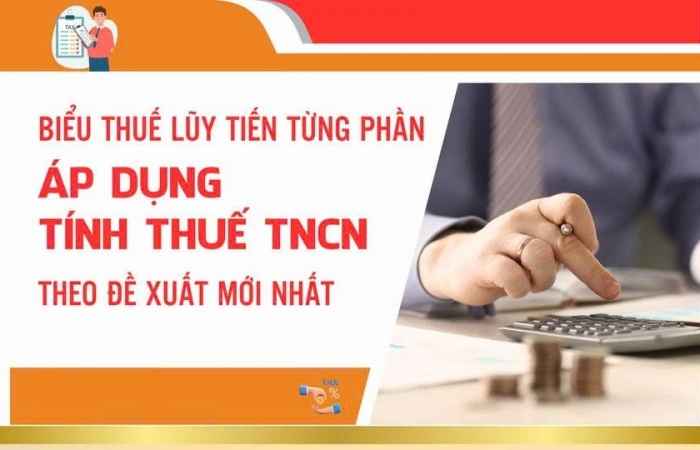

(INFORGRAPHICS): Biểu thuế lũy tiến từng phần áp dụng tính thuế TNCN theo đề xuất mới nhất

09:19 | 01/08/2025 Infographics