Góp ý sửa đổi Nghị định 123/2020/NĐ-CP về hóa đơn, chứng từ: những khuyến nghị từ cơ sở

Một là, về cấu trúc hóa đơn (Mẫu)

Theo quy định hiện nay, mặc dù HĐĐT được cấu trúc thống nhất và khá chặt chẽ, như: Ký hiệu mẫu số HĐĐT là ký tự có một chữ số tự nhiên (gồm các số: 1, 2, 3, 4, 5, 6) để phản ánh loại HĐĐT; Ký hiệu HĐĐT là nhóm 6 ký tự gồm cả chữ viết và chữ số thể hiện ký hiệu HĐĐT để phản ánh các thông tin về loại HĐĐT (có mã của cơ quan thuế hoặc HĐĐT không mã), năm lập hóa đơn, loại HĐĐT được sử dụng... nhưng trên thực tế đã phát sinh các trường hợp sai sót về khởi tạo cấu trúc HĐĐT, do khi lập HĐĐT gửi cơ quan thuế cấp mã, DN đã tạo sai ký hiệu HĐĐT có định dạng. Ví dụ, C22Mxx (ký hiệu M - áp dụng đối với HĐĐT được khởi tạo từ máy tính tiền) thay vì ký hiệu đúng phải là C22Txx, nhưng vẫn được hệ thống của cơ quan thuế cấp mã hóa đơn. Theo đó, người bán và người mua đã thực hiện kê khai và hạch toán theo quy định, song khi người nộp thuế tra cứu trên hệ thống HĐĐT: Hoadondientu.gdt.gov.vn thì kết quả không tồn tại hóa đơn đã được cấp mã nêu trên.

Ngoài ra, do Nghị định số 123/2020/NĐ-CP, Thông tư số 78/TT-BTC và các văn bản hướng dẫn liên quan chưa có hướng dẫn điều chỉnh sai sót trong trường hợp sử dụng hóa đơn tạo sai ký hiệu theo quy định; cũng không yêu cầu người bán phải gửi dữ liệu HĐĐT đã được cấp mã của cơ quan thuế lên trang Hoadondientu.gdt.gov.vn, nên khi tra cứu trên hệ thống HĐĐT thì kết quả không tồn tại hóa đơn đã được cấp mã (DN tạo sai ký hiệu). Do đó, cần có quy định và hướng dẫn theo hướng: người bán đã được cơ quan thuế thông báo chấp nhận sử dụng HĐĐT có mã của cơ quan thuế thông qua tổ chức cung cấp dịch vụ theo quy định; khi bán hàng hóa, cung cấp dịch vụ, đã lập HĐĐT có sai sót về ký hiệu hóa đơn mà vẫn được hệ thống của cơ quan thuế cấp mã, đồng thời người bán và người mua đã kê khai, hạch toán theo đúng quy định hiện hành thì cho phép DN xử lý sai sót nêu trên theo hình thức lập HĐĐT mới thay thế cho hóa đơn có sai sót liên quan như quy định tại Điều 19 Nghị định số 123/2020/NĐ-CP của Chính Phủ.

Hai là, quy định lập hóa đơn đối với các trường hợp đặc thù

Qua thực tế triển khai cho thấy, ngoài các đơn vị hoạt động sản xuất kinh doanh liên tục 24/24h, phải giao nhận hàng trong các khung giờ không thuận lợi cho việc xuất HĐĐT như vào ban đêm, hệ thống chức năng của đơn vị nghỉ, ngừng kết nối..., thì việc lập hóa đơn đối với các trường hợp bán hàng hóa đặc thù (như bán lẻ các mặt hàng sinh hoạt, mua đồ lẻ tẻ...) đang gặp nhiều vướng mắc cho cả người bán hàng hóa, dịch vụ và cơ quan quản lý thuế. Cụ thể, với người bán hàng, do HĐĐT không quy định được lập bảng kê hàng hóa kèm theo trong tất cả các trường hợp mua bán hàng hóa như đối với hóa đơn giấy trước đây, nên người bán rất lúng túng trong các trường hợp nêu trên. Nguyên nhân là bởi nếu không lập bảng kê thì không thể lập hóa đơn bán hàng kịp thời đến từng người mua chi tiết; mà có lập hóa đơn thì để ghi đầy đủ, chính xác thông tin bắt buộc thể hiện trên hóa đơn như quy định (tên người mua, mã số thuế, địa chỉ, tài khoản…) cũng rất khó khăn. Đó là chưa kể việc yêu cầu người mua hàng phải đưa ra các thông tin “định danh” khi đi mua hàng hóa, dịch vụ để xuất hóa đơn. Về phía cơ quan quản lý thuế, trong các trường hợp người bán hàng hóa, dịch vụ viết hóa đơn tổng hợp rồi kèm theo bảng kê, tuy xác định là không đúng theo quy định hiện hành về lập HĐĐT, nhưng để xử phạt hành chính (nếu có) vẫn chưa có quy định cụ thể, rõ ràng, thống nhất. Vì thế, trường hợp này cần được giải quyết bằng việc sử dụng đồng bộ các thông tin và kỹ thuật lập HĐĐT kết nối từ máy tính tiền. Trong thời gian HĐĐT kết nối từ máy tính tiền chưa triển khai triệt để, đồng bộ, tính tự động của việc lập hóa đơn chưa cao, thì cho phép lập hóa đơn tổng hợp kèm theo bảng kê chi tiết và yêu cầu người bán gửi kèm bảng kê cùng hóa đơn lên hệ thống HĐĐT, phục vụ cho việc tra cứu, xác minh tính hợp pháp của thông tin liên quan khi cần.

Ba là, nội dung lập trên hóa đơn

Trong nhiều trường hợp bán hàng hóa, dịch vụ mà mặt hàng cung cấp có tính chất tổng hợp (như với dịch vụ ăn uống bao gồm nhiều loại hàng hóa, dịch vụ cung cấp khác nhau: thức ăn, đồ uống, các dịch vụ đi kèm với dịch vụ cung cấp có tính chất chuỗi và trọn gói nhiều khâu khác nhau...), khi lập HĐĐT, nhiều đơn vị bán hàng không khỏi lúng túng khi ghi nội dung lập trên hóa đơn (mặt hàng, số lượng, đơn giá) là có phải ghi tách biệt chi tiết từng loại hàng hóa, dịch vụ cung cấp hay không, hay chỉ phải ghi tổng hợp theo hợp đồng, cam kết cung cấp trọn gói? Để tránh phát sinh các vấn đề gây nhiều tranh cãi do quy định không rõ ràng, với các trường hợp trên nên quy định theo hướng: tôn trọng việc ghi nhận các nội dung trên hóa đơn theo hợp đồng kinh tế, thỏa thuận cam kết thực tế và thể hiện được hàng hóa hay dịch vụ cung cấp cuối cùng phù hợp với điều kiện thanh toán. Việc xác định các chi tiết cấu thành sản phẩm hàng hóa hay dịch vụ (nếu cần) sẽ thực hiện ở các khâu rà soát, quản lý về sau.

Ngoài những nội dung trên thì việc quy định về thời điểm lập hóa đơn; phê duyệt đăng ký sử dụng hóa đơn; quy định về chuyển tiếp điều chỉnh hóa đơn đã lập... cũng cần bổ sung hoàn thiện để vừa có sự thống nhất trong quản lý và sử dụng hóa đơn với các trường hợp bán hàng hóa, dịch vụ, vừa ngăn chặn được các hành vi vi phạm về hóa đơn.

Nguyễn Bá Phú

Tin liên quan

Thuế bảo vệ môi trường đối với nhiên liệu bay năm 2026 được đề xuất giảm 50%

15:08 | 26/08/2025 Diễn đàn

Phân nhóm người nộp thuế để quản lý theo rủi ro

07:51 | 26/08/2025 Diễn đàn

Hoàn thiện chính sách thuế với hộ kinh doanh: Hướng tới minh bạch và hỗ trợ toàn diện

17:22 | 21/08/2025 Diễn đàn

Đổi mới quản lý thuế hộ, cá nhân kinh doanh: hướng đến thiết lập một cơ chế công bằng, minh bạch

15:23 | 19/08/2025 Diễn đàn

Bài 4: Phó Chủ tịch HanoiSME Mạc Quốc Anh - Ưu đãi thuế cần “nguồn oxy” dài hạn

16:44 | 14/08/2025 Diễn đàn

Bài 3: Thuế điện tử - “đường cao tốc” cho hộ kinh doanh và doanh nghiệp nhỏ

14:06 | 13/08/2025 Diễn đàn

Giải ngân vốn đầu tư công tăng tốc mạnh, vượt xa cùng kỳ năm trước

10:40 | 13/08/2025 Diễn đàn

Bài 2: Chính sách hỗ trợ thuế tiếp tục phát huy hiệu quả

15:52 | 12/08/2025 Diễn đàn

Bỏ thuế khoán tạo công bằng giữa doanh nghiệp và hộ kinh doanh

15:11 | 12/08/2025 Diễn đàn

Bài 1: Chính sách thuế sát thực tế, gần doanh nghiệp

13:35 | 11/08/2025 Diễn đàn

Bài 3: Giải pháp nâng cao chất lượng đo lường sự hài lòng của người nộp thuế

14:50 | 08/08/2025 Diễn đàn

Vốn FDI - xương sống của các ngành công nghiệp chủ lực

21:22 | 07/08/2025 Diễn đàn

Bộ Tài chính dự kiến thời gian thí điểm thị trường giao dịch tài sản mã hóa

21:07 | 07/08/2025 Diễn đàn

Tin mới

Phát động Giải thưởng Quốc gia Bất động sản Việt Nam lần thứ II

Chung tay ngăn chặn hiệu quả hàng lậu, hàng giả

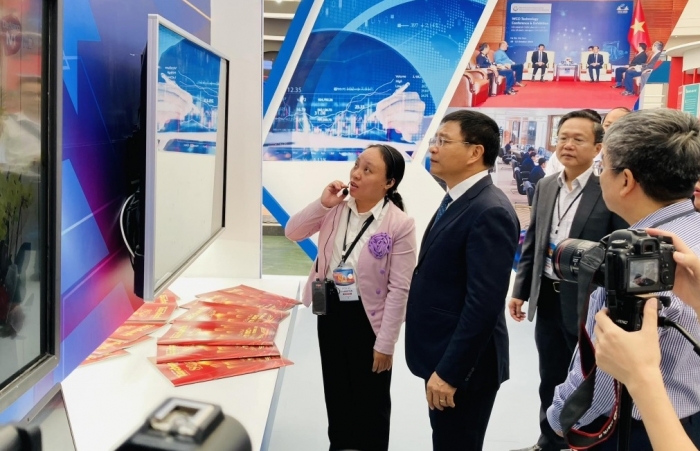

Không gian trải nghiệm của Cục Hải quan tại Triển lãm 80 năm ngành Tài chính Việt Nam

(INFOGRAPHICS): Chính sách thuế áp dụng đối với mặt hàng ô tô nhập khẩu

Giá xăng dầu đồng loạt tăng từ 15h chiều nay

(INFOGRAPHICS): 7 tháng năm 2025 - FDI thực hiện cao nhất cùng kỳ 5 năm

16:00 | 27/08/2025 Infographics

(INFOGRAPHICS): Siết chặt quản lý hoạt động kinh doanh, xuất nhập khẩu vàng

09:31 | 27/08/2025 Infographics

(INFOGRAPHICS): 7 tháng năm 2025: Xuất nhập khẩu tăng trưởng mạnh

13:28 | 12/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics