Cần cơ chế để SCIC “bán nợ” cho DATC

|

Đối với những DN lâm vào tình trạng giải thể, phá sản, việc tham gia của DATC vào quá trình mua nợ từ SCIC và tái cơ cấu DN là hết sức cần thiết. Ảnh: ST.

Chế tài chưa đủ mạnh

Đẩy mạnh thoái vốn tại các DN nhà nước không cần nắm giữ vốn để tích tụ vốn đầu tư vào ngành, lĩnh vực then chốt là một trong những nhiệm vụ của SCIC. Qua gần 12 năm hoạt động, SCIC đã tổ chức bán vốn tại hơn 990 DN với giá vốn là 8.544 tỷ đồng và giá trị thu về là trên 39 nghìn tỷ đồng, gấp hơn 4,6 lần giá vốn. Tuy nhiên, trong quá trình thoái vốn, SCIC còn gặp không ít khó khăn ảnh hưởng đến kết quả và tiến độ bán vốn từ những tác động của thị trường đến nội tại DN. Một trong số đó là khó khăn về việc xử lý công nợ tại DN bán vốn.

Theo quy định hiện hành, trước khi thoái vốn, SCIC sẽ phải thu hồi tất cả các khoản nợ tồn đọng của DN. Tuy nhiên, trong quá trình thực hiện, công tác thu hồi công nợ của SCIC vướng phải vấn đề nợ cổ tức quá hạn hay khó đòi phát sinh tại các DN chưa niêm yết. Thực tế, một số DN chưa niêm yết tuy thông báo trả cổ tức nhưng thời điểm chốt danh sách cổ đông cũng như thời điểm trả cổ tức không rõ ràng. Một số DN cố tình chiếm dụng vốn của cổ đông. Ngoài ra, cũng có một số DN gặp khó khăn trong bố trí dòng tiền trả cổ tức hoặc một số DN thực sự có tình hình tài chính khó khăn, nợ cổ tức nhiều năm…

Trong những năm qua, SCIC đã triển khai nhiều biện pháp để thúc đẩy việc xử lý công nợ làm cơ sở cho việc thoái vốn như rà soát, đối chiếu công nợ với các DN, thường xuyên đôn đốc thu hồi công nợ… Tuy nhiên, trở ngại chính với việc thu hồi nợ trước khi bán vốn vẫn là thiếu các quy định cụ thể và chế tài đủ mạnh đối với DN là khách nợ. Theo thời gian, tình trạng này sẽ càng trở nên bất lợi hơn do những thay đổi về nhân sự lãnh đạo DN, thay đổi cơ cấu cổ đông hoặc do hoạt động sản xuất kinh doanh thua lỗ, thậm chí giải thể, phá sản.

Để giải quyết, mới đây, SCIC đã đưa ra một đề xuất là xem xét thiết lập cơ chế hợp tác mua bán nợ giữa SCIC và DATC. Đề xuất này hợp cả “lý” lẫn “tình” trong bối cảnh hiện nay.

Xét về “tình”, với tư cách là trụ cột chính đảm đương nhiệm vụ xử lý nợ gắn với tái cơ cấu DNNN, DATC đã đạt được kết quả đáng ghi nhận. Ngoài những DN đã được DATC xử lý nợ tái cơ cấu thành công như Sadico Cần Thơ, Mía đường Lam Sơn…, Công ty này còn hỗ trợ xử lý nợ, tái cơ cấu các DNNN như trường hợp Công ty thực phẩm miền Bắc thuộc Tổng công ty Thuốc lá Việt Nam, Tổng công ty Hàng hải Việt Nam (Vinalines), Công ty Haprosimex; tiếp cận để đưa ra phương án xử lý đối với Nông trường Sông Hậu và nhiều DN khác. Qua đó đã góp phần nâng cao năng lực tài chính để đẩy nhanh tiến độ cổ phần hóa theo đề án được Chính phủ phê duyệt gắn với việc thu hồi các khoản nợ.

Trong hoạt động mua bán nợ, DATC đã mua và xử lý gần 7.000 tỷ đồng nợ xấu của các tổ chức tín dụng trong nước; trong đó có những hợp đồng với giá trị giao dịch lớn cả nghìn tỷ đồng tại các DN quy mô lớn. Qua đó, DATC đã xử lý nợ, tái cơ cấu tài chính tại 25 DN kinh doanh thua lỗ, thực hiện chuyển nợ thành vốn góp đầu tư tại 6 DN với giá trị đạt gần 300 tỷ đồng. Ngoài ra, DATC đã thoái vốn thành công tại 7 DN để thu về khoảng 100 tỷ đồng.

Những con số đó đã minh chứng cho năng lực xử lý nợ của DATC.

Lợi cả đôi bên

Xét về “lý”, DATC có lợi thế riêng so với Công ty Quản lý tài sản của các tổ chức tín dụng (AMC) khác trong hoạt động mua bán xử lý nợ. Cụ thể, Nghị định số 126/2017/NĐ-CP thay thế Nghị định số 59/2011/NĐ-CP về cổ phần hóa DNNN đã khẳng định vai trò và nhiệm vụ của DATC trong việc xử lý nợ hỗ trợ tái cơ cấu các DNNN thực hiện cổ phần hóa. Ví dụ như quy định cơ quan đại diện chủ sở hữu chỉ đạo DN phối hợp với DATC và các chủ nợ của DN xây dựng phương án mua bán nợ để tái cơ cấu DN, hay bảo quản, bàn giao khoản nợ và tài sản loại trừ theo quy định cho DATC trong thời hạn 15 ngày làm việc kể từ khi có quyết định công bố giá trị DN. Nghị định này cũng quy định cơ quan đại diện chủ sở hữu có trách nhiệm phê duyệt phương án mua bán nợ tái cơ cấu trong thời hạn không quá 3 tháng sau khi có thỏa thuận bằng văn bản của DATC.

Như vậy, Nghị định 126 và các văn bản hướng dẫn đã lập ra một hành lang pháp lý thuận lợi cho DATC tham gia vào quá trình xử lý nợ của các DNNN trong quá trình tái cơ cấu.

Theo đại diện của SCIC, nếu cơ chế phối hợp giữa 2 DN này được xây dựng và thực thi, những khoản nợ xấu, nợ khó đòi tại các DN theo lộ trình thoái vốn của SCIC sẽ được xem xét, đàm phán để bán lại cho DATC. Điều này đem lại nhiều lợi ích đáng kể cho cả hai bên. Một mặt giúp SCIC đẩy nhanh quá trình bán vốn, kịp thời thu hồi vốn cho Nhà nước, hoàn tất quá trình cổ phần hóa toàn bộ vốn nhà nước tại DN. Mặt khác, với việc tái cơ cấu, chuyển khoản nợ thành vốn góp, DATC trong vai trò cổ đông sẽ hỗ trợ hội đồng quản trị (HĐQT) và ban điều hành DN cải tiến công tác quản trị và tình hình tài chính, nâng cao hiệu quả sản xuất kinh doanh.

Đặc biệt, đối với những DN lâm vào tình trạng giải thể, phá sản, việc tham gia của DATC vào quá trình mua nợ từ SCIC và tái cơ cấu DN là hết sức cần thiết, nhằm giúp DN sớm vượt qua khủng hoảng, từng bước ổn định sản xuất kinh doanh.

Để tạo lập và triển khai cơ chế hợp tác giữa SCIC và DATC nói riêng cũng như các tổ chức mua bán nợ nói chung, SCIC cho rằng cần có hành lang pháp lý phù hợp. Theo đó, nội dung này phải được thể chế hóa trong Nghị định về chức năng nhiệm vụ của SCIC, cho phép SCIC được chủ động bán nợ tại DN để thúc đẩy quá trình thoái vốn; đồng thời chỉ rõ những trường hợp nào có thể bán nợ cũng như nguyên tắc và cách thức xác định giá bán của các khoản nợ...

Bên cạnh đó, do phần lớn các khoản nợ cần xử lý là nợ cổ tức, giá trị không lớn, nếu có chuyển đổi thành cổ phần thường cũng không đủ để chiếm tỷ lệ đáng kể trong cơ cấu sở hữu của DN. Do đó, tính hấp dẫn không cao. Vì vậy, SCIC đề xuất được đa dạng hóa phương thức mua bán nợ. Chẳng hạn, thay vì bán từng khoản nợ đơn lẻ thì SCIC được bán theo gói đối với các khoản nợ tại một số DN cùng ngành hoặc cùng chuỗi giá trị, bán theo gói “bia kèm lạc” giữa DN có tiềm năng tốt và DN thua lỗ...

Tin liên quan

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

16:01 | 21/02/2025 Chứng khoán

Đề xuất gia hạn gần 102 nghìn tỷ đồng tiền thuế và thuê đất trong năm 2025

09:40 | 21/02/2025 Tài chính

Đẩy nhanh tiến độ thực hiện việc tổng kiểm kê tài sản công

09:30 | 21/02/2025 Tài chính

Không để việc sáp nhập, tinh gọn bộ máy ảnh hưởng tới công tác tổng kiểm kê

08:51 | 20/02/2025 Tài chính

Đôn đốc thực hiện tổng kiểm kê đúng tiến độ

09:00 | 19/02/2025 Tài chính

Trình Quốc hội phương án đầu tư bổ sung vốn điều lệ giai đoạn 2024-2026 của VEC

16:48 | 17/02/2025 Tài chính

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

16:30 | 14/02/2025 Chính sách và Cuộc sống

Thoái vốn nhà nước tại doanh nghiệp thu về 157 tỷ đồng trong năm 2024

16:52 | 11/02/2025 Tài chính

Tập trung kiểm tra công tác kiểm kê tài sản công tại một số bộ, địa phương có lượng tài sản lớn, phức tạp

20:37 | 10/02/2025 Tài chính

Thu ngân sách tháng đầu năm bằng 14% dự toán

20:56 | 07/02/2025 Tài chính

Linh hoạt để sẵn sàng ứng phó với những tác động lên lạm phát năm 2025

20:38 | 06/02/2025 Sự kiện - Vấn đề

Năm giải pháp phát triển thị trường chứng khoán năm 2025

19:51 | 05/02/2025 Tài chính

Chứng khoán 2025: Kỳ vọng tạo sự đột phá về quy mô và chất lượng

16:40 | 05/02/2025 Chứng khoán

Vấn đề Bạn quan tâm

Tin mới

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

TCIT đồng hành cùng hãng tàu MSC trong chiến lược kết nối vận tải quốc tế toàn cầu

Nhiều sự kiện đặc sắc tại Lễ hội cà phê Buôn Ma Thuột lần thứ 9 năm 2025

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

(Infographics) Tổng thu từ xuất nhập khẩu các tỉnh, thành vùng Tây Nguyên

10:50 | 15/12/2024 Hải quan

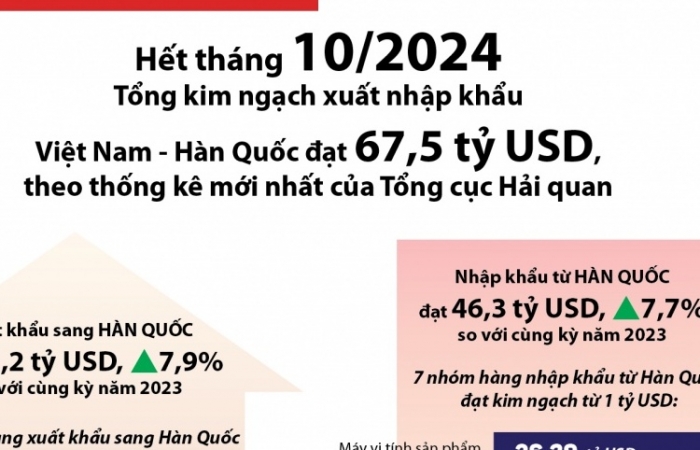

(INFOGRAPHICS) Kim ngạch hơn 67 tỷ USD, Hàn Quốc là đối tác thương mại lớn thứ 3 của Việt Nam

11:29 | 04/12/2024 Infographics

(INFOGRAPHICS): Tiêu chí lựa chọn doanh nghiệp tham gia chương trình tự nguyện tuân thủ

16:30 | 06/12/2024 Infographics

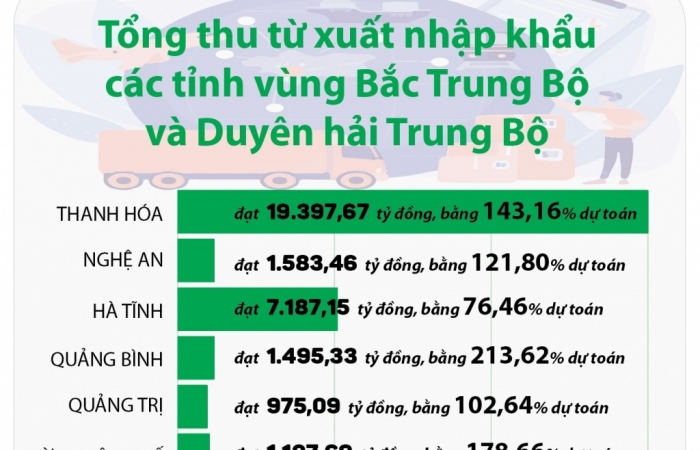

(INFOGRAPHICS) Tổng thu từ XNK các tỉnh vùng Bắc Trung Bộ và Duyên hải Trung Bộ

16:33 | 06/12/2024 Xuất nhập khẩu

(INFOGRAPHICS) 66 tỷ USD kim ngạch xuất nhập khẩu tháng 11

14:29 | 12/12/2024 Infographics

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

Hà Nội Metro hợp tác với Xanh SM, VinBus, FGF và V-Green phát triển mạng lưới giao thông xanh

Bế mạc Kỳ họp bất thường lần thứ 9, Quốc hội "chốt" năm 2025 tăng trưởng trên 8%

Quốc hội thông qua một số cơ chế đặc thù đầu tư xây dựng dự án điện hạt nhân Ninh Thuận

Quốc hội phê chuẩn bổ nhiệm thêm 2 Phó Chủ tịch Quốc hội, 2 Phó Thủ tướng, 4 Bộ trưởng

Trình Quốc hội phương án đầu tư bổ sung vốn điều lệ giai đoạn 2024-2026 của VEC

Hải quan Bắc Ninh chủ động hỗ trợ doanh nghiệp

Hải quan Bắc Ninh lắng nghe, tháo gỡ khó khăn cho doanh nghiệp

Hải quan chủ động các nhiệm vụ trọng tâm sau Tết Nguyên đán

Hải quan Quảng Trị triển khai nhiều hoạt động hỗ trợ doanh nghiệp

Tháng đầu năm, Hải quan Hải Phòng thu ngân sách tăng gần 1.000 tỷ đồng

Hải quan Hải Phòng đề ra 15 nhiệm vụ để hoàn thành tốt nhiệm vụ thu 72.000 tỷ đồng

Hải quan Nghệ An phối hợp triệt phá đường dây xuyên quốc gia, thu giữ 30 kg ma túy đá

Bị phạt 90 triệu đồng vì kinh doanh gạch men nhập lậu

Hải quan các nước hợp lực thu giữ 20.000 động vật hoang dã có nguy cơ tuyệt chủng

Lạng Sơn: Ngăn chặn gần 2,7 tấn xúc xích không rõ nguồn gốc

Cao Bằng: Phát hiện gần 3 tấn lá thuốc lá không rõ nguồn gốc

Hải quan An Giang chuyển cơ quan Công an điều tra nhiều vụ gian lận thuế

TCIT đồng hành cùng hãng tàu MSC trong chiến lược kết nối vận tải quốc tế toàn cầu

Ra mắt Mì ly Curry House CoCo Ichibanya – Hương vị ramen cà ri Nhật chính gốc

Vedan Việt Nam nhận bằng tri ân của Trung ương hội nạn nhân chất độc da cam/Dioxin

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

Vinh danh thương hiệu Bất động sản dẫn đầu năm 2024-2025

Cảng Quốc tế Tân cảng Cái Mép: Điểm đến tin cậy của Liên minh Premier tại khu vực Cái Mép – Thị Vải

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

Đề xuất tiếp tục mức thu lệ phí trước bạ 0% đối với ô tô điện chạy pin

Quản lý thị trường trước áp lực lớn với thuốc lá lậu khi tăng thuế thuốc lá

Triển khai thu thuế đối với hàng nhập khẩu trị giá thấp gửi qua dịch vụ chuyển phát nhanh

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

Phân loại mặt hàng nhãn nhựa tự dính đã in thông tin

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Hành trình Toyota- Hành trình triệu nụ cười

New Peugeot 2008: Thêm lựa chọn cho phân khúc SUV đô thị

Đón "bão" thuế quan, xe ôtô Hàn, Nhật còn "làm mưa làm gió" tại Mỹ?

Tháng 1, doanh số của Hyundai đạt 3.074 xe

Audi A6 phiên bản mới đã có mặt tại Việt Nam

Ukraine không chấp nhận đứng ngoài đàm phán song phương Nga-Mỹ

Ông Trump đề nghị áp dụng thuế quan "có đi có lại" với các đối tác thương mại

Thị trường xe điện, xe hybrid tại Việt Nam dự kiến tăng 25-30%

Các cường quốc châu Âu khẳng định phải tham gia đàm phán về Ukraine

Canada tìm cách thương lượng với Mỹ về thuế quan