Bài toán vốn cho lĩnh vực xuất nhập khẩu

|

| Ngân hàng đã nỗ lực cung ứng tín dụng ưu đãi cho lĩnh vực XNK, nhưng cần cải thiện về khả năng hấp thụ vốn cho DN. Ảnh: ST |

Đa dạng giải pháp hỗ trợ

Kim ngạch xuất nhập khẩu của Việt Nam dù còn khó khăn nhưng vẫn tăng nhanh và tiến tới mức 200% GDP. Tuy nhiên, theo các chuyên gia, để nền kinh tế thực sự hưởng lợi thì cần thiết phải phát triển cộng đồng doanh nghiệp trong nước lớn mạnh, nâng cao giá trị gia tăng của hàng hóa xuất khẩu và khả năng tham gia các chuỗi cung ứng toàn cầu. Theo báo cáo của Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI), có đến gần 60% doanh nghiệp nhỏ và vừa thiếu vốn cho các hoạt động sản xuất, kinh doanh. Vì thế, những giải pháp về tài trợ, cấp vốn cho xuất nhập khẩu và giảm thiểu rủi ro thanh toán trong hoạt động xuất nhập khẩu đang đóng vai trò quan trọng.

Cơ cấu tín dụng đã tiếp tục chuyển dịch theo hướng tích cực, tập trung vốn cho lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên theo chủ trương của Chính phủ. Trong đó, xuất nhập khẩu là một trong 5 lĩnh vực ưu tiên. Do vậy, hệ thống ngân hàng và tổ chức tài chính đã có nhiều chương trình ưu đãi, chương trình tín dụng được “may đo” dành riêng cho các doanh nghiệp xuất nhập khẩu với lãi suất thấp hơn so với các lĩnh vực thông thường khác.

Chẳng hạn, Ngân hàng TMCP Công Thương Việt Nam (VietinBank) đang cung cấp bộ sản phẩm tài trợ thương mại VietinBank Trade Up với gói tín dụng 35.000 tỷ đồng hỗ trợ các doanh nghiệp xuất nhập khẩu trọng tâm có doanh số thanh toán lớn tiếp cận nguồn vốn tín dụng ngắn hạn với lãi suất chỉ từ 6,2%/năm đối với VND và chỉ từ 3,5% đối với USD. Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank) mới đây đã triển khai chương trình tín dụng ưu đãi tài trợ khách hàng xuất nhập khẩu với quy mô lên tới 25.000 tỷ đồng. Lãi suất ưu đãi thấp hơn đến 1%/năm so với sàn lãi suất cho vay hiện hành của Agribank tương ứng đối với từng dải kỳ hạn…

Các doanh nghiệp cũng cho biết, thời gian qua, nhiều tổ chức tín dụng đã phối hợp với công ty công nghệ tài chính (Fintech) để triển khai các chương trình hỗ trợ về tín dụng, tài chính cho lĩnh vực xuất nhập khẩu, nên việc tiếp cận vốn đa dạng hơn do điều kiện ở mức thấp hơn so với đi vay ngân hàng, từ đó giúp doanh nghiệp tránh phải đi vay ngoài, thậm chí là “tín dụng đen” với lãi suất “cắt cổ”.

Đặc biệt, trước nhu cầu đa dạng hóa nguồn thu từ hoạt động dịch vụ, các ngân hàng đều đã bổ sung những giải pháp tài chính hiệu quả cho doanh nghiệp xuất nhập khẩu. Theo đó là những giải pháp trong thanh toán quốc tế với các dịch vụ tài chính, thanh toán đa dạng (như thư tín dụng, bảo lãnh, nhờ thu…) cùng những dịch vụ hỗ trợ tránh các rủi ro về tỷ giá.

Thực hiện những giải pháp này có thể kể đến Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) với chương trình ưu đãi Trade Booming hỗ trợ doanh nghiệp xuất nhập khẩu phục hồi như giảm 50% phí dịch vụ tài trợ thương mại và chuyển tiền quốc tế trên ứng dụng ngân hàng số dành cho doanh nghiệp; Ngân hàng TMCP Hàng Hải Việt Nam (MSB) với gói giải pháp Easy Trade dành riêng cho doanh nghiệp xuất nhập khẩu như giảm phí tài trợ thương mại đến 30%, ưu đãi ngoại tệ…

Ngoài ra, nhiều ngân hàng cho biết, để vận hành thanh toán xuất nhập khẩu tiện lợi, ngân hàng còn xây dựng đội ngũ chuyên gia để tư vấn, đồng hành với doanh nghiệp trong xử lý thủ tục với hải quan, thanh toán quốc tế… Những vấn đề này ngày càng cần thiết trong bối cảnh thị trường tiền tệ thế giới liên tục có biến động cùng những rủi ro trong thanh toán khi doanh nghiệp đang nỗ lực tìm kiếm và mở rộng thị trường mới.

Phải đúng, trúng và đồng bộ

Từ thực tế những tháng đầu năm 2023 cho thấy, tăng trưởng tín dụng nói chung vẫn ở mức thấp dù có nhiều chỉ đạo về giảm lãi suất cho vay và các ngân hàng đã tung ra nhiều chương trình ưu đãi tín dụng. Theo các chuyên gia, tín dụng tăng thấp do năng lực hấp thụ vốn, nhu cầu vay vốn ở mức thấp do thiếu đơn hàng, hoạt động sản xuất kinh doanh bị thu hẹp… và ngân hàng cũng e ngại cho vay do lo ngại về khả năng trả nợ.

Do đó, chỉ tung ra các chương trình ưu đãi lãi suất hay “hô hào” tăng trưởng tín dụng là chưa đủ. Các doanh nghiệp cho rằng, để lĩnh vực xuất nhập khẩu phục hồi cần những giải pháp đồng bộ và linh hoạt. Một doanh nghiệp chia sẻ, doanh nghiệp đủ điều kiện để vay vốn với lãi suất rẻ hơn thông thường, nhưng nếu không có đơn hàng và đầu ra thì doanh nghiệp không có dòng tiền để trả nợ, nên lãi rẻ nhưng doanh nghiệp cũng không muốn vay.

Chuyên gia kinh tế, TS. Cấn Văn Lực cho rằng, để tăng khả năng tiếp cận vốn cho các doanh nghiệp xuất nhập khẩu cần hoàn thiện hành lang pháp lý như cho phép các tổ chức tín dụng thực hiện cả thanh toán, cho vay chiết khấu dựa trên các khoản phải thu của doanh nghiệp. Đặc biệt, Chính phủ cần hoàn thiện hành lang pháp lý cho cơ chế thử nghiệm công nghệ tài chính (Fintech), cho vay ngang hàng (P2P)… đồng thời phải nâng cao hiệu quả Quỹ bảo lãnh tín dụng cho các doanh nghiệp nhỏ và vừa, đẩy mạnh giáo dục tài chính toàn diện cho doanh nghiệp và người dân.

Theo các doanh nghiệp, nhóm doanh nghiệp xuất nhập khẩu thường có nguồn ngoại tệ thu về, nguồn doanh thu rõ ràng bằng các L/C, các hợp đồng mua bán… nên hoàn toàn có thể dùng các hợp đồng, hóa đơn này làm tài sản tín chấp để được cấp vốn.

Do đó, các giải pháp để hỗ trợ cần được đánh giá đúng và trúng thực trạng tình hình doanh nghiệp. Với lĩnh vực xuất nhập khẩu, ngoài nguồn tín dụng ưu đãi, cần những hỗ trợ để khai thác tốt hơn các Hiệp định thương mại tự do (FTA) đã ký kết, thực hiện hiệu quả hơn công tác xúc tiến thương mại, kết nối cung cầu, đa dạng hóa hàng hóa và thị trường xuất khẩu. Những giải pháp này sẽ giúp các doanh nghiệp có đầu ra, mang về doanh thu và lợi nhuận mới có khả năng trả nợ. Nếu không thực hiện đồng bộ những giải pháp này thì dòng tín dụng có thể không chảy đúng hướng hoặc khiến các doanh nghiệp không có khả năng trả nợ, từ đó tăng số lượng nợ xấu cho các ngân hàng, ảnh hưởng lớn đến an toàn hệ thống tài chính.

Về phía các doanh nghiệp, không chỉ lĩnh vực xuất nhập khẩu mà với các lĩnh vực khác, yêu cầu đa dạng hóa nguồn vốn là rất cần thiết, tránh lệ thuộc vào dòng tín dụng; đồng thời cần tăng cường kiểm soát rủi ro, nhất là rủi ro tài chính, lãi suất, tỷ giá, lừa đảo trong xuất nhập khẩu.

Tin liên quan

Kim ngạch xuất nhập khẩu qua Bắc Phong Sinh tăng 30,72%

09:48 | 23/08/2025 Hải quan

Hơn nửa tỷ USD hàng hóa xuất nhập khẩu qua Hải quan Tà Lùng

11:04 | 22/08/2025 Hải quan

Gỡ 'điểm nghẽn' hạ tầng logistics, thúc đẩy xuất nhập khẩu

15:13 | 22/08/2025 Xu hướng

Thanh Hóa: 7 tháng đầu năm có 2.069 doanh nghiệp thành lập mới

14:00 | 01/08/2025 Thị trường - Doanh nghiệp

Đột phá 6 HMO: Bước tiến dinh dưỡng của Vinamilk tại Diễn đàn dinh dưỡng lớn nhất châu Á

20:26 | 17/07/2025 Doanh nghiệp - Thương hiệu

Viettel "bắt tay" OPPO: Thúc đẩy phổ cập 5G và trải nghiệm AI tại Việt Nam

15:28 | 04/07/2025 Thị trường - Doanh nghiệp

Vietjet mở lối khám phá thung lũng Swan: Thiên đường cho kẻ mộng mơ và tín đồ ẩm thực

16:28 | 30/06/2025 Thị trường - Doanh nghiệp

Không có sự khác biệt nào giữa một tỷ phú với một bác tài Tuk tuk trong thế giới AI

14:19 | 26/06/2025 Thị trường - Doanh nghiệp

Binh đoàn 20 bàn giao công trình sửa chữa nhà đồng đội

17:26 | 25/06/2025 Thị trường - Doanh nghiệp

Top 10 công ty công nghệ uy tín năm 2025 sẵn sàng “vươn mình” cùng “bệ phóng” chính sách

16:32 | 22/06/2025 Thị trường - Doanh nghiệp

“Mở khóa” dinh dưỡng tự nhiên bằng công nghệ: Sữa Việt tạo tiếng vang tại sân chơi toàn cầu

10:28 | 21/06/2025 Thị trường - Doanh nghiệp

Vietjet đồng hành cùng người hâm mộ đến K-Star Spark 2025 tại Hà Nội

20:46 | 20/06/2025 Thị trường - Doanh nghiệp

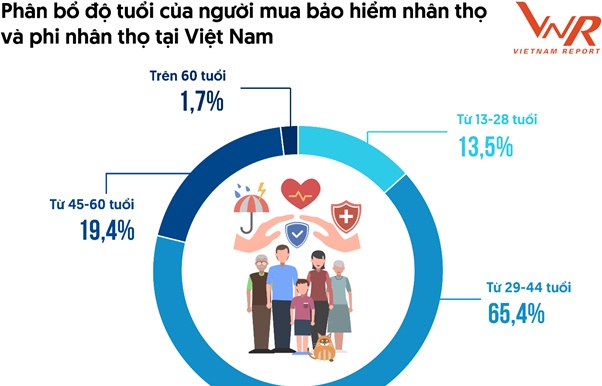

Từ số hóa đến cá nhân hóa: Gen Y và Gen Z đang tái định hình thị trường bảo hiểm Việt Nam

20:47 | 13/06/2025 Thị trường - Doanh nghiệp

HDBank hợp tác BIDV triển khai nguồn vốn quốc tế thúc đẩy phát triển bền vững

11:20 | 13/06/2025 Thị trường - Doanh nghiệp

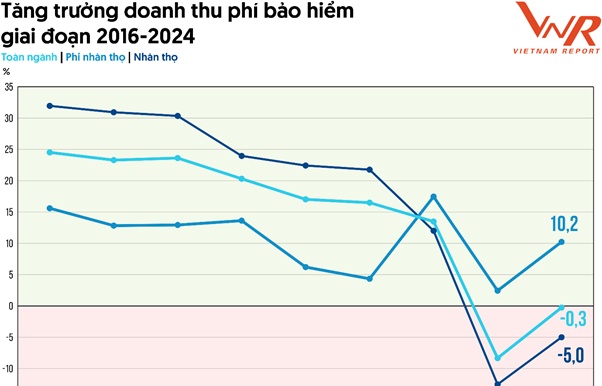

Thị trường bảo hiểm Việt Nam 2025: Tái thiết niềm tin, hướng tới phát triển bền vững

18:33 | 12/06/2025 Thị trường - Doanh nghiệp

Cần cơ chế “mở khóa” để nhà ở xã hội không bị đẩy lên cao

18:15 | 12/06/2025 Thị trường - Doanh nghiệp

Vấn đề Bạn quan tâm

Tin mới

Vietjet khởi công Trung tâm Kỹ thuật Bảo dưỡng Tàu bay tại Long Thành

Chính sách thuế đối với hàng đã thay đổi mục đích sử dụng của doanh nghiệp chế xuất

Cần Thơ nâng cao giá trị hàng nông sản hướng tới xuất khẩu bền vững

8 nhóm hàng xuất khẩu tỷ đô của ngành nông nghiệp

Hải quan cửa khẩu Hoành Mô có trụ sở mới

(INFOGRAPHICS): 7 tháng năm 2025: Xuất nhập khẩu tăng trưởng mạnh

13:28 | 12/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics

Những nhóm hàng hóa dịch vụ tác động mạnh nhất đến CPI 7 tháng năm 2025

14:04 | 06/08/2025 Infographics

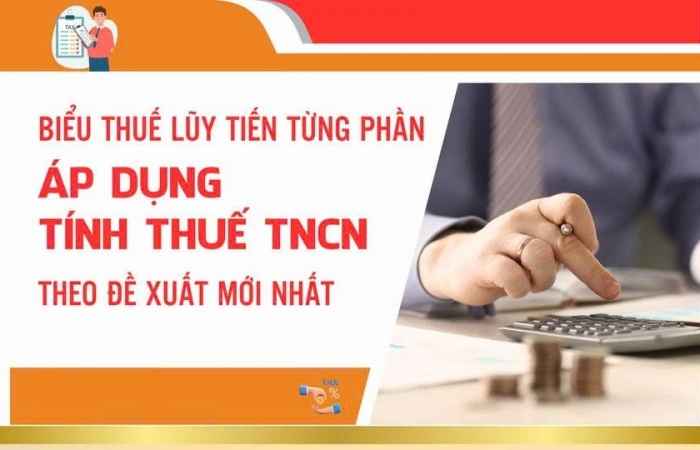

(INFORGRAPHICS): Biểu thuế lũy tiến từng phần áp dụng tính thuế TNCN theo đề xuất mới nhất

09:19 | 01/08/2025 Infographics

Hải quan cửa khẩu Hoành Mô có trụ sở mới

Kim ngạch xuất nhập khẩu qua Bắc Phong Sinh tăng 30,72%

Thuế tỉnh Thái Nguyên tổ chức tập huấn cho hơn 1.100 doanh nghiệp trên địa bàn

Hải quan Móng Cái chủ động tạo thuận lợi, thúc đẩy thông quan hàng hóa

Thu giữ hơn 2.400 sản phẩm mỹ phẩm, giày, dép, 10 tấn đường tại Gia Lai

TP.HCM: 21.319 hộ kinh doanh đăng ký sử dụng hóa đơn khởi tạo từ máy tính tiền

Vietjet khởi công Trung tâm Kỹ thuật Bảo dưỡng Tàu bay tại Long Thành

HDBANK vào Top 50 doanh nghiệp niêm yết tiêu biểu nhất 2025

“Bút bi” Thiên Long và cú lội ngược dòng trong kỷ nguyên số

54% dự án FDI mới chọn thuê nhà xưởng thay vì thuê đất

VEDAN Việt Nam mở rộng trong lĩnh vực thực phẩm đông lạnh

Top 30 tập đoàn chiến lược Việt Nam năm 2025

Chính sách thuế đối với hàng đã thay đổi mục đích sử dụng của doanh nghiệp chế xuất

Thủ tục, quy định xuất khẩu phần mềm

Xác định thời điểm và giá trị xuất hoá đơn

Trường hợp nào phải thực hiện kiểm tra, xác định trị giá hải quan?

Hướng dẫn thực hiện xử phạt hóa đơn quy mô lớn

Thủ tục đối với hàng hóa xuất nhập khẩu tại chỗ

Cần Thơ nâng cao giá trị hàng nông sản hướng tới xuất khẩu bền vững

8 nhóm hàng xuất khẩu tỷ đô của ngành nông nghiệp

Công ty TNHH Timber Phoenix: Định hình tương lai xuất khẩu gỗ bền vững

Gỡ 'điểm nghẽn' hạ tầng logistics, thúc đẩy xuất nhập khẩu

Nhập khẩu ô tô bùng nổ, bình quân gần 600 xe về Việt Nam mỗi ngày

Soi kim ngạch 7 nhóm hàng xuất khẩu chục tỷ USD

Logistics xuyên biên giới tạo đột phá tăng trưởng kinh tế khu vực miền Trung

Cần ban hành bảng giá đất áp dụng chung cho cả người dân và doanh nghiệp

Nhiều tác động tích cực tới thị trường bất động sản

Giá xăng được điều chỉnh tăng nhẹ

Từ ngày 5/1/2026, tổ chức Tổng điều tra kinh tế trên phạm vi toàn quốc