Ứng xử thông minh để giảm bớt thiệt hại cho nhà đầu tư trái phiếu doanh nghiệp

| Hạn chế nhà đầu tư không chuyên nghiệp tiếp cận trái phiếu doanh nghiệp riêng lẻ | |

| Nghị định số 65/2022/NĐ-CP sẽ thúc đẩy thị trường trái phiếu doanh nghiệp | |

| “Quản” thị trường trái phiếu doanh nghiệp |

|

| Ông Nguyễn Quang Thuân, Tổng giám đốc FiinRatings. |

Ông đánh giá như thế nào về rủi ro của TPDN tại Việt Nam?

Rủi ro TPDN hiện nay là có nhưng hoàn toàn có thể kiểm soát được. Hiện nhà đầu tư trái phiếu muốn đáo hạn sớm và nhiều DN cũng chủ động “trả lại” tiền cho nhà đầu tư. Với việc hoạt động phát hành mới giảm sút trong 9 tháng năm 2022, số dư trái phiếu DN đang lưu hành đã giảm đi đáng kể, tức là rủi ro đến với hệ thống tài chính cũng cơ bản được kiểm soát mặc dù việc đáo hạn sớm đã tạo ra những xáo trộn trên thị trường trái phiếu và lây sang cả thị trường cổ phiếu.

Tại thời điểm 30/9/2022, số dư TPDN chỉ còn ở mức hơn 1,3 triệu tỷ đồng, từ mức 1,5 triệu tỷ đồng hồi cuối năm 2021. Trong đó TPDN phi ngân hàng giảm chỉ còn hơn 920 ngàn tỷ đồng, bao gồm 455 ngàn tỷ TPDN bất động sản, chỉ chiếm 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng Việt Nam. Con số 455 ngàn tỷ này thực ra có sự phân hoá về chất lượng tín dụng từ cao cho đến thấp và không phải DN nào cũng có rủi ro cao trong việc sẽ không thực hiện tốt nghĩa vụ nợ.

Nhìn sang Trung Quốc, dư nợ TPDN lên tới 8 ngàn tỷ USD, chiếm 44% GDP vào cuối 2021 và họ vẫn xử lý được sau thời gian bất ổn 2 năm qua. Việt Nam không có lý do gì lại không giải quyết tốt hơn!

Nhưng thực tế đã có những DN gặp khó khăn tài chính và việc thực hiện nghĩa vụ nợ trái phiếu cho nhà đầu tư có thể bị ảnh hưởng. Tuy nhiên, cũng như tín dụng ngân hàng, việc sẽ có một số DN chậm trả lãi và/hoặc gốc trái phiếu là điều khó tránh khỏi. Điều này một phần do chất lượng tín dụng của các tổ chức phát hành trong mấy năm qua là các DN chưa niêm yết, công ty "một dự án", có đòn bẩy tài chính cao, hồ sơ tín dụng chưa mạnh và trước những khó khăn gần đây về kiểm soát tăng trưởng tín dụng, mặt bằng lãi suất tăng cao; và một số khó khăn mang tính đặc thù của ngành như thủ tục cấp phép các dự án bất động sản gần như đóng băng... hoặc có thể chẳng may đã trót đầu tư vào các DN mà có sai phạm và bị cơ quan quản lý xử lý như một số trường hợp vừa qua.

Trong trường hợp không mong muốn xảy ra với TPDN thì nhà đầu tư đang sở hữu trái phiếu nên làm gì, thưa ông?

Đầu tiên, nhà đầu tư cần xem lại hợp đồng mua trái phiếu có điều khoản nào được phép bán lại cho tổ chức phát hành hoặc cho đơn vị trung gian phân phối là công ty chứng khoán hay không. Tuy nhiên, việc muốn tất toán hoặc đáo hạn sớm có thể không khả thi tùy theo tình hình tài chính và khả năng của từng DN. Công ty chứng khoán không phải lúc nào cũng muốn và có thể giúp khách hàng mua lại bởi nguồn lực vốn của công ty chứng khoán có hạn trong khi hầu hết hợp đồng phổ biến hiện nay là họ không có trách nhiệm mua lại. Họ thường chỉ có thể mua lại khi họ có khách hàng khác sẵn sàng tiếp quản hoặc mua lại lô trái phiếu đó.

Hơn nữa, vốn điều lệ công ty chứng khoán có thể lớn, hàng chục ngàn tỷ nhưng số dư tiền mặt không phải lúc nào cũng có thể đủ để mua lại của nhà đầu tư, nhất là trong bối cảnh thắt chặt tín dụng và sự sụt giảm của thị trường chứng khoán hiện nay. Vốn tự có của công ty chứng khoán hiện nay chủ yếu để phục vụ hoạt động cho vay margin cổ phiếu và đầu tư, tự doanh của chính họ.

Thực tế, cắt lỗ trái phiếu là một điều khó khăn hơn cổ phiếu bởi Việt Nam chưa có thị trường giao dịch thứ cấp tập trung và kể cả có hệ thống giao dịch tập trung đi nữa thì thanh khoản của trái phiếu cũng rất thấp và giá trị giao dịch thường lại cao, theo lô lớn. Để giao dịch lô lớn thì vẫn cần thời gian nhờ môi giới tìm người mua bán đối ứng trước khi có thể chuyển qua sàn giao dịch mang tính chuẩn hoá thủ tục và định danh sở hữu.

Tài sản đảm bảo cũng là một "cứu cánh" nhưng thực tế khi đã xảy ra tình huống vỡ nợ thì nó không còn nhiều giá trị, đặc biệt với nhà đầu tư cá nhân hoặc tổ chức phi ngân hàng. Nếu trái phiếu có tài sản bảo đảm, trong trường hợp thanh lý tài sản bảo đảm đó đương nhiên trái chủ đó được ưu tiên thanh toán trước các trái phiếu không tài sản bảo đảm.

Ở thị trường Trung Quốc đã áp dụng cách thức “hàng đổi hàng” hay nói cách khác là trái chủ yêu cầu hoặc DN thực hiện thanh toán trái phiếu bằng sản phẩm hoặc dich vụ của họ. Cách này trên thị trường Việt Nam đã có một số DN bất động sản thực hiện cho trái chủ của họ. Thay vì DN mua lại trái phiếu, họ thu xếp chuyển đổi trái phiếu sang sản phẩm bất động sản, bao gồm căn hộ, đất phân lô, thậm chí biệt thự.

Chỉ có điều giá trị lô đất thường cao hơn số dư đầu tư trái phiếu nên nhà đầu tư có thể tìm một nhóm trái chủ để gom lại và có thể chuyển đổi sang việc cùng chung sở hữu lô đất đó. Ngoài ra, yếu tố pháp lý dự án hoặc bất động sản đó có thể là một yếu tố rủi ro mới mà nhà đầu tư nên đánh giá kỹ tình trạng pháp lý để có thể có một sự chuyển đổi an toàn thay vì chuyển sang một tài sản khác rủi ro hơn.

Trong trường hợp cả hai cách trên đều không khả thi thì liệu có cách nào khác, thưa ông?

Đó là phương án thu xếp giãn nợ. Phương án này hiện rất phổ biến ở thị trường trái phiếu Trung Quốc. Thay vì ép các DN hoặc công ty chứng khoán mua lại thì các nhà đầu tư trái phiếu yêu cầu các đại diện chủ nợ hoặc đơn vị phân phối đàm phán với DN và thực hiện giãn kỳ hạn trả nợ, kết hợp với việc thanh toán một phần hoặc kéo dài kỳ hạn của trái phiếu đó.

Điều này sẽ giúp giải quyết được khó khăn cho chính DN phát hành, nhà đầu tư không phải cắt lỗ và có cơ hội thu hồi khoản đầu tư đó trong tương lai. Dĩ nhiên, tùy theo mức độ rủi ro và triển vọng của dự án mà nhà đầu tư có thể đàm phán giữ nguyên lãi suất hoặc tăng lãi suất trái phiếu tuỳ theo mức độ rủi ro được đánh giá hoặc thoả thuận lại. Việc gia hạn này thực tế cũng là hoạt động tái cấp vốn hoặc tái cấu trúc nợ mà hiện các ngân hàng Việt Nam đã và đang thực hiện, nhất là trong giai đoạn dịch bệnh Covid-19.

Nói tóm lại, TPDN là một vấn đề nhưng rủi ro đối với hệ thống tài chính tín dụng của Việt Nam chưa phải là mức cao. Nếu không may nhà đầu tư đang sở hữu các trái phiếu mà DN không thể trả lãi và hoặc gốc thì việc chấp nhận "ngồi lại" đàm phán và dàn xếp với DN và các tổ chức trung gian sẽ là giải pháp tốt cho các bên.

Thực tế trên thị trường cũng có nhiều trái phiếu có chất lượng tốt và rủi ro thấp nên vì lý do "trào lưu" và lo sợ vì yếu tố tâm lý mà nhà đầu tư xếp hàng thực hiện đáo hạn thì dù DN có rất khoẻ và trái phiếu tốt thì tự dưng có thể cũng thành "xấu", hoặc vỡ nợ vì bị trái chủ rút trước hạn chứ không phải vì kinh doanh của họ kém đi hoặc dòng tiền yếu. Đặc biệt, khi DN rơi vào tình trạng vỡ nợ toàn bộ hoặc phá sản thì nhà đầu tư trái phiếu sẽ không có thứ tự ưu tiên thanh toán cao. Sau khi trả thuế, trả nợ lương, trả nợ ngân hàng, trả nợ ưu tiên khác, mới đến lượt chi trả cho trái chủ.

Xin cảm ơn ông!

Tin liên quan

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

09:32 | 21/02/2025 Chính sách và Cuộc sống

Hải quan Bắc Ninh lắng nghe, tháo gỡ khó khăn cho doanh nghiệp

16:37 | 18/02/2025 Hải quan

Nâng cao năng lực thực hành ESG: Ngân hàng đóng vai trò tiên phong

08:11 | 18/12/2024 Doanh nghiệp - Doanh nhân

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

16:01 | 21/02/2025 Chứng khoán

Chứng khoán 2025: Kỳ vọng tạo sự đột phá về quy mô và chất lượng

16:40 | 05/02/2025 Chứng khoán

Nâng hạng thị trường chứng khoán: Việt Nam đã sẵn sàng cho sân chơi lớn

13:41 | 25/01/2025 Chứng khoán

Kỳ vọng thị trường chứng khoán năm 2025 sẽ phát triển đột phá cả về quy mô, chất lượng

16:44 | 02/01/2025 Chứng khoán

Thị trường chứng khoán tiếp tục duy trì sức hấp dẫn

19:13 | 31/12/2024 Chứng khoán

10 sự kiện chứng khoán nổi bật năm 2024

10:20 | 31/12/2024 Chứng khoán

Thị trường chứng khoán Việt Nam sẽ tiếp tục phát triển mạnh mẽ, bền vững

21:18 | 18/12/2024 Chứng khoán

Dùng AI để phát hiện hành vi thao túng thị trường chứng khoán

15:14 | 13/12/2024 Chứng khoán

Thị trường trái phiếu Chính phủ: Thực hiện tốt chức năng huy động cho đầu tư phát triển

19:54 | 05/12/2024 Chứng khoán

Việt Nam- Trung Quốc hợp tác, chia sẻ thông tin trong lĩnh vực chứng khoán

15:24 | 26/11/2024 Chứng khoán

FTSE Rusell và Morgan Stanley làm việc với Uỷ ban Chứng khoán về nâng hạng thị trường

21:13 | 04/11/2024 Chứng khoán

Nhà đầu tư cá nhân được quyền đầu tư trái phiếu doanh nghiệp riêng lẻ

17:41 | 01/11/2024 Chứng khoán

Thúc đẩy tăng trưởng ASEAN thông qua thị trường vốn bền vững, linh hoạt

10:25 | 22/10/2024 Chứng khoán

Tin mới

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

TCIT đồng hành cùng hãng tàu MSC trong chiến lược kết nối vận tải quốc tế toàn cầu

Nhiều sự kiện đặc sắc tại Lễ hội cà phê Buôn Ma Thuột lần thứ 9 năm 2025

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

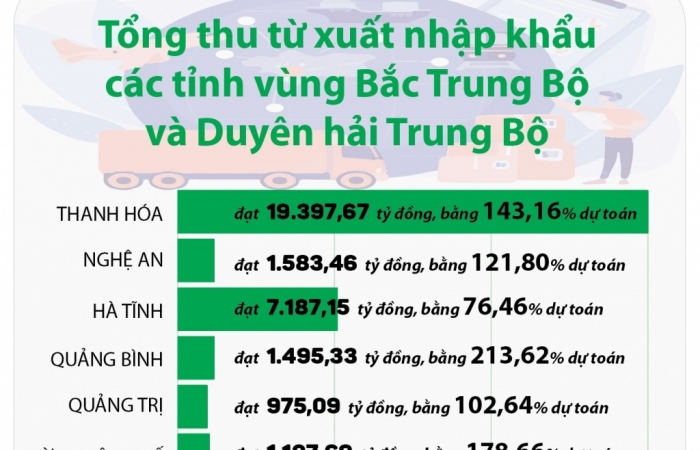

(Infographics) Tổng thu từ xuất nhập khẩu các tỉnh, thành vùng Tây Nguyên

10:50 | 15/12/2024 Hải quan

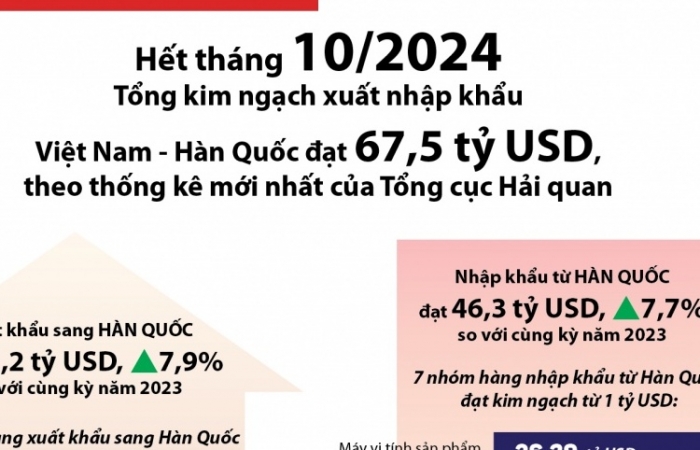

(INFOGRAPHICS) Kim ngạch hơn 67 tỷ USD, Hàn Quốc là đối tác thương mại lớn thứ 3 của Việt Nam

11:29 | 04/12/2024 Infographics

(INFOGRAPHICS): Tiêu chí lựa chọn doanh nghiệp tham gia chương trình tự nguyện tuân thủ

16:30 | 06/12/2024 Infographics

(INFOGRAPHICS) Tổng thu từ XNK các tỉnh vùng Bắc Trung Bộ và Duyên hải Trung Bộ

16:33 | 06/12/2024 Xuất nhập khẩu

(INFOGRAPHICS) 66 tỷ USD kim ngạch xuất nhập khẩu tháng 11

14:29 | 12/12/2024 Infographics