Lấp khoảng trống quản lý thuế đối với kinh tế chia sẻ

|

| Dịch vụ vận tải Grab là một loại hình kinh tế chia sẻ đang hoạt động khá tốt tại Việt Nam. Ảnh: ST |

Lỏng lẻo trong chính sách quản lý

Thực tế cho thấy, việc ứng dụng khoa học công nghệ để hỗ trợ quản lý, kết nối các dịch vụ du lịch, dịch vụ vận tải, dịch vụ y tế, dịch vụ giúp việc, dịch vụ cho thuê tài sản dư thừa, dịch vụ tài chính... không còn là hoạt động mới tại Việt Nam và nhiều quốc gia trên thế giới. Những hoạt động này là đặc trưng phổ biến của mô hình kinh tế chia sẻ - một xu thế mới, tất yếu của nền kinh tế số. Tuy nhiên, sự phát triển của kinh tế chia sẻ cũng đang đặt ra các rủi ro đối với quản lý thuế.

Theo Bộ Tài chính, chính sách thuế hiện hành không phân biệt hoạt động kinh doanh theo hình thức truyền thống và hoạt động kinh doanh theo hình thức kinh tế chia sẻ. Việc thu thuế đối với hoạt động kinh tế chia sẻ được thực hiện theo đúng quy định của Luật thuế Giá trị gia tăng, Luật thuế Thu nhập doanh nghiệp, Luật Quản lý thuế... và các văn bản hướng dẫn thi hành, Thông tư số 103/2014/TT-BTC hướng dẫn thực hiện nghĩa vụ thuế áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam. Bộ Tài chính khẳng định, đối với loại hình kinh doanh có đăng ký, bất kể là theo mô hình kinh tế chia sẻ hay mô hình kinh doanh truyền thống, cơ quan quản lý thuế vẫn phải thu đủ theo loại hình kinh doanh.

Tuy nhiên, có một thực tế là đối với các doanh nghiệp có trụ sở ở nước ngoài kinh doanh tại Việt Nam, có doanh thu tại Việt Nam thì sẽ nộp thuế thu nhập doanh nghiệp theo phương thức ủy nhiệm thu (doanh nghiệp khai bao nhiêu thì thu bấy nhiêu) do không quản lý được chi phí đầu vào ở nước ngoài và không có trụ sở thường trú tại Việt Nam. Điều này đã gây ra sự bất bình đẳng giữa doanh nghiệp trong nước và doanh nghiệp nước ngoài.

Một ví dụ cụ thể cho loại hình kinh tế chia sẻ tại Việt Nam đó chính là dịch vụ chia sẻ phòng đang rất phổ biến hiện nay. Bộ Tài chính cho rằng, cho dù là dịch vụ lưu trú qua trực tuyến hay qua ứng dụng công nghệ cao cũng cần phải tuân theo các quy định bắt buộc của pháp luật. Tuy nhiên, để có sự tuân thủ chặt chẽ đúng quy trình đối với các đơn vị cung cấp dịch vụ lưu trú theo mô hình kinh tế chia sẻ thì cần có sự phối hợp tích cực của các bên tham gia trong việc kê khai, cung cấp thông tin. Trong khi đó, những doanh nghiệp đã hoạt động theo mô hình kinh tế chia sẻ ở Việt Nam còn gặp khó khăn về kê khai thuế. Lý do là hệ thống pháp luật chưa ghi nhận loại hình kinh doanh này và các cơ quan Thuế lúng túng khi xác định bản chất giao dịch để áp thuế.

Một ví dụ khác chính là hoạt động theo mô hình kinh tế chia sẻ trong lĩnh vực vận tải hàng hóa là là start-up Log Lag. Doanh nghiệp này đang gặp vấn đề về kê khai thuế do hệ thống pháp luật chưa ghi nhận loại hình doanh nghiệp công nghệ trong lĩnh vực này. Vì thế, Log Lag phải thực hiện nghĩa vụ thuế theo doanh nghiệp vận tải, doanh thu phải hạch toán theo tổng giá trị giao dịch của chuyến hàng với con số lớn hơn nhiều so với mức phí mà doanh nghiệp thực thu trong vai trò kết nối. Nếu được thực hiện theo cơ chế thử nghiệm chính sách, công ty này kỳ vọng sẽ giảm thiểu rủi ro về dòng tiền. Trong khi đó, đối với công ty Luxstay Việt Nam - một doanh nghiệp đang hoạt động theo mô hình chia sẻ căn hộ, nhiều vòng gọi vốn triệu USD thành công và đang tính toán mở rộng ra các dịch vụ chia sẻ khác, Bộ Tài chính cho rằng cần có một cơ chế thử nghiệm chính sách thông thoáng cho công ty này trong quản lý thuế.

Nhiều nguy cơ rủi ro

Theo Bộ Tài chính, khoảng trống về nghĩa vụ thuế của các loại hình công ty này trong kinh tế chia sẻ tại Việt Nam cần được khắc phục. Hiện còn thiếu (hoặc chưa hoàn thiện) các cơ chế chính sách quản lý các giao dịch thanh toán điện tử xuyên biên giới để có thể giám sát việc thực hiện nghĩa vụ thuế của các đối tác nước ngoài tham gia vào các hoạt động kinh doanh này ở Việt Nam.

"Lỗ hổng" trong công tác quản lý thuế với loại hình kinh tế chia sẻ theo Bộ Tài chính là bởi các loại hình này áp dụng công nghệ kinh doanh trên mạng nên rất khó khăn cho cơ quan Thuế trong việc xác định doanh thu nộp thuế của cơ sở do các giao dịch của họ chủ yếu là các văn bản điện tử. Vì thế, phụ thuộc rất nhiều vào sự trung thực của các doanh nghiệp, cơ sở kinh doanh. Đối với nhà cung cấp dịch vụ trung gian là các nhà thầu nước ngoài, cơ quan quản lý cũng khó kiểm tra, giám sát và thu thuế bởi họ không đặt văn phòng, chi nhánh ở Việt Nam. Việc quy định người cung cấp dịch vụ trong nước có nghĩa vụ kê khai và nộp thuế thay cho nhà thầu nước ngoài cũng khó khả thi bởi vì Việt Nam đã tham gia và ký kết 76 Hiệp định về tránh đánh thuế 2 lần nên các quy định về nộp thuế sẽ tuân thủ theo quy định tại các Hiệp định này.

Riêng đối với lĩnh vực cho vay ngang hàng (P2P Lending) còn xuất hiện thêm rủi ro về thuế và quản lý ngoại hối do trường hợp người tham gia giao dịch là người không cư trú. Điều này dẫn tới khó khăn trong quản lý ngoại hối và thu thuế. Hoặc nếu người tham gia cố tình lừa đảo, ẩn danh, mạo danh thì có thể không có khả năng truy thu thuế thu nhập cá nhân. Đặc biệt, nếu người giam gia không vay bằng tiền đồng pháp định (như Việt Nam đồng hoặc các đồng tiền ngoại tệ khác) mà vay bằng tài sản ảo, tiền kỹ thuật số... thì việc quản lý, giám sát chống rửa tiền... trở nên khó khăn trong thực hiện và mang nhiều rủi ro tiềm ẩn.

Bộ Tài chính cũng chỉ ra thực trạng sử dụng tiền mặt tại Việt Nam gây ảnh hưởng đến việc xác định giá trị các giao dịch khi tham gia các dịch vụ trên mạng. Các cơ quan quản lý nhà nước đang khó kiểm soát về các giao dịch tiền mặt này.

Cần có quy định về hạn chế tiền mặt

Để tăng cường quản lý thuế trong nền kinh tế chia sẻ, Bộ Tài chính cho rằng cần tổ chức tuyên truyền pháp luật về thuế trên các nền tảng thương mại điện tử như liên kết đường link các website về quản lý thuế trên các trang thương mại điện tử,... Hiện nay, việc quản lý thuế đối với những nền tảng thương mại điện tử ở nước ngoài đang là “vấn đề rất khó” nên theo kinh nghiệm quốc tế, cần có sự hợp tác giữa các nước hoặc tham gia vào các diễn đàn quản lý thuế hoặc sáng lập các diễn đàn quản lý thuế trong khu vực.... để thống nhất các thỏa thuận về cung cấp, chia sẻ thông tin...

Diễn đàn quản lý thuế của Tổ chức Hợp tác và Phát triển kinh tế (OECD) đang xây dựng dự thảo quy tắc ứng xử đối với nền tảng kinh tế chia sẻ, trong đó nêu rõ các nội dung, giải pháp phối hợp giữa các quốc gia để quản lý thuế hiệu quả cũng là một kênh tham khảo cho cơ quan quản lý của Việt Nam.

Bên cạnh đó, Bộ Tài chính cũng chỉ ra rằng, thông tin thu thập từ hoạt động thương mại điện tử có thể qua các nền tảng thương mại điện tử hoặc các mạng xã hội (như Facebook, Zalo...), vì vậy để đảm bảo tính hiệu quả, thống nhất về dữ liệu, cần phải nghiên cứu đầu tư xây dựng các công cụ chuyển đổi dữ liệu phi cấu trúc về các giao dịch thương mại trên hệ thống các mạng xã hội và nền tảng thương mại điện tử thành dữ liệu có cấu trúc để dùng chung cho các cơ quan, đơn vị liên quan.

Mặc khác, Bộ Tài chính kiến nghị Chính phủ cần có quy định hạn chế việc giao dịch tiền mặt khi thực hiện các giao dịch trên mạng, các công ty cung cấp dịch vụ chỉ được áp dụng hình thức thanh toán qua các ngân hàng hoặc các trung gian thanh toán bằng hình thức chuyển khoản.

| Theo Bộ Tài chính, ở Việt Nam, kinh tế chia sẻ chưa phát triển mạnh như ở nhiều nước nhưng cũng có tiềm năng lớn để phát triển. Thực tế hiện nay một số loại hình kinh tế chia sẻ đã xuất hiện, trong đó nổi lên ba loại hình: dịch vụ vận tải trực tuyến (như Grab, Dichung, Fastdo...); dịch vụ chia sẻ phòng (như: Airbnb, Travelmob, Luxstay...); dịch vụ cho vay ngang hàng (P2P lending). Ngoài ra, nhiều dịch vụ khác cũng được hình thành trên thực tế như dịch vụ du lịch, chia sẻ chỗ làm việc, gửi xe, chia sẻ nhân lực... |

Tin liên quan

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

16:30 | 14/02/2025 Chính sách và Cuộc sống

Chính sách tiền tệ là yếu tố then chốt để ổn định và tăng trưởng kinh tế

12:26 | 10/02/2025 Kinh tế

Quyết tâm cao độ, nỗ lực lớn và hành động quyết liệt cho tăng trưởng 8% trở lên

19:57 | 05/02/2025 Kinh tế

Công bố chức năng, nhiệm vụ, quyền hạn, cơ cấu của Bộ Tài chính sau hợp nhất

20:26 | 03/03/2025 Tài chính

Cơ quan Thuế hoạt động theo mô hình 3 cấp

18:19 | 02/03/2025 Thuế - Kho bạc

Tạm hoãn xuất cảnh cá nhân nợ thuế từ 50 triệu đồng trở lên

18:19 | 02/03/2025 An ninh XNK

Chính thức áp dụng lệ phí trước bạ 0% đối với ô tô điện chạy pin

18:18 | 02/03/2025 Thuế - Kho bạc

Bộ Tài chính sau sáp nhập có 35 đầu mối

16:34 | 28/02/2025 Tài chính

Chuyển giao quyền, trách nhiệm của đại diện chủ sở hữu 18 tập đoàn, tổng công ty về Bộ Tài chính

16:11 | 28/02/2025 Tài chính

Kiểm tra công tác tổng kiểm kê tài sản công tại 16 địa phương

17:02 | 27/02/2025 Tài chính

Phát triển thị trường chứng khoán ổn định, an toàn, lành mạnh, hiệu quả, bền vững

16:01 | 21/02/2025 Chứng khoán

Đề xuất gia hạn gần 102 nghìn tỷ đồng tiền thuế và thuê đất trong năm 2025

09:40 | 21/02/2025 Tài chính

Đẩy nhanh tiến độ thực hiện việc tổng kiểm kê tài sản công

09:30 | 21/02/2025 Tài chính

Không để việc sáp nhập, tinh gọn bộ máy ảnh hưởng tới công tác tổng kiểm kê

08:51 | 20/02/2025 Tài chính

Đôn đốc thực hiện tổng kiểm kê đúng tiến độ

09:00 | 19/02/2025 Tài chính

Trình Quốc hội phương án đầu tư bổ sung vốn điều lệ giai đoạn 2024-2026 của VEC

16:48 | 17/02/2025 Tài chính

Vấn đề Bạn quan tâm

Tin mới

Công bố chức năng, nhiệm vụ, quyền hạn, cơ cấu của Bộ Tài chính sau hợp nhất

Vĩnh Phúc: Đảm bảo bộ máy mới hoạt động ổn định, hiệu lực, hiệu quả

Tháng 3, Toyota Việt Nam khuyến mại lớn cho Vios, Veloz Cross, Avanza Premio và Yaris Cross

Hồ tiêu và gia vị: Tiềm năng lớn trong năm 2025 và tương lai

Tổ chức bộ máy mới của Cục Hải quan giảm 53,77% đầu mối

(Infographics) Tổng thu từ xuất nhập khẩu các tỉnh, thành vùng Tây Nguyên

10:50 | 15/12/2024 Hải quan

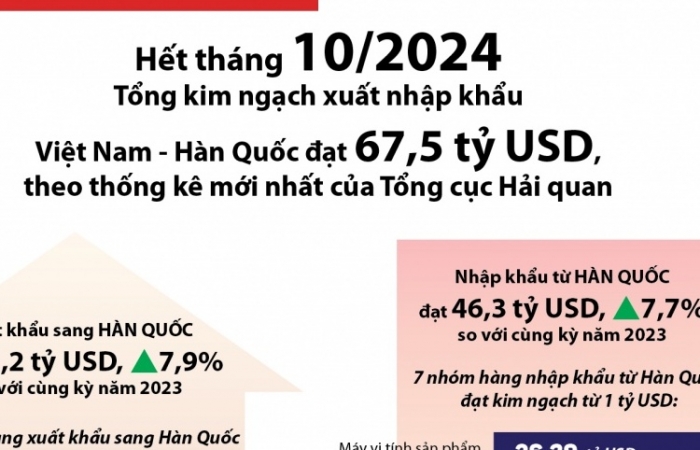

(INFOGRAPHICS) Kim ngạch hơn 67 tỷ USD, Hàn Quốc là đối tác thương mại lớn thứ 3 của Việt Nam

11:29 | 04/12/2024 Infographics

(INFOGRAPHICS): Tiêu chí lựa chọn doanh nghiệp tham gia chương trình tự nguyện tuân thủ

16:30 | 06/12/2024 Infographics

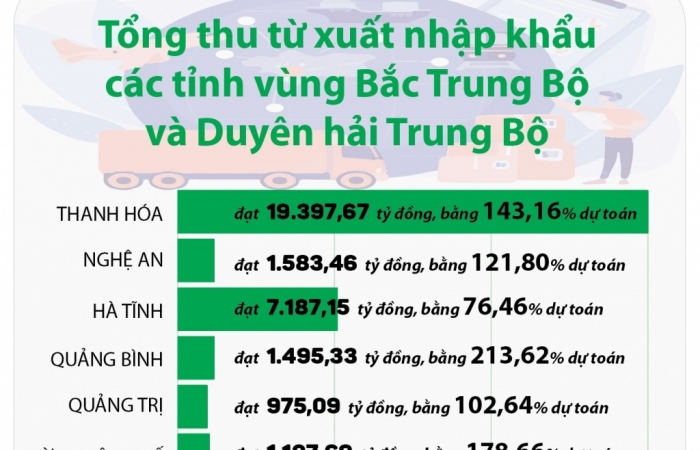

(INFOGRAPHICS) Tổng thu từ XNK các tỉnh vùng Bắc Trung Bộ và Duyên hải Trung Bộ

16:33 | 06/12/2024 Xuất nhập khẩu

(INFOGRAPHICS) 66 tỷ USD kim ngạch xuất nhập khẩu tháng 11

14:29 | 12/12/2024 Infographics

Lần đầu tiên diễn ra chương trình nghệ thuật vì khí hậu tại Việt Nam

Hà Nội Metro hợp tác với Xanh SM, VinBus, FGF và V-Green phát triển mạng lưới giao thông xanh

Bế mạc Kỳ họp bất thường lần thứ 9, Quốc hội "chốt" năm 2025 tăng trưởng trên 8%

Quốc hội thông qua một số cơ chế đặc thù đầu tư xây dựng dự án điện hạt nhân Ninh Thuận

Quốc hội phê chuẩn bổ nhiệm thêm 2 Phó Chủ tịch Quốc hội, 2 Phó Thủ tướng, 4 Bộ trưởng

Trình Quốc hội phương án đầu tư bổ sung vốn điều lệ giai đoạn 2024-2026 của VEC

Tổ chức bộ máy mới của Cục Hải quan giảm 53,77% đầu mối

Hải quan Bắc Ninh “cụ thể hóa” quan hệ đối tác

Lãnh đạo Cục Hải quan Bắc Ninh gặp mặt, chia sẻ khó khăn với doanh nghiệp

Hải quan Bắc Ninh chủ động hỗ trợ doanh nghiệp

Hải quan Bắc Ninh lắng nghe, tháo gỡ khó khăn cho doanh nghiệp

Hải quan chủ động các nhiệm vụ trọng tâm sau Tết Nguyên đán

Tạm hoãn xuất cảnh cá nhân nợ thuế từ 50 triệu đồng trở lên

Hải quan Nghệ An phối hợp triệt phá đường dây xuyên quốc gia, thu giữ 30 kg ma túy đá

Bị phạt 90 triệu đồng vì kinh doanh gạch men nhập lậu

Hải quan các nước hợp lực thu giữ 20.000 động vật hoang dã có nguy cơ tuyệt chủng

Lạng Sơn: Ngăn chặn gần 2,7 tấn xúc xích không rõ nguồn gốc

Cao Bằng: Phát hiện gần 3 tấn lá thuốc lá không rõ nguồn gốc

Vedan Việt Nam trao tặng nhà Đại đoàn kết

Ông Phạm Tấn Công làm Bí thư Đảng ủy VCCI

Cổ đông Eximbank thông qua bầu thành viên Ban Kiểm soát và sửa điều lệ

Khu đô thị Thành phố Cà phê cất nóc Tổ hợp khách sạn & Trung tâm hội nghị The Coffee Boutique

Nhiều ngân hàng mạnh tay "bơm" vốn ưu đãi cho khách hàng mua nhà

Eximbank chuẩn bị họp bất thường, bầu bổ sung thành viên Ban Kiểm soát và sửa điều lệ

Gỡ khó, nâng cao năng lực cạnh tranh cho các doanh nghiệp ngành dược

Đề xuất tiếp tục mức thu lệ phí trước bạ 0% đối với ô tô điện chạy pin

Quản lý thị trường trước áp lực lớn với thuốc lá lậu khi tăng thuế thuốc lá

Triển khai thu thuế đối với hàng nhập khẩu trị giá thấp gửi qua dịch vụ chuyển phát nhanh

Những điểm mới trong quản lý thuế đối với doanh nghiệp có giao dịch liên kết

Phân loại mặt hàng nhãn nhựa tự dính đã in thông tin

Tháng 3, Toyota Việt Nam khuyến mại lớn cho Vios, Veloz Cross, Avanza Premio và Yaris Cross

“Ford SUV Tech Show”- Sự kiện trưng bày và lái thử xe quy mô lớn của Ford

Hành trình Toyota- Hành trình triệu nụ cười

New Peugeot 2008: Thêm lựa chọn cho phân khúc SUV đô thị

Đón "bão" thuế quan, xe ôtô Hàn, Nhật còn "làm mưa làm gió" tại Mỹ?

Tháng 1, doanh số của Hyundai đạt 3.074 xe

Ukraine không chấp nhận đứng ngoài đàm phán song phương Nga-Mỹ

Ông Trump đề nghị áp dụng thuế quan "có đi có lại" với các đối tác thương mại

Thị trường xe điện, xe hybrid tại Việt Nam dự kiến tăng 25-30%

Các cường quốc châu Âu khẳng định phải tham gia đàm phán về Ukraine

Canada tìm cách thương lượng với Mỹ về thuế quan