Quản lý hóa đơn bất hợp pháp: giải pháp nào hiệu quả? - Bài 2: Xử lý hóa đơn bất hợp pháp: góc nhìn đa chiều

Gỡ khó cho DN gặp “vướng”

Liên quan đến những vướng mắc đã nêu trong bài viết “Hóa đơn bất hợp pháp và những hệ lụy”, ông Nguyễn Thái Sơn, Giám đốc Công ty CP Tư vấn thuế Sài Gòn, nguyên Trưởng phòng Pháp chế, Cục Thuế TP HCM đề cập đến hoá đơn có nghi vấn, dẫn đến trường hợp DN liên quan gặp rủi ro, bị xử lý về một hành vi mà họ không vi phạm. Theo ông Sơn, đối với hoá đơn DN A đã phát hành trước ngày có Thông báo bỏ trốn, nên chỉ đặt nghi vấn về tính hợp pháp và buộc DN B làm cam kết; còn nếu phát hiện có vấn đề thì cơ quan thuế phải chứng minh DN A có thông đồng với DN B, trên cơ sở đó xử lý DN B mới phù hợp với quy định pháp luật. Hay như trường hợp cơ quan thuế phát hiện DN A đã không kê khai, nộp thuế GTGT, thuế TNDN đối với các hoá đơn nên quyết định loại bỏ toàn bộ số thuế GTGT đầu vào và chi phí mua hàng của DN B liên quan đến doanh thu cũng cần phải rõ căn cứ xử lý. Muốn vậy, “kiến nghị cơ quan thuế có giải pháp ứng dụng công nghệ xác minh hoá đơn theo chuỗi cung ứng, xây dựng hệ thống dữ liệu đủ mạnh để có thể nhanh chóng hoàn tất quá trình xác minh, hạn chế ảnh hưởng đến môi trường kinh doanh và quản lý thuế” - chuyên gia thuế Nguyễn Thái Sơn nêu quan điểm.

Đề cập đến giải pháp về ứng dụng hệ số K cảnh báo DN xuất hóa đơn vượt ngưỡng, LS-ThS Nguyễn Đức Nghĩa, Phó Giám đốc Trung tâm Dịch vụ hỗ trợ DN nhỏ và vừa-Hiệp hội DN TP HCM chia sẻ, mặc dù cộng đồng DN đánh giá cao nỗ lực của ngành Thuế trong việc ngăn chặn từ xa tình trạng xuất hóa đơn khống, tuy nhiên quá trình thực thi vẫn còn một số vấn đề cần được điều chỉnh phù hợp thực tế và tạo thuận lợi hơn cho DN. Một là, một số DN hoạt động cho thuê căn hộ-văn phòng gặp khó khi bị gửi Thông báo cảnh báo hệ số K. Đây có thể là sự nhầm lẫn của Hệ thống hóa đơn điện tử (HĐĐT) vì các DN kinh doanh bất động sản có các tòa nhà là tài sản cố định để cho thuê, chứ không phải hàng tồn kho, nên nếu áp dụng hệ số K thì sẽ luôn bị cảnh báo; đó là chưa kể phải làm văn bản giải trình kèm các hồ sơ chứng minh rất mất thời gian, tâm lực, trong khi DN có thể không thuộc đối tượng bị cảnh báo. Hai là, Thông báo cảnh báo được gửi cho cả khách hàng-người nhận hóa đơn của DN, nhưng lại rất rủi ro khi các dữ liệu đưa vào Hệ thống chưa chính xác và sự phân loại ngành chưa phù hợp, giống như trường hợp lĩnh vực cho thuê nhà đã nêu.

Trao đổi thêm về hệ số K, ông Phan Công Luận, Giám đốc Công ty TNHH Tư vấn-đại lý thuế Người Trợ Lý (ATAX), cho hay, có trường hợp DN khai thông tin sai dẫn đến cơ quan thuế chủ động xử lý, áp dụng hệ số K mà chưa đối chiếu các tiêu thức có liên quan DN, nên cũng cần rà soát lại với các trường hợp: DN khai sai hoặc nhầm thông tin, dẫn đến cơ quan thuế áp dụng hệ số K chưa chuẩn; hoặc DN khai đúng, nhưng cơ quan thuế chưa trao đổi, xác định vẫn ban hành áp dụng hệ số K, gây khó khăn cho DN. Thêm nữa, hệ số K là tham số/ngưỡng giới hạn dùng để kiểm soát rủi ro về hóa đơn được xác định dựa trên tỷ số của tổng giá trị hàng hóa bán ra với tổng giá trị hàng hóa tồn kho và mua vào, điều này dễ dẫn đến trường hợp DN ngành dịch vụ sẽ bị vướng vì không có tổng trị giá hàng hóa mua vào… Do đó, cơ quan thuế cần tìm hiểu rõ, phân tích kỹ các lĩnh vực hoạt động của DN để áp dụng cảnh báo hệ số K chuẩn xác hơn.

Từ góc nhìn của nguyên Phó Trưởng phòng Thanh tra, Cục Thuế TP HCM, Giám đốc Công ty Luật TNHH Tâm Điểm Luật - LS Võ Thanh Hùng nêu quan điểm, vấn đề xử lý hóa đơn trái pháp luật đòi hỏi phải có sự chung tay của nhiều ngành, nhiều cấp trong việc chia sẻ dữ liệu, nhất là trong thời đại số để phát hiện rủi ro và ngăn chặn sớm từ gốc. Đặc biệt trong bối cảnh có không ít DN làm ăn chân chính bị liên lụy về hóa đơn bất hợp pháp thì càng cần có sự chỉ đạo, phối hợp đồng bộ từ Chính phủ đến các bộ, ngành mới có thể tháo gỡ, nhất là với các trường hợp “lỡ vướng” hóa đơn mà chưa đến mức truy cứu trách nhiệm hình sự. “Phải chăng, vấn đề này đã quá tầm xử lý dứt điểm của ngành Thuế, bởi mỗi mình cơ quan thuế sẽ không thể giải quyết và bản thân lãnh đạo thuế cũng không ai dám “quyết” vì rủi ro rất lớn, trong khi đó nhiều DN bị “treo” mã số thuế, không hoạt động được? Nếu vấn đề xử lý vướng mắc về hóa đơn trái phép đã “vượt tầm” các thông tư, nghị định thì cũng cần nghĩ đến những điều chỉnh từ gốc, đó là Luật Quản lý thuế” - LS Võ Thanh Hùng đặt vấn đề.

Kiến nghị hoàn thiện pháp lý

Liên quan vướng mắc về thuế, hóa đơn, ngày 17/7/2024, Công ty TNHH Kế toán và tư vấn thuế Trọng Tín (Trọng Tín) có văn bản gửi Thủ tướng Chính phủ Phạm Minh Chính phản ánh bất cập trong áp dụng pháp luật xử phạt vi phạm hành chính (VPHC) về thuế, hóa đơn. Văn bản nêu rõ, việc cơ quan thuế địa phương và Tổng cục Thuế có văn bản trả lời căn cứ quy định của Nghị định số 125/2020/NĐ-CP đối với hành vi VPHC được lặp đi lặp lại tại nhiều thời điểm khác nhau bị xử lý từng hành vi đã gây ra rất nhiều khó khăn cho DN. Đơn cử tại Công văn số 2356/TCT-PC ngày 4/7/2022 về việc xử phạt VPHC, hay Công văn số 5125/CTBNI-TTHT ngày 7/11/2023… hướng dẫn từng tình huống cụ thể cũng có nội dung tương tự.

Ông Nguyễn Văn Được, Tổng giám đốc Trọng Tín, Trưởng ban Chính sách Hội Tư vấn và Đại lý thuế TP HCM (HTCAA) cho hay, theo hướng dẫn của cơ quan thuế, trường hợp DN vi phạm 1 triệu hóa đơn về hành vi lập hóa đơn không đầy đủ các tiêu thức bắt buộc theo quy định tại Khoản 4 Điều 24 Nghị định số 125/2020/NĐ-CP được sửa đổi tại Khoản 3 Điều 1 Nghị định số 102/2021/NĐ-CP bị phạt tiền với mức phạt đối với tổ chức là 8 triệu đồng đến 16 triệu đồng, mức phạt trung bình là 12 triệu đồng và mỗi tình tiết tăng nặng được tính tăng 10% mức tiền phạt trung bình của khung tiền phạt. Theo đó, mức phạt VPHC trường hợp DN vi phạm nêu trên là hơn 13.199 tỷ đồng (trong đó: (i) mức phạt trung bình áp dụng hành vi (hóa đơn) đầu tiên: 1 x 12 triệu đồng, (ii) mức phạt tăng 10% cho hành vi (hóa đơn) tiếp theo: 999.999 x 12 triệu đồng x 110%= 13.199.986,8 triệu đồng. Như vậy, mức xử phạt VPHC được tính theo quan điểm và hướng dẫn của cơ quan thuế quá lớn, dẫn đến DN không thể thực hiện được nghĩa vụ thuế, sẽ ảnh hưởng đến quá trình hoạt động kinh doanh và có thể tác động trực tiếp đến sự tồn tại của DN sau khi hoàn thành nghĩa vụ nộp phạt. Do vậy, hướng dẫn của cơ quan thuế là chưa phù hợp với Luật Xử lý VPHC. Còn về nguyên tắc áp dụng mức phạt tiền khi xử lý VPHC về thuế, hóa đơn quy định tại Điểm b Khoản 1 Điều 7 Nghị định số 125/2020/NĐ-CP cũng cần xem xét, vì có rất nhiều trường hợp mức chế tài xử lý VPHC cao hơn chế tài xử lý hình sự là không phù hợp; hơn nữa, với mức phạt rất cao gây áp lực cho người bị xử lý VPHC - không có khả năng thi hành quyết định, dẫn đến mục tiêu không đạt được kết quả tối ưu. “Các công văn hướng dẫn của ngành Thuế có ảnh hưởng rất lớn đến quan điểm xử lý của các địa phương và công chức thuế. Vì vậy, rất mong cơ quan có thẩm quyền thực hiện thống nhất quan điểm xử lý VPHC đối với trường hợp “hành vi vi phạm nhiều lần” và “mức áp dụng tiền phạt tối đa”, nhằm đảm bảo nguyên tắc xử lý hành chính mang tính chất răn đe, đồng thời giảm áp lực cho người bị xử lý VPHC cũng như phù hợp thực tiễn” - ông Nguyễn Văn Được bày tỏ.

Theo quan điểm của TS Lê Khánh Lâm, Phó Chủ tịch HTCAA, Chủ tịch HĐTV Công ty RSM Việt Nam, để xử lý triệt để và ngăn chặn hiệu quả tình trạng mua-bán trái phép hoá đơn, ngành Thuế cần có biện pháp xử lý linh hoạt và hiệu quả. Trong ngắn hạn, cơ quan thuế xây dựng cơ chế xử lý linh hoạt, hỗ trợ toàn diện cho các DN bị ảnh hưởng bởi các tình huống không mong muốn, các rủi ro do đối tác không trung thực... Theo đó, bên cạnh Hệ thống cảnh báo về HĐĐT, ngành Thuế cần đẩy mạnh hơn nữa công tác tuyên truyền, tập huấn về cách thức kiểm tra tính hợp pháp của hóa đơn, giúp DN làm ăn chân chính giảm thiểu rủi ro; sau đó là tăng cường phối hợp với các cơ quan chức năng xử lý nghiêm, chế tài đủ mạnh đối với các hành vi cố tình sai phạm. Trong dài hạn, cần nâng cao nhận thức, văn hóa kinh doanh và gắn kết sự tham gia tích cực của cộng đồng DN, hiệp hội nghề nghiệp, các đơn vị tư vấn pháp luật, dịch vụ kế toán-thuế. Ngoài ra, cơ quan thuế cần tham khảo kinh nghiệm kiểm soát hệ thống HĐĐT và quản lý rủi ro tại Hàn Quốc, Đài Loan..., vì họ đã áp dụng thành công công nghệ phân tích dữ liệu lớn, blockchain và các biện pháp quản lý chặt chẽ, kết nối trực tiếp với cơ quan thuế, cho phép giám sát và kiểm tra các giao dịch gần như trong thời gian thực. Chỉ khi đó, môi trường kinh doanh mới minh bạch, lành mạnh và công bằng, giúp DN yên tâm phát triển kinh doanh và đóng góp nhiều hơn vào sự phát triển kinh tế bền vững. (Còn tiếp)

Nguyên Phạm

Tin liên quan

Tạm giữ hơn 25 tấn thực phẩm không rõ nguồn gốc tại kho lạnh ở Móng Cái

19:51 | 28/05/2025 Chống buôn lậu, gian lận thương mại

Một doanh nghiệp nợ thuế gần 1 tỷ đồng, bỏ trốn khỏi địa chỉ kinh doanh

14:25 | 28/05/2025 Chống buôn lậu, gian lận thương mại

Thu giữ trên 1,5 tấn chân gà đông lạnh, không rõ xuất xứ tại TP. Lào Cai

10:43 | 28/05/2025 Chống buôn lậu, gian lận thương mại

Lạng Sơn: Chốt chặn ngăn hàng lậu và xuất nhập cảnh trái phép

16:09 | 27/05/2025 Chống buôn lậu, gian lận thương mại

Phát hiện một lượng lớn tất chân có dấu hiệu giả xuất xứ và nhãn hiệu tại Hà Nội

15:14 | 27/05/2025 Chống buôn lậu, gian lận thương mại

Hải quan cửa khẩu Lào Cai tiêu hủy hơn 2,5 tấn thực phẩm đông lạnh nhập lậu

14:53 | 27/05/2025 Tiêu dùng

Thủ đoạn ngụy trang ma túy qua đường bộ và hàng không ngày càng tinh vi

10:12 | 27/05/2025 Chống buôn lậu, gian lận thương mại

Phát hiện lô hàng nhập khẩu không rõ xuất xứ ở cửa khẩu Chi Ma, Lạng Sơn

09:30 | 27/05/2025 Chống buôn lậu, gian lận thương mại

Công ty Công nghiệp tàu thủy Diêm Điền (Thái Bình) nợ hơn 6 tỷ đồng tiền thuế

19:42 | 26/05/2025 Chống buôn lậu, gian lận thương mại

4 lực lượng chuyên trách triệt phá hơn 9.000 vụ án, thu giữ hàng tấn ma túy

19:22 | 26/05/2025 Chống buôn lậu, gian lận thương mại

Đội Kiểm soát Hải quan liên tiếp bắt giữ thực phẩm đông lạnh không có nguồn gốc

15:40 | 26/05/2025 Chống buôn lậu, gian lận thương mại

Bắt giữ vụ vận chuyển gần 200kg tôm hùm đất trái phép

14:23 | 26/05/2025 Chống buôn lậu, gian lận thương mại

Hải quan khu vực IV tăng cường các giải pháp chống buôn lậu trong tình hình mới

12:01 | 26/05/2025 Chống buôn lậu, gian lận thương mại

Tin mới

Tạm giữ hơn 25 tấn thực phẩm không rõ nguồn gốc tại kho lạnh ở Móng Cái

Ưu tiên thực hiện thông quan ngay đối với hàng hóa xuất khẩu là nông lâm thủy sản

“Không quản được thì cấm” – Tư duy cần loại bỏ trong chính sách xuất khẩu gạo

Vướng nguyên liệu, xuất khẩu cá ngừ đóng hộp giảm 50%

EU “soi” hơn 400.000 tấn nhựa PET Việt Nam

LONGFORM: Bỏ thuế khoán- Đảm bảo tính minh bạch và bình đẳng trong thực hiện nghĩa vụ thuế

14:02 | 26/05/2025 Megastory/Longform

(INFOGRAPHICS): Cơ chế thuế dành cho doanh nghiệp, hộ, cá nhân kinh doanh theo Nghị quyết số 198/QH15

16:15 | 20/05/2025 Infographics

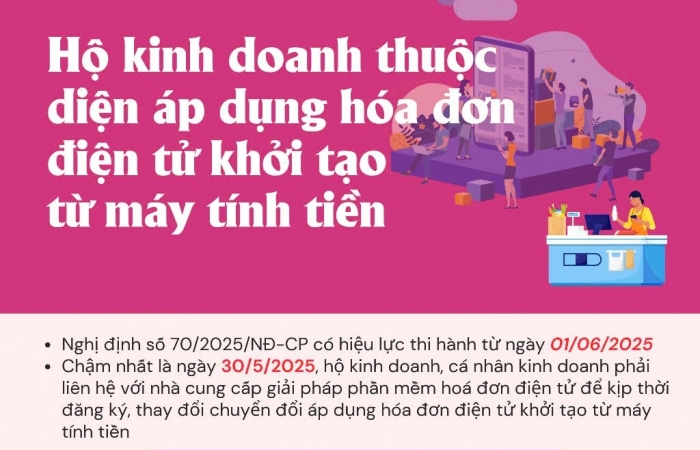

(INFOGRAPHICS) Các trường hợp bắt buộc phải sử dụng hóa đơn khởi tạo từ máy tính tiền

11:11 | 20/05/2025 Infographics

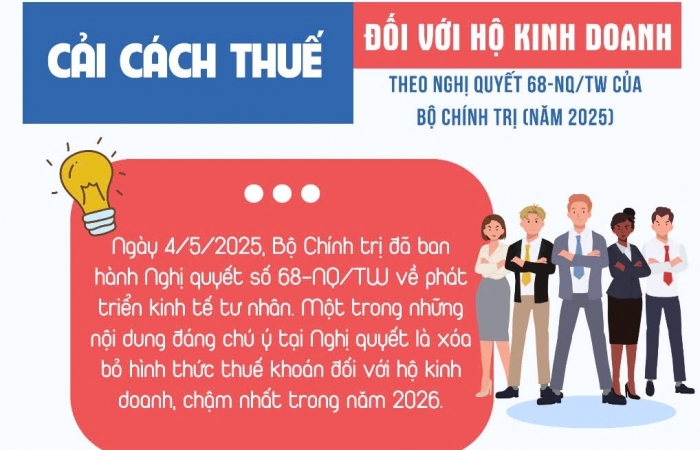

(INFOGRAPHICS): Cải cách thuế đối với hộ kinh doanh theo Nghị quyết 68-NQ/TW

09:56 | 18/05/2025 Infographics

(INFOGRAPHICS) Quy trình mới về kiểm tra, xác định xuất xứ hàng hóa xuất nhập khẩu

13:51 | 12/05/2025 Infographics