|

| PGS.TS. Tô Trung Thành, Trưởng phòng Phòng Quản lý Khoa học, hiện đang nghiên cứu giảng dạy tại Khoa Kinh tế học, Trường Đại học Kinh tế Quốc dân, nguyên thành viên nhóm tư vấn chính sách cho Bộ Tài chính và nhóm tư vấn chính sách kinh tế vĩ mô cho Ủy ban Kinh tế của Quốc hội nhận định, những bất ổn tại khu vực tài chính – tiền tệ có thể gia tăng do bị “lây nhiễm chéo” từ những khó khăn của kinh tế vĩ mô. |

|

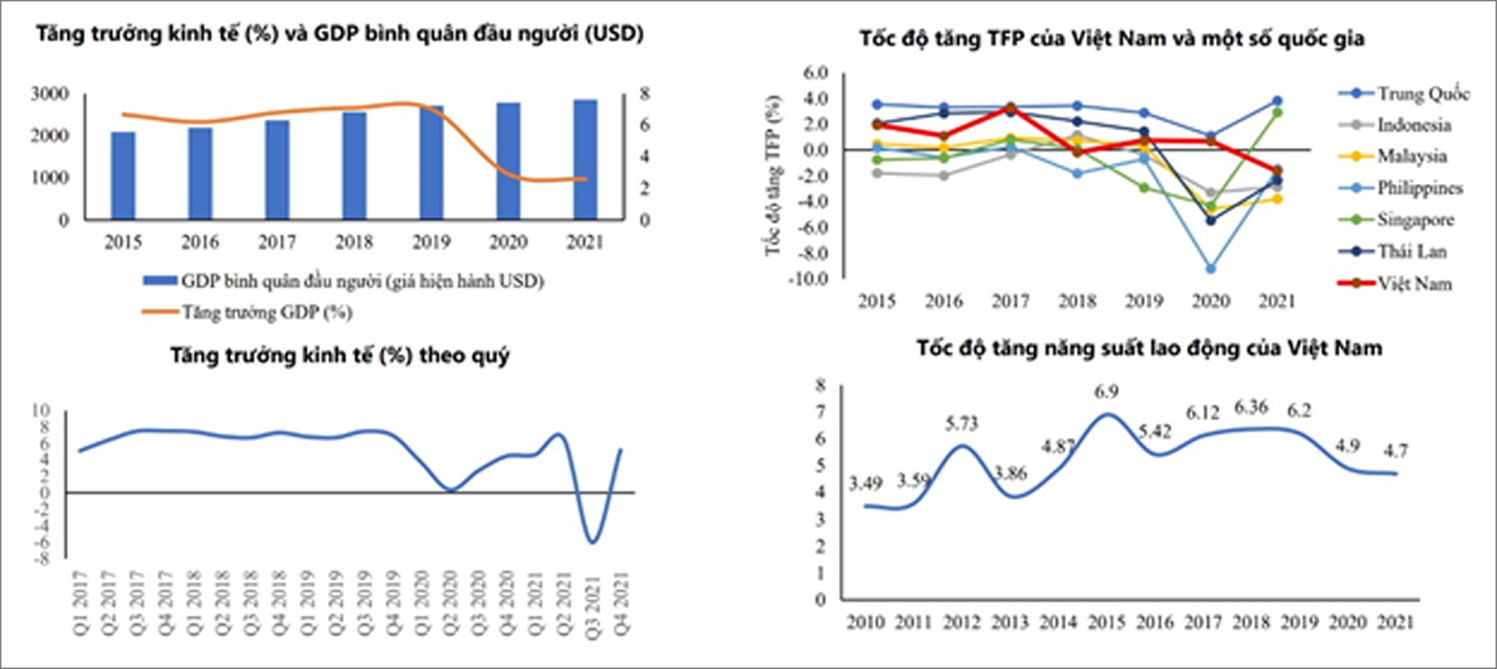

| Xin ông cho biết, tình hình kinh tế vĩ mô tại Việt Nam đang tiềm ẩn những rủi ro như thế nào? Trong 2 năm 2020 và 2021, do chịu tác động của đại dịch Covid-19, nền kinh tế Việt Nam chỉ đạt tăng trưởng lần lượt là 2,81% và 2,58% - dưới sâu mức tăng trưởng tiềm năng. Tuy nền kinh tế chưa rơi vào ngưỡng cảnh báo khủng hoảng, nhưng rõ ràng là một yếu tố và dấu hiệu cho thấy nền kinh tế đang bước vào chu kỳ đi xuống.

Theo tính toán của năm 2021, động lực tăng trưởng chính trong nền kinh tế là vốn đầu tư và tín dụng vẫn được duy trì, tuy nhiên, hiệu quả của đầu tư và tín dụng suy giảm. Năng suất lao động của toàn nền kinh tế vẫn ở mức thấp. Năng suất lao động của Việt Nam chỉ bằng 1/3 của Malaysia, 1/1,7 của Trung Quốc và Thái Lan... Điều này cho thấy, chất lượng tăng trưởng kinh tế Việt Nam chưa có nhiều cải thiện, môi trường thể chế còn điểm nghẽn. Kinh tế giảm thấp từ năm 2021, sang đến năm 2022, Việt Nam còn chịu nhiều tác động từ bối cảnh bên ngoài, những vấn đề “nóng” về giá dầu, căng thẳng tại Nga – Ukraine sẽ tiếp tục tác động đến nước ta như thế nào, thưa ông? Trong năm 2021, kinh tế thế giới đã có sự phục hồi đáng kể sau khi nhiều quốc gia đã dần thích ứng trước những biến chuyển của đại dịch. Tuy nhiên, dù đã tới năm 2022, đại dịch Covid-19 vẫn đặt nhiều hoài nghi lên tính bền vững của quá trình phục hồi này. Về tác động với Việt Nam trong năm nay, lạm phát tăng cao ở các nền kinh tế lớn đang gây nguy cơ “nhập khẩu lạm phát” và sự gia tăng mạnh của giá xăng dầu, giá nguyên vật liệu dẫn đến khả năng gây ra lạm phát “chi phí đẩy” cho nền kinh tế. Dù lạm phát tại Việt Nam có thể sẽ không tăng cao lên mức quá rủi ro nhưng cũng là một trở ngại khiến Ngân hàng Nhà nước (NHNN) khó mạnh tay trong việc cắt giảm thêm các loại lãi suất. Bởi với tình hình như hiện nay, nhiều ngân hàng trung ương đã phải tạm dừng các biện pháp kích cầu, dần tiến tới thắt chặt chính sách tiền tệ để kiểm soát lạm phát. |

|

| Tổng quan tình hình kinh tế Việt Nam. Nguồn: Báo cáo Đánh giá Kinh tế Việt Nam thường niên 2021 (Trường Đại học Kinh tế Quốc dân) |

Đặc biệt, cuộc xung đột giữa Nga – Ukraine đã xảy ra vào đúng thời điểm “nhạy cảm” của nền kinh tế trước đại dịch. Mặc dù chỉ chiếm khoảng 2% giá trị kinh tế toàn cầu, nhưng Nga và Ukraine đều là những quốc gia quan trọng trong việc xuất khẩu năng lượng, nguyên liệu thô, lương thực… Vì vậy, ảnh hưởng lan truyền của cuộc xung đột này đến chuỗi cung ứng là rất lớn. Đặc biệt, cuộc xung đột này dẫn tới những căng thẳng trên thị trường tài chính. Để giảm rủi ro, các nhà đầu tư có thể rút vốn khỏi các thị trường đang phát triển, làm giảm giá chứng khoán, giảm giá trị tiền tệ và tạo ra phần bù rủi ro cao hơn cho các loại trái phiếu. Tăng trưởng toàn cầu cũng sẽ phải chịu cú sốc bất lợi. |

|

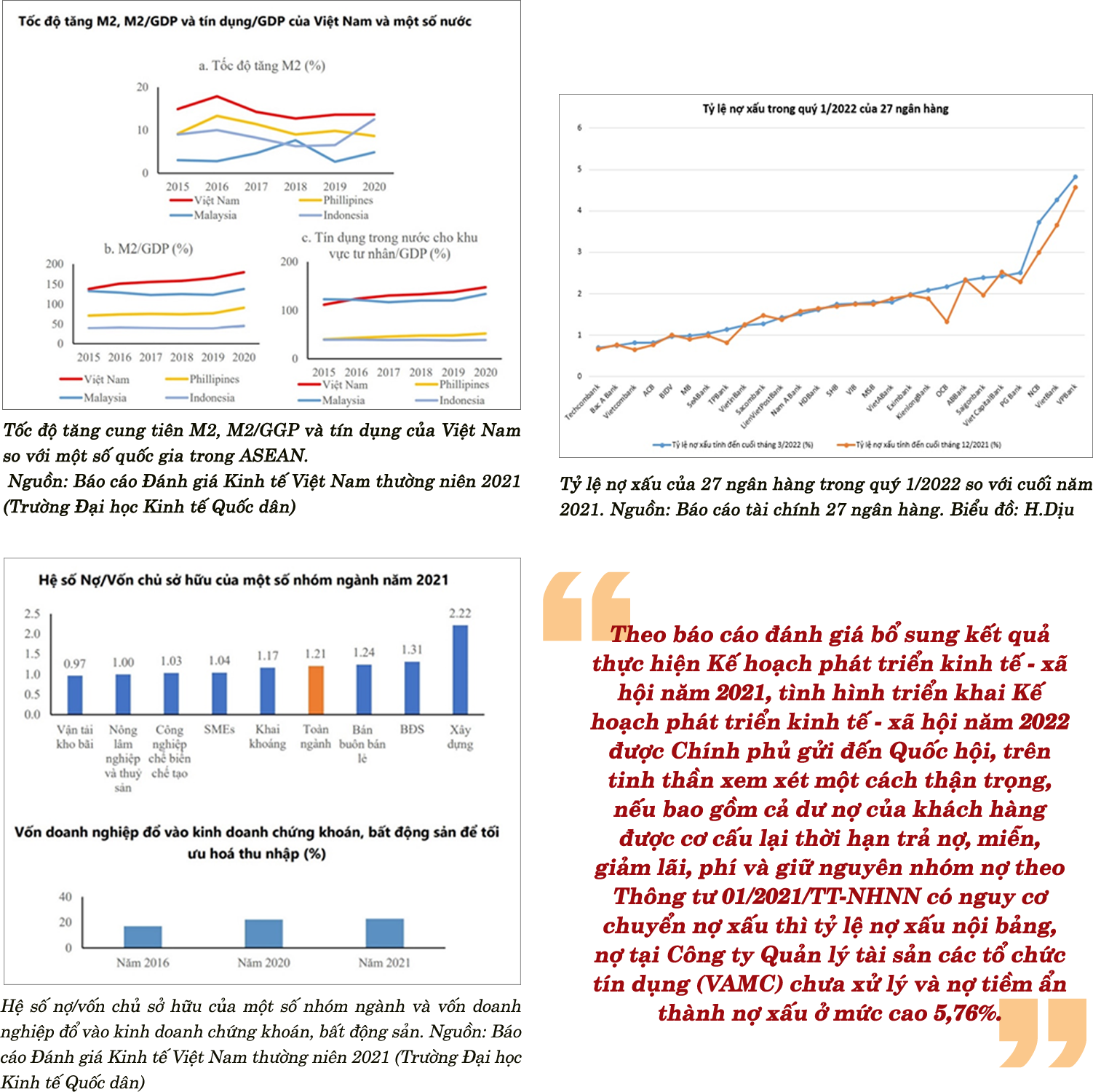

| Diễn biến kinh tế luôn có ảnh hưởng đáng kể tới thị trường tài chính, vậy theo ông, tình hình tại Việt Nam sẽ ra sao? Những khó khăn từ nền kinh tế là rất lớn, điều này khiến rủi ro bất ổn vĩ mô và bất ổn tài chính đang gia tăng. Sức ép lạm phát gia tăng do yếu tố chi phí đẩy và chính sách nới lỏng tiền tệ kéo dài. Dư địa chính sách tài khóa hạn hẹp hơn, thu ngân sách có thể khó khăn khi kinh tế suy giảm và thị trường tài sản điều chỉnh mạnh, trong khi chi ngân sách cho các gói kích thích kinh tế gia tăng. Bên cạnh đó, mặc dù tỷ lệ lạm phát ở Việt Nam từ năm 2015 đến nay đều ở mức thấp và dưới ngưỡng gây hại cho hoạt động kinh tế nhưng nguy cơ rủi ro lạm phát đối với Việt Nam đang hiện hữu. Việt Nam vẫn là nước có tốc độ tăng trưởng cung tiền M2 (tiền mặt trong lưu thông, tiền gửi không kỳ hạn và tiền gửi có kỳ hạn) và tỷ lệ M2/GDP, tín dụng/GDP ở mức rất cao so với các nước trong khu vực (lần lượt đạt mức 200% và 150%, vượt xa so với các nước trong khu vực ASEAN-5). Xét trong dài hạn, khi tăng trưởng kinh tế dưới mức tiềm năng, các nguồn lực không được sử dụng hiệu quả trong khi cung tiền và tín dụng gia tăng sẽ là yếu tố tác động lên lạm phát trung – dài hạn. Ngoài ra, tác động của chính sách tiền tệ - tài khóa nới lỏng giai đoạn 2020-2021 sẽ trở nên rõ nét hơn vào các năm sau và chắc chắn gây ra áp lực tăng giá. Thực tế cho thấy đã có nhiều rủi ro đáng lo ngại trên thị trường bất động sản và thị trường chứng khoán trong năm 2021 và những tháng đầu năm 2022. Ngoài ra, sau một thời gian dài có xu hưởng giảm thì nợ xấu đã tăng trở lại và có nguy cơ gia tăng trong giai đoạn sắp tới, xuất phát từ những khó khăn của khu vực kinh tế thực cuối cùng sẽ “lây nhiễm” sang khu vực tài chính. |

|

| Xét riêng tác động đến hệ thống ngân hàng, ông nhận định như thế nào về những khó khăn còn tồn tại? Quy mô hệ thống tài chính Việt Nam đã tăng nhanh trong những năm qua nhưng vẫn còn nhỏ hơn các nước trong khu vực. Hiện nay, cơ cấu tài sản giữa các lĩnh vực trong hệ thống tài chính chưa hợp lý, hệ thống tổ chức tín dụng vẫn chiếm tỷ trọng cao. Cung ứng vốn cho nền kinh tế vẫn phụ thuộc chủ yếu vào hệ thống ngân hàng. Bên cạnh đó, khu vực này đang xuất hiện một số rủi ro bất ổn. Thứ nhất, mức độ an toàn vốn của hệ thống ngân hàng đang giảm sút bởi sự suy giảm chất lượng tài sản và danh mục tài sản tiềm ẩn nhiều rủi ro từ năm 2020. Thứ hai, nợ xấu có xu hướng gia tăng, đặc biệt trong giai đoạn Covid-19 hoành hành, có thể gây rủi ro cho hệ thống. Tỷ lệ nợ xấu của hầu hết ngành lớn đều tăng mạnh. Những ngành có khả năng sinh lời thấp cũng như tình hình tài chính xấu đi cũng là những ngành có tỷ lệ nợ xấu cao. Thứ ba, cơ cấu tín dụng tiềm ẩn nhiều nguy cơ mất khả năng thanh toán của khách hàng. Tín dụng bán lẻ và đầu tư trái phiếu doanh nghiệp tăng nhanh chóng. Tỷ lệ tín dụng bán lẻ chiếm 42% tổng dư nợ, tập trung vào cho vay mua nhà và cho vay mua ô tô. Sự nóng lên của các thị trường tài sản như bất động sản, chứng khoán là một phần lý do thúc đẩy tín dụng bán lẻ tăng cao. Bên cạnh đó, các ngân hàng thương mại đã tham gia vào thị trường trái phiếu doanh nghiệp khá lớn. Các trái phiếu này tiềm ẩn rủi ro cao do chủ yếu là của các doanh nghiệp bất động sản, với tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai hoặc cổ phiếu, cổ phần của chính doanh nghiệp phát hành. Tỷ trọng các doanh nghiệp phát hành trái phiếu không có tài sản đảm bảo tương đối cao, trong đó có nhiều doanh nghiệp không niêm yết. Thứ tư, các khoản phải thu, lãi dự thu của các ngân hàng ở mức cao, khiến lợi nhuận ngân hàng cao nhưng chưa thực chất, khiến ngân hàng đứng trước nguy cơ “lãi giả - lỗ thật”. Hơn nữa, kết quả lợi nhuận còn bị đe dọa bởi một số nguy cơ về nợ xấu. Thực tế này sẽ nghiêm trọng đối với những ngân hàng quy mô vừa và nhỏ. Ngân hàng nào chuẩn bị tốt nguồn lực dự phòng sẽ tăng trưởng ổn định, nhưng gánh nặng chi phí cũng như rủi ro tín dụng sẽ “đè nặng” lên các ngân hàng có “bộ đệm” mỏng. |

|

| Những tháng đầu năm 2022, thị trường trái phiếu và chứng khoán nổi lên nhiều vấn đề nóng. Vì thế, xin ông phân tích rõ hơn về những “lây nhiễm chéo” từ thị trường bất động sản và trái phiếu doanh nghiệp đến các ngân hàng? Nhìn lại số liệu của năm 2021 thì thấy tốc độ tăng trưởng tín dụng bất động sản đã lên tới 17,14%, cao hơn mức tăng trưởng tín dụng bình quân toàn hệ thống. Dư nợ tín dụng đổ vào bất động sản chiếm khoảng 20,11% dư nợ toàn hệ thống. Bất động sản là một trong những ngành kinh tế có tỷ trọng nợ lớn nhất của hệ thống. Các diễn biến này cho thấy thị trường bất động sản vẫn phụ thuộc vào tín dụng ngân hàng. 2 năm trở lại đây, trong bối cảnh thị trường mang tính đầu cơ, thị trường bất động sản có thể tạo rủi ro chéo lớn hơn tới ổn định và an toàn của hệ thống ngân hàng thương mại nếu lạm phát gia tăng lớn hơn kỳ vọng khiến chính sách tiền tệ phải đảo chiều. Ngoài ra, dòng vốn đổ vào bất động sản còn được hỗ trợ từ trái phiếu doanh nghiệp. Năm 2021, bất động sản là ngành phát hành nhiều trái phiếu doanh nghiệp nhất, chiếm tỷ trọng gần 40% lượng phát hành. Trong đó có khoảng 29% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Hơn 80% giá trị trái phiếu doanh nghiệp của ngành bất động sản phát hành thuộc về các doanh nghiệp chưa niêm yết, có sức khỏe tài chính ở mức yếu rất đáng báo động. Không chỉ quy mô phát hành, trái phiếu doanh nghiệp bất động sản còn có lãi suất cao nhất, thậm chí 12-13% mỗi năm. Ngoài ra, việc thiếu vắng các thông tin về xếp hạng tín nhiệm trên thị trường phát hành nợ, minh bạch thông tin doanh nghiệp và thị trường rất hạn chế khiến trái phiếu doanh nghiệp bất động sản trở thành rủi ro lớn nhất trên thị trường vốn hiện nay. Trong khi đó, có đến 60% tổng trái phiếu doanh nghiệp và 74% trái phiếu doanh nghiệp của các doanh nghiệp bất động sản là do các ngân hàng thương mại và công ty chứng khoán thành viên nắm giữ, là người mua chính trên thị trường Vì vậy, rủi ro dâng cao trên thị trường trái phiếu doanh nghiệp (đặc biêt là trái phiếu bất động sản) có thể dẫn đến rủi ro hệ thống ngân hàng. |

|

|

| Những khó khăn đã được chỉ ra, vậy theo ông, tiềm năng tăng trưởng và đà phục hồi kinh tế sẽ như thế nào trong những năm tới? Hồi cuối tháng 1/2022, Quỹ Tiền tệ Quốc tế (IMF) đã cho rằng, các sự kiện xảy ra trong những tháng cuối năm 2021 đã đẩy nền kinh tế thế giới vào một vị trí yếu hơn so với những dự đoán trước đó. Theo Ngân hàng thế giới (WB), nhóm các nước đang phát triển sẽ phải chịu những tác động dài hạn từ đại dịch Covid-19, với mức tăng trưởng dự đoán là 4,6% trong năm 2022 và 4,4% trong năm 2023, thấp hơn mức tăng trưởng bình quân 5,1%/năm của thập kỷ trước. Với Việt Nam trong năm 2022, với tình hình dịch bệnh và được thúc đẩy bởi gói hỗ trợ phục hồi kinh tế mới, tăng trưởng kinh tế Việt Nam có thể đạt được mục tiêu 6,5% như kỳ vọng. Động lực tăng trưởng kinh tế cho thời gian tới vẫn đến từ đầu tầu khu vực kinh tế đối ngoại (đóng góp lớn đến sản xuất sản phẩm chế biến chế tạo và xuất khẩu). Bên cạnh đó, đầu tư công được tăng cường sẽ đóng góp lớn vào tăng trưởng kinh tế. Những chính sách đảm bảo an sinh xã hội và hỗ trợ việc làm được thực hiện giúp tăng các mức chi tiêu, đóng góp lớn vào quy mô nền kinh tế. |

|

| Từ những vấn đề này, ông có khuyến nghị gì để thị trường tài chính – tiện tệ của Việt Nam có những thay đổi tích cực hơn? Trong bối cảnh này, các chính sách đều dựa trên mục tiêu vừa hồi phục kinh tế, vừa ổn định kinh tế vĩ mô, lành mạnh thị trường tài chính. Báo cáo Đánh giá Kinh tế Việt Nam thường niên 2021 của Trường Đại học Kinh tế Quốc dân đã khuyến nghị, các chính sách của Chính phủ cần tập trung hướng đến làm thế nào để hồi phục và phát triển nền kinh tế một cách bền vững trong bối cảnh “sống chung với Covid-19”; để đảm bảo cân bằng bên trong của nền kinh tế thì sản lượng cần được duy trì gần mức tiềm năng; cần thực hiện các chính sách tài khóa và tiền tệ hướng về tổng cầu trong ngắn hạn để đẩy nền kinh tế quay trở lại sản lượng tiềm năng. Tuy nhiên, chính sách cần được nới lỏng một cách thận trọng để tránh gây rủi ro bất ổn kinh tế vĩ mô; dư địa chính sách dần thu hẹp, các chính sách cần hướng nguồn lực ưu tiên đến khu vực doanh nghiệp, tạo điều kiện cho khu vực doanh nghiệp phục hồi và phát triển trong đại dịch; đặc biệt là những doanh nghiệp có ảnh hưởng lan tỏa lớn đến nền kinh tế. Cùng với đó, chính sách tài khóa phải được coi là chính sách hỗ trợ quan trọng nhất. Tuy nhiên, chính sách này chỉ hiệu quả khi chi tiêu đầu tư công hiệu quả. Hiệu quả chi tiêu công sẽ là nhân tố quyết định bền vững nợ công. Với lý do này, các khuyến nghị chính sách tập trung vào cải cách thể chế đầu tư công, nâng cao hiệu quả đầu tư công. Đi kèm với thúc đẩy đầu tư công, cũng cần xây dựng cơ chế đặc biệt để giám sát việc thực hiện giải ngân vốn đầu tư công trong giai đoạn hiện nay, để đảm bảo việc giải ngân nhanh chóng nhưng phải có hiệu quả cao, tránh lãng phí, thất thoát, tham nhũng. Liên quan đến chính sách hỗ trợ doanh nghiệp, mở rộng hỗ trợ tài khóa cần hướng đến khu vực doanh nghiệp mạnh mẽ hơn, tập trung vào những khó khăn lớn nhất với cộng đồng doanh nghiệp hiện nay, đặc biệt là vấn đề chi phí sản xuất gia tăng Còn đối với chính sách sách tiền tệ, quan trọng hiện nay không phải là giảm lãi suất hay tăng tín dụng, mà là thực thi chính sách tín dụng ưu đãi có chọn lọc với sự tham gia của ngân sách nhà nước và tập trung vào các ngành kinh tế có tính lan tỏa cao. Ngoài ra, các cơ quan chức năng cần tiếp tục tạo điều kiện hỗ trợ phát triển thị trường chứng khoán ổn định, vững chắc, đảm bảo là kênh cung ứng vốn trung dài hạn quan trọng của nền kinh tế, giảm gánh nặng cho khu vực ngân hàng. Thị trường trái phiếu doanh nghiệp cần được phát triển theo hướng minh bạch gắn với xếp hạng tín nhiệm. Tăng cường phối hợp giữa các cơ quan quản lý, giám sát thị trường tài chính để kịp thời phát hiện các rủi ro. Xin cảm ơn ông! |

|

| Thực hiện: Hương Dịu Thiết kế: Phương Anh |