HTCAA: tập huấn về quản trị rủi ro trong giao dịch liên kết và báo cáo tài chính trong quyết toán thuế

Quản trị rủi ro và tối ưu thuế trong giao dịch liên kết

Liên quan đến chủ đề này, ông Nguyễn Xuân Thành, chuyên gia thuế từ Chi cục Thuế Khu vực I (Cục Thuế TP Hà Nội trước đây) chia sẻ, trong bối cảnh hội nhập kinh tế ngày càng phát triển mạnh mẽ, dẫn đến giao dịch liên kết (GDLK) giữa các DN có quan hệ đặc thù ngày càng phổ biến thì việc quản trị rủi ro trong GDLK và tối ưu thuế trở thành bài toán cấp thiết đối với các DN. Cùng với đó là việc chính sách thuế tại Việt Nam luôn thay đổi, cập nhật để hoàn thiện, phù hợp với điều kiện thực tế và đảm bảo nguồn thu cho NSNN. Ông Thành cũng điểm qua các cột mốc quan trọng của hệ thống văn bản pháp lý đối với hoạt động GDLK như: Thông tư số 66/2010/TT-BTC (áp dụng từ 2010-2016), Nghị định số 20/2017/NĐ-CP (2017-2019) và hiện tại là Nghị định số 132/2020/NĐ-CP (2020-2024). Đặc biệt, tại Nghị định số 20/2025/NĐ-CP của Chính phủ có hiệu lực từ ngày 27/3/2025 và áp dụng từ kỳ tính thuế 2024 (có sửa đổi, bổ sung một số điều của Nghị định số 132/2020/NĐ-CP) và mang đến những thay đổi quan trọng. Trong đó, quan hệ liên kết trong giao dịch vay vốn được xác định khi khoản vay ít nhất bằng 25% vốn góp của chủ sở hữu và chiếm trên 50% tổng nợ trung, dài hạn. Nghị định này cũng bổ sung trường hợp tổ chức tín dụng có quan hệ với công ty con hoặc công ty liên kết theo Luật Các tổ chức tín dụng 2024, nhằm tăng tính minh bạch và kiểm soát chặt chẽ hơn.

Về các dấu hiện nhận diện mối quan hệ liên kết, diễn giả cho biết, theo Nghị định số 132/2020/NĐ-CP, quan hệ liên kết bao gồm sở hữu vốn (DN nắm giữ ít nhất 25% vốn góp); kiểm soát, điều hành (trên 50% thành viên ban lãnh đạo do một bên chỉ định), có liên đến quan hệ gia đình (vợ chồng, cha mẹ, con cái…), và giao dịch vay, cho vay (≥ 10% vốn góp với cá nhân điều hành). Đồng thời, diễn giả cũng chỉ ra các trường hợp rủi ro trong GDLK như: DN thua lỗ kéo dài nhưng có giao dịch lớn với bên liên kết, hoặc lợi nhuận không tương xứng với chức năng và rủi ro gánh chịu. Một trường hợp khác là DN giao dịch với bên liên kết tại “thiên đường thuế” - nơi không thu thuế TNDN.

Tuy nhiên, để giảm thiểu tối đa rủi ro trong GDLK và mang lại hiệu quả, ông Thành đã đưa ra các giải pháp và khuyến nghị DN cần chủ động nhận diện rủi ro thông qua việc phân tích kỹ lưỡng tờ khai thuế TNDN và báo cáo tài chính, từ đó phát hiện các dấu hiệu bất thường trong giao dịch với bên liên kết. Cùng lúc, DN nên tuân thủ nghiêm ngặt các quy định của Nghị định số 132/2020/NĐ-CP và Nghị định số 20/2025/NĐ-CP khi lập hồ sơ quốc gia, đảm bảo sử dụng dữ liệu so sánh hợp lệ, tránh mâu thuẫn và sai sót. Bên cạnh đó, DN cũng cần lựa chọn phương pháp xác định giá thị trường phù hợp, kiểm tra và điều chỉnh giá kịp thời dựa trên dữ liệu tin cậy để chứng minh tính minh bạch. Ngoài ra, DN cần nâng cao kỹ năng giải trình trong quá trình thanh kiểm tra, chuẩn bị đầy đủ tài liệu để làm rõ đặc điểm hoạt động, quan hệ liên kết và lý do lợi nhuận thấp, như biến động thị trường hay chi phí bản quyền, nhằm giảm thiểu rủi ro thuế và tăng cường sự tuân thủ. Qua đó, đảm bảo nguồn thu cho NSNN.

Tối ưu chi phí và giảm thiểu rủi ro trong liên kết Báo cáo tài chính và Quyết toán thuế

Nội dung này được ông Nguyễn Ngọc Tịnh, Phó Chủ tịch HTCAA, Tổng giám đốc Công ty CP Tư vấn và đại lý thuế TPM cho biết, trong bối cảnh quy định pháp luật về tài chính và thuế tại Việt Nam ngày càng chặt chẽ, việc kết nối giữa báo cáo tài chính (BCTC) và báo cáo quyết toán thuế không chỉ là yêu cầu bắt buộc mà còn là chìa khóa giúp DN tối ưu chi phí thuế, giúp DN giảm thiểu rủi ro và đảm bảo tuân thủ pháp luật. Ông Tịnh cũng cho rằng, BCTC phải phản ánh trung thực tình hình tài chính, kinh doanh và luồng tiền của DN, trong khi, hồ sơ quyết toán thuế cần tuân thủ các quy định về thời hạn (chậm nhất 31/3) và được lưu trữ trong 10 năm. Chính sự không đồng nhất giữa hai loại báo cáo này thường là nguyên nhân dẫn đến rủi ro pháp lý và tài chính cho DN.

Nêu lên những đặc điểm về gian lận trong BCTC, ông Tịnh chia sẻ, theo định nghĩa của OECD, gian lận là hành vi cố ý nhằm thu lợi bất chính, biểu hiện qua các hình thức như xuyên tạc chứng từ, biển thủ tài sản, hoặc che giấu thông tin. Việc gian lận trong BCTC ngày càng gia tăng trên thế giới, đe dọa đến niềm tin của công chúng vào thông tin trên thị trường. Tại Việt Nam, các vụ gian lận BCTC của các công ty niêm yết đã gây ra tâm lý nghi ngờ cho các nhà đầu tư, ảnh hưởng tới hoạt động của thị trường vốn.

Bên cạnh đó, diễn giả cũng liệt kê các sai sót thường gặp trong lập và trình bày BCTC, từ việc phân loại sai tài sản/nợ, không lập dự phòng; áp dụng sai chuẩn mực kế toán. Đặc biệt, các lỗi liên quan đến thuế như ghi khống doanh thu, vốn ảo, không trích lập dự phòng phải thu khó đòi và hàng tồn kho có thể dẫn đến hậu quả nghiêm trọng khi cơ quan thuế thanh kiểm tra. Để tối ưu chi phí thuế, DN cần hiểu rõ sự khác biệt giữa lợi nhuận kế toán và thu nhập chịu thuế, tránh thiên lệch kế toán theo mục đích thuế, và ghi nhận đúng thuế TNDN hoãn lại. Ngoài ra, ông Tịnh cũng lưu ý, việc ghi nhận doanh thu sai thời điểm, không đúng chuẩn mực kế toán, hay vốn hóa chi phí lãi vay không phù hợp thường gây ra chênh lệch giữa BCTC và tờ khai thuế.

Để tối ưu chi phí thuế và giảm thiểu rủi ro cho các DN, ông Tịnh cũng đề xuất một số giải pháp cụ thể như: DN cần thiết lập quy trình soát xét BCTC một cách hệ thống, bao gồm kiểm tra tính hợp lý của các khoản mục về tài sản, nợ phải trả, dự phòng, đảm bảo tuân thủ chuẩn mực kế toán và không thiên lệch theo mục đích thuế. DN nên đối chiếu kỹ lưỡng giữa BCTC và tờ khai thuế để phát hiện sớm các sai sót như: ghi nhận doanh thu sai thời điểm hay vốn hóa chi phí không đúng, từ đó điều chỉnh kịp thời trước khi nộp báo cáo. Đối với việc ngăn ngừa gian lận, cần tăng cường kiểm soát nội bộ, đặc biệt với các giao dịch công nợ, tiền mặt và hàng tồn kho…

Đối với các vấn đề phức tạp trong hợp đồng hợp tác kinh doanh, DN phải ghi nhận doanh thu và chi phí theo thỏa thuận, đồng thời, cử đại diện chịu trách nhiệm xuất hóa đơn và kê khai thuế TNDN thay cho các bên nếu phân chia lợi nhuận sau thuế. Ngoài ra, diễn giả cũng khuyến nghị DN cần tính toán và ghi nhận thuế TNDN hoãn lại chính xác cho các chênh lệch tạm thời về khấu hao, dự phòng, hay lãi vay bị khống chế (30%/EBITDA), nhằm phản ánh đúng nghĩa vụ thuế và tránh rủi ro khi thanh kiểm tra. Từ đó, góp phần mang lại hiệu quả trong hoạt động kinh doanh của DN.

Trong khuôn khổ thời gian tập huấn, các diễn giả cũng đưa ra nhiều ví dụ cụ thể, các trường hợp điển hình và giải đáp nhiều câu hỏi, vướng mắc nhằm giúp cho các học viên dễ dàng nắm bắt và có cách xử lý phù hợp. Qua đó, góp phần nâng cao kiến thức, kinh nghiệm của các học viên trong quá trình thực hiện công việc liên quan của công ty cũng như giải quyết những trường hợp cho các khách hàng của các đại lý thuế.

Đức Mỹ

Tin liên quan

(INFOGRAPHICS): Nội dung nhãn gốc của hàng hóa xuất nhập khẩu

08:48 | 21/08/2025 Infographics

Doanh nghiệp xuất nhập khẩu cần lưu ý về ghi nhãn và xuất xứ hàng hóa

08:46 | 21/08/2025 Chính sách thuế, hải quan

Lấy ý kiến về xử lý hàng hóa tồn đọng thuộc địa bàn hoạt động hải quan

21:00 | 20/08/2025 Chính sách thuế, hải quan

Hướng dẫn kê khai thuế GTGT đối với dự án đầu tư

18:00 | 20/08/2025 Chính sách thuế, hải quan

Cách xác định thuế suất thuế GTGT đối với mặt hàng nông sản

15:42 | 20/08/2025 Chính sách thuế, hải quan

Xác định ưu đãi thuế TNDN đối với dự án BOT

15:08 | 20/08/2025 Chính sách thuế, hải quan

Thủ tục tạm nhập – tái xuất bảo hành sản phẩm của doanh nghiệp chế xuất

15:00 | 20/08/2025 Chính sách thuế, hải quan

Hồ sơ kiểm tra điều kiện cơ sở sản xuất

14:17 | 20/08/2025 Chính sách thuế, hải quan

Quy định mới về các trường hợp miễn, giảm tiền sử dụng đất, tiền thuê đất

10:05 | 20/08/2025 Chính sách thuế, hải quan

Xác định dự án đầu tư mới được hưởng ưu đãi thuế TNDN

08:35 | 20/08/2025 Chính sách thuế, hải quan

Xác định chi phí được trừ khi tính thuế TNDN

10:35 | 19/08/2025 Chính sách thuế, hải quan

Địa điểm kiểm tra thực tế hàng hóa phế liệu nhập khẩu

10:01 | 19/08/2025 Chính sách thuế, hải quan

Thủ tục, chính sách thuế đối với hàng nhập khẩu thực hiện Hiệp định CPTPP

08:13 | 19/08/2025 Chính sách thuế, hải quan

Tin mới

(INFOGRAPHICS): Nội dung nhãn gốc của hàng hóa xuất nhập khẩu

Doanh nghiệp xuất nhập khẩu cần lưu ý về ghi nhãn và xuất xứ hàng hóa

Hải quan Ninh Bình đối thoại với doanh nghiệp xuất nhập khẩu

Hải quan khu vực III chủ động thực hiện quy định về thuế chống bán phá giá với một số sản phẩm thép cán nóng

Xuất nhập khẩu nửa đầu tháng 8 sôi động

(INFOGRAPHICS): 7 tháng năm 2025: Xuất nhập khẩu tăng trưởng mạnh

13:28 | 12/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế tỉnh Đắk Lắk

16:26 | 07/08/2025 Infographics

(INFOGRAPHICS): Cơ cấu tổ chức Thuế thành phố Hải Phòng

09:35 | 07/08/2025 Infographics

Những nhóm hàng hóa dịch vụ tác động mạnh nhất đến CPI 7 tháng năm 2025

14:04 | 06/08/2025 Infographics

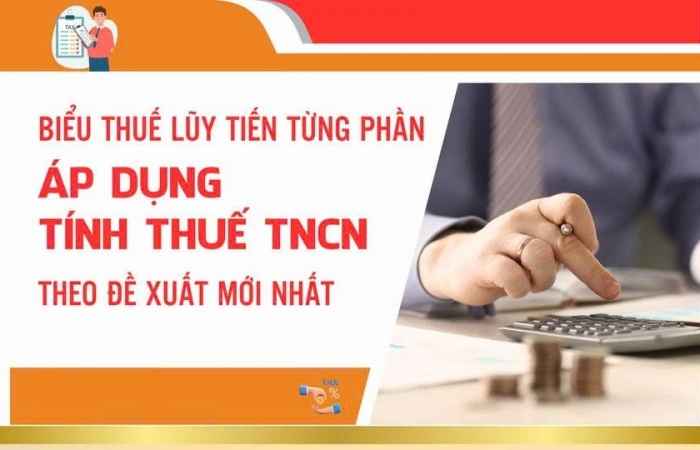

(INFORGRAPHICS): Biểu thuế lũy tiến từng phần áp dụng tính thuế TNCN theo đề xuất mới nhất

09:19 | 01/08/2025 Infographics